上海证券有限责任公司王红兵近期对奥来德进行研究并发布了研究报告《材料业务收入同环比双增,8.6代线建设周期来临有望带来设备增量》,本报告对奥来德给出买入评级,当前股价为22.6元。

奥来德(688378) 投资摘要 事件概述 10月24日晚,公司披露2024年三季报,2024年前三季度公司营业收入为4.64亿元(同比+11.89%)、归母净利润为1.01亿元(同比+3.60%);2025年第三季度单季度公司营业收入为1.22亿元(同比+40.25%、环比+45.11%),实现了同比、环比双增,归母净利润为944万元,同比增长3579.79%,环比扭亏为盈。 分析与判断 公司材料业务收入同环比双增。材料业务方面,公司第三季度单季度实现收入9,122万元,同比、环比实现了双增。具体材料种类方面,公司GreenPrime、RedPrime及BluePrime均完成产线导入,实现稳定供货;红绿主体材料及掺杂材料研发进展顺利,已经送往客户进行验证;另外,公司PSPI材料已实现量产出货,并在头部厂商进行验证;封装材料也实现了产线供货;同时,公司也针对黑色PDL、PFAS-Free PSPI等产品进行布局,后续有望成为公司材料业务增长的动力。客户方面,公司已成功实现了包括京东方、华星、天马、维信诺、和辉、信利在内的六大面板厂全覆盖。 8.6代线建设周期来临有望带来设备增量。在6代线设备方面,公司产品诸多性能指标领跑市场,在国内面板厂商进行招标采购的6代AMOLED线性蒸发源中,公司是唯一的国内供应商,市场占有率长期位居第一;2024年,公司相继获得绵阳京东方蒸发源改造项目订单并顺利供货,并成功中标武汉天马蒸发源改造项目。在8代线设备方面,公司已经完成8.6代线性蒸发源样机制作,正在有序进行测试及市场推广。国内面板企业迎来了8.6代AMOLED产线全新扩产周期,我们认为,公司蒸发源具有技术和市场份额双重优势,有潜力获得国内8.6代线蒸发源设备订单,建议持续关注开标进展。 投资建议 维持“买入”评级。我们调整公司2024-2026年归母净利润预测至1.83/2.49/3.83亿元,同比增速为49.76%/35.73%/54.22%,对应PE估值为24/18/12倍。 风险提示 材料市场竞争风险,设备中标进展不及预期,研发进展不及预期。

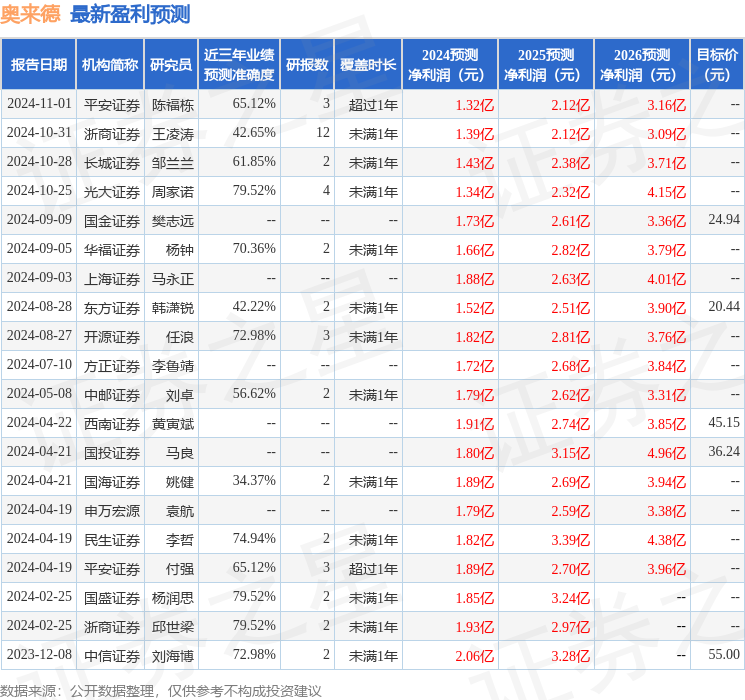

证券之星数据中心根据近三年发布的研报数据计算,光大证券周家诺研究员团队对该股研究较为深入,近三年预测准确度均值为79.52%,其预测2024年度归属净利润为盈利1.34亿,根据现价换算的预测PE为34.15。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为22.69。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论