华安证券股份有限公司谭国超,李婵近期对迈瑞医疗进行研究并发布了研究报告《2024Q3国内增速承压,海外持续高增长》,本报告对迈瑞医疗给出买入评级,当前股价为266.25元。

迈瑞医疗(300760) 主要观点: 事件: 公司发布2024年三季报,2024年前三季度,公司实现营收294.8亿元(同比+8.0%);归母净利润106.4亿元(同比+8.2%),剔除汇兑损益影响后的同比增速约为11%。 2024年第三季度,公司实现营收89.5亿元(同比+1.4%);归母净利润30.8亿元(同比-9.3%)。 事件点评 国内增长承压,海外市场保持高增长 2024年国内市场前三季度增长1.9%,第三季度下滑9.7%。公立医院招标低位运行,非刚性医疗需求疲软,使国内市场整体承压。国际市场前三季度增长18.3%,第三季度增长18.6%,其中主要受益于海外高端战略客户和中大样本量实验室的持续突破,以及动物医疗、微创外科、AED等种子业务的放量。海外市场分区域来看,欧洲市场延续今年上半年的复苏态势,第三季度同比增长近30%;发展中国家市场前三季度增长19%,第三季度增长超过20%,其中以印度、印尼、澳大利亚为代表的亚太区增长显著,第三季度增长达32%,以巴西为代表的拉美区第三季度明显加速,同比增长约25%,预计发展中国家市场全年有望保持快速增长。 分业务线来看,生命信息与支持产线前三季度下滑11.7%,医学影像产线前三季度增长11.4%,公司体外诊断产线前三季度增长20.9%,IVD产线收入占公司整体收入的比重已经达到了39%,收入体量已经超过了生命信息与支持产线,其中化学发光业务增长超过了20%。目前海外已经有8个国家启动了部分体外诊断产品的本地化生产,完成了对欧洲、拉美、南亚、东南亚、中东非、独联体等地区的覆盖。也正是得益于此,海外中大样本量实验室突破的速度还在不断加快。未来公司将利用这些海外生产基地,导入全线的体外诊断产品,同时持续完善耗材业务所需的本地化运营能力,不断进入更多的中大样本量实验室,以此支撑国际体外诊断产线长期的快速增长。 现金流良好,分红力度持续 从现金流角度来看,2024年前三季度经营性现金流净额110.7亿元,同比增长42.5%,现金流良好,这也显示出公司在行业中较强的竞争力。 继今年第一次中期分红之后,公司继续响应监管号召、践行股东回报,推行一年多次分红。本次三季度报告后,公司将向全体股东每10股派发现金红利16.5元,分红金额约20亿元,占今年第三季度归母净利润的比例持续超过65%。自2018年A股上市以来,公司已连续六年实施分红,截至三季度末累计分红总额达297.2亿元(包含回购股份20亿元),5倍于IPO募资额59.3亿元。 投资建议 我们预计公司2024-2026年收入端有望分别实现379.28亿元、451.50亿元、536.02亿元(前值为403.57亿元、484.31亿元、578.78亿元),同比增长分别为8.6%、19.0%和18.7%,2024-2026年归母净利润有望实现130.30亿元、155.42亿元、186.92亿元(前值为138.81亿元、166.95亿元、202.16亿元),同比增长分别为12.5%、19.3%和20.3%。2024-2026年对应的EPS分别约10.75元、12.82元和15.42元,对应的PE估值分别为25倍、21倍和17倍,考虑到公司综合实力强,品牌力突出,国内市场随行业需求恢复而保持稳健增长,海外拓展渐入佳境,维持“买入”评级。 风险提示 新产品研发及推广不及预期风险; 国际贸易摩擦风险; 市场竞争加剧风险。

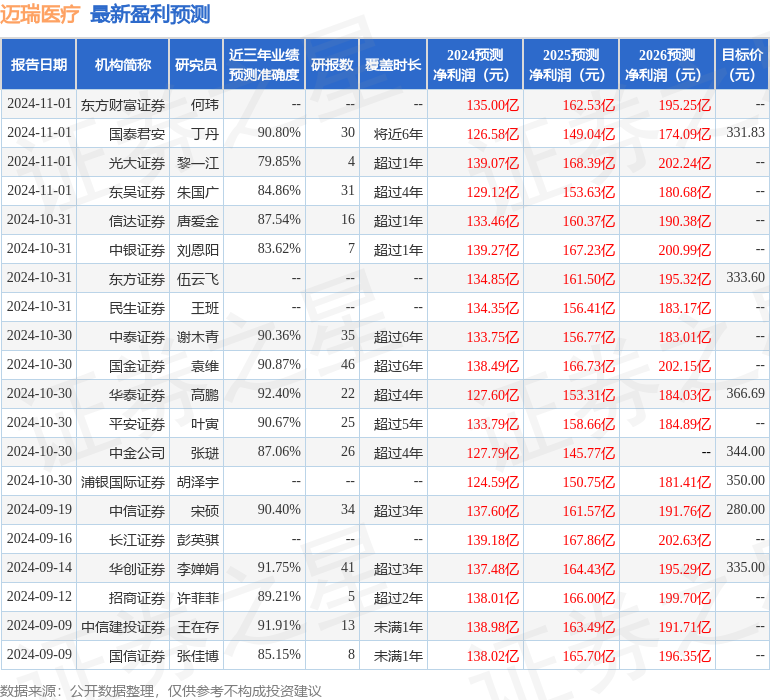

证券之星数据中心根据近三年发布的研报数据计算,华泰证券高鹏研究员团队对该股研究较为深入,近三年预测准确度均值高达92.4%,其预测2024年度归属净利润为盈利127.6亿,根据现价换算的预测PE为25.31。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级29家,增持评级6家;过去90天内机构目标均价为339.18。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论