中国银河证券股份有限公司胡孝宇近期对招商积余进行研究并发布了研究报告《2024年三季报点评:营收利润提升,物管规模扩张》,本报告对招商积余给出买入评级,当前股价为11.33元。

招商积余(001914) 事件:公司发布2024年三季报,公司2024年前三季度实现营业收入121.6亿元,同比增长12.01%;归母净利润6.20亿元,同比增长4.19%;基本每股收益0.59元/股,同比增长4.19%。 营收实现双位数增长:公司2024年前三季度实现收入121.6亿元,同比增长12.01%,归母净利润6.20亿元,同比增长4.19%。归母净利润增速低于收入的原因为:1)毛利率略有下滑,2024年前三季度公司毛利率为11.31%,较去年同期下滑1.35pct;2)前三季度实现其他收益0.34亿元,较去年同期下滑30.90%,主要由于增值税进项税加计递减及政府补助减少;3)公允价值变动损失0.1亿元,主要由于出售投资性房地产所致。从费用管控看,2024年前三季度公司的销售费用率和管理费用率分别为0.46%、2.83%,分别较去年同期下降0.12pct、0.58pct,管理效果明显 业态注重多元化布局:公司2024年前三季度的物管业务稳定经营。截至2024年三季度末,公司在管物业项目2252个,管理面积4.01亿方,较2024年上半年末提升4.16%。第三季度新签年度合同29.09亿元,市拓保持稳健增长。前三季度住宅业态新签年度合同额同比增长79%;非住业态持续拓展,深耕办公、园区、政府等优势赛道,中标贵州黔源电力、成都太行实验室、广州医科大学附属第五医院、深圳郡阳湖科技园项目等千万级项目。 资管业务强运营能力:公司截至2024年9月末在管商业项目71个(含筹备项目),管理面积402万方,其中自持项目3个,受托管理招商蛇口项目58个,第三方品牌输出项目10个,分别较2024年上半年末增加1个在管项目(含筹备),管理面积提升1.26%、其中第三方品牌拓展项目提升1个。持有物业的运营方面,截至2024年三季度末出租率为95%。较上半年末提升1pct 增值服务稳步推进:1)到家服务和租售业务持续拓展业务深度,服务覆盖率显著提升。2)充电桩业务多渠道接入,充电桩数和充电量大幅提升。3)社区康答业务积极探索“物业+康养”创新模式,落地试点项目。 股份回购彰显信心:公司拟以自有资金或自筹资金以集合竞价的方式回购股份,彰显对于公司未来发展的信心。 投资建议:公司2024年前三季度收入和归母净利润均实现增长。物管业务稳定增长,业态实现多元化布局;资管业务在管规模扩大,彰显公司强运营能力。根据三季报的情况,我们维持公司2024-2026年归母净利润为8.07亿元、9.09亿元、9.70亿元的预测,对应EPS为0.76元/股、0.86元/股、0.92元/股,对应PE为15.19X、13.48X、12.63X,维持“推荐”评级。 风险提示:宏观经济不及预期的风险、基础物管服务拓展不及预期的风险、关联方相关业务不及预期的风险、资产管理业务运营不及预期的风险、增值服务运营不及预期的风险。

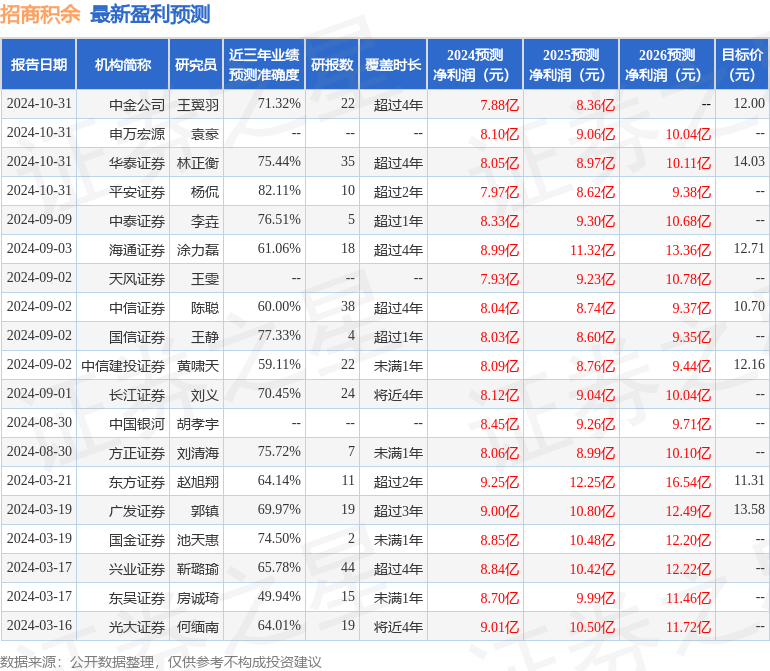

证券之星数据中心根据近三年发布的研报数据计算,平安证券杨侃研究员团队对该股研究较为深入,近三年预测准确度均值高达82.11%,其预测2024年度归属净利润为盈利7.97亿,根据现价换算的预测PE为15.11。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级10家,增持评级3家;过去90天内机构目标均价为11.92。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论