天风证券股份有限公司孙海洋近期对森马服饰进行研究并发布了研究报告《10月以来零售表现改善》,本报告对森马服饰给出买入评级,当前股价为5.97元。

森马服饰(002563) 公司发布三季报 公司24Q3收入34亿,同增3%;归母净利2亿同减36%,扣非后归母净利2亿同减35%;利润减少系三季度营业成本、销售费用及研发费用增长,其中品牌运营、新开店铺及研发费用投入增加,将对公司未来的营收及业绩产生积极影响。 24Q1-3公司收入94亿同增5.6%,归母净利8亿同减9.25%,扣非后归母净利7亿同减5%。 24Q1-3公司毛利率44.77%同增0.64pct;净利率8.01%同减1.33pct。前三季毛利率较去年有所增长,系公司产品力提升,销售折率相应提高,同时,线上新品销售折扣持续拉升,促进产品毛利率提高,全域同款同价产品比例提升也增强品牌全域一致性。其中24Q3毛利率出现微幅波动。 24Q1-3公司零售增长2.08%,其中,森马-1.69%,巴拉巴拉2.91%。线上12.28%,线下-2.09%。公司10月销售表现较好,10月份截至今,包括直营与加盟、线上与线下全渠道整体零售呈双位数增长。四季度开局良好,随着国家促进消费的各项经济措施逐步落地实施,经济复苏进程将加快,期待公司乃至行业在四季度获得良好的增长与发展。 24Q1-3公司新开店1172家,净开店326家,其中24Q3净开店123家。截至9月末,公司店铺共8263家。公司积极拓展店铺,改善渠道结构,努力提升渠道零售能力,促进和巩固以零售能力为核心市场竞争力。 截至2024年9月30日,公司存货41.7亿,较去年三季度存货36.5亿增长5.15亿,系本期存货采购增加,满足24Q4销售。Q4是服饰行业传统的销售旺季,国庆、元旦等重要节假日以双11、双12等促销节点临近,将促进消费者消费行为,同时Q4是秋冬季节,天气因素叠加也会提升消费者的购买意愿。 从库存结构来看,结构优化明显,1年内库龄新品较年初和同比均稳步提升,库存结构健康。 调整盈利预测,维持“买入”评级 基于24Q1-3业绩表现,宏观环境、消费意愿及支付能力等不确定性,我们调整盈利预测;我们预计公司24-26年EPS分别为0.42元、0.48元以及0.55元(原值分别为0.46元、0.51元以及0.58元),PE分别为14X、12X以及11X。 风险提示:存货管理及跌价;进出口贸易;宏观经济波动。

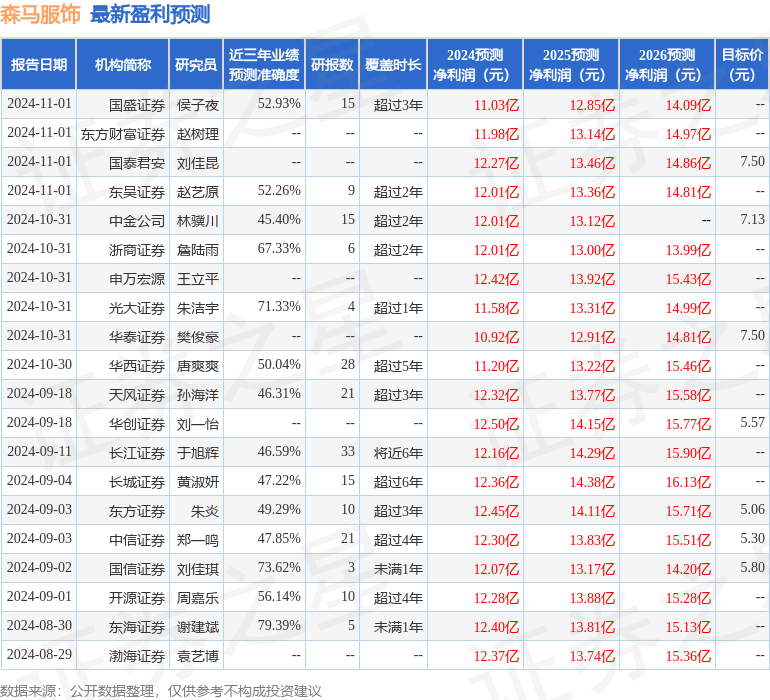

证券之星数据中心根据近三年发布的研报数据计算,东海证券谢建斌研究员团队对该股研究较为深入,近三年预测准确度均值为79.39%,其预测2024年度归属净利润为盈利12.4亿,根据现价换算的预测PE为12.98。

最新盈利预测明细如下:

该股最近90天内共有19家机构给出评级,买入评级14家,增持评级5家;过去90天内机构目标均价为6.29。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论