群益证券(香港)有限公司费倩然近期对金禾实业进行研究并发布了研究报告《甜味剂低点已过,看好业绩持续修复》,本报告对金禾实业给出增持评级,认为其目标价位为27.00元,当前股价为23.75元,预期上涨幅度为13.68%。

金禾实业(002597) 事件1:公司发布2024年三季报,前三季度公司实现营业收入40.43亿元,yoy-1%;实现归母净利润4.09亿元,yoy-27%。Q3单季实现营收15.04亿元,yoy+6%,qoq+14%;实现归母净利润1.62亿元,yoy+1%,qoq+38%,扣非后归母净利润为1.27亿元,yoy-20%,qoq-1%,扣非净利润略低于预期。 事件2:公司公告计划投资20亿元建设年产20万吨合成氨粉煤气化替代落后工艺项目。 点评:甜味剂价格低点已过,公司业绩迎来修复。8月行业甜味剂价格触底,后行业集中挺价,三氯蔗糖价格开始修复。9月公司对另一主要产品安赛蜜发出涨价涵。我们看好涨价落地,公司盈利将继续反弹,维持“买进”评级。 Q3营收业绩双增,毛利率仍待修复:公司Q3归母净利润同环比修复,扣非净利润环比微降。单季非经常性损益主要受公允价值变动影响,Q3单季公司公允价值变动收益3168万元,同比增加5368万元,环比增加4276万。Q3公司毛利率19.52%,同比下降3.92pcts,环比下降0.62pct。我们认为主要是8月公司主营甜味剂产品价格触底,以及大宗商品价格弱势,定远新项目产能初步释放影响。 甜味剂低点已过,看好涨价拉动盈利:甜味剂价格经历两年低谷后,在8月触底,跌破行业成本线。因此8月底行业内多家企业进行多次挺价,将三氯蔗糖价格从10万元/吨调到21万元/吨。9月11日,公司又对另一核心产品安赛蜜进行提价,从3.4万元提升至3.9万元/吨。有三氯蔗糖涨价成功的前例,我们对此次安赛蜜复制涨价路径持看好态度。受涨价影响,Q3三氯蔗糖均价为12.3万元/吨(yoy-13%,qoq+17%);安赛蜜涨价较晚,季均价体现不明显,Q3安赛蜜均价为3.5万元/吨(yoy-17%,qoq-6%)。但展望Q4,预计甜味剂价格依然修复上涨,11月4日三氯蔗糖均价21万元/吨,安赛蜜均价3.8万元/吨,较Q3均价都有上涨。我们预计公司两大主营产品Q4盈利能力都有回升,公司业绩有望环比修复。 新增煤气化产能升级,定远二期逐步投产:公司公告计划投资20亿元在来安化工园区建设年产20万吨合成氨粉煤气化项目替代落后的固定床气化项目,预计建设时间为2年。此次项目升级完成后,可实现产品液氨10.18万吨/年,氢气6.64万kNm3/年,一氧化碳1.6万kNm3/年,碳酸氢铵20万吨/年,根据谨慎性预测,正常年份年销售收入为9.4亿元。项目建成后将有助于公司资源的高效利用,降低生产成本,提升生产效率,增强产品市场竞争力。此前公司“定远二期项目第一阶段”主要项目已经进入试生产,包括年产60万吨硫酸、年产6万吨离子膜烧碱、年产6万吨离子膜钾碱、15万吨双氧水等。定远二期项目的产能释放将助力公司业绩进一步增长。 盈利预测:我们维持盈利预测,预计公司2024/2025/2026年分别实现净利润6.41/7.96/9.64亿元,yoy-9%/+24%/+21%,折合EPS为 1.12/1.40/1.69元,目前A股股价对应的PE为20/16/14倍,估值合理,公司业绩低点已过,我们看好后续业绩回暖,维持“买进”评级。 风险提示:1、公司产品价格不及预期;2、新产能释放不及预期;

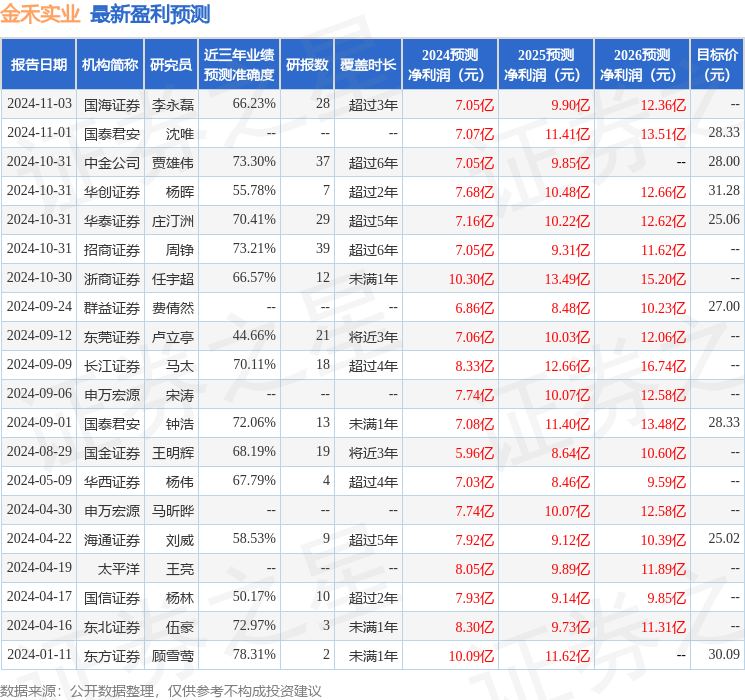

证券之星数据中心根据近三年发布的研报数据计算,东方证券顾雪莺研究员团队对该股研究较为深入,近三年预测准确度均值为78.31%,其预测2024年度归属净利润为盈利10.09亿,根据现价换算的预测PE为12.97。

最新盈利预测明细如下:

该股最近90天内共有12家机构给出评级,买入评级9家,增持评级3家;过去90天内机构目标均价为27.92。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论