华鑫证券有限责任公司孙山山近期对古井贡酒进行研究并发布了研究报告《公司事件点评报告:业绩符合预期,保持战略定力》,本报告对古井贡酒给出买入评级,当前股价为191.99元。

古井贡酒(000596) 事件 2024 年 10 月 30 日, 古井贡酒发布 2024 年三季度。 投资要点 业绩符合预期, 费投力度优化 业绩符合预期, 利润增速略快于收入。 2024Q1-Q3 总营收190.69 亿元(同增 19.53%),归母净利润 47.46 亿元(同增24.49%),扣非净利润 47.00 亿元(同增 25.55%)。 2024Q3总营收 52.63 亿元(同增 13.36%),归母净利润 11.74 亿元(同增 13.60%),扣非净利润 11.59 亿元(同增 14.52%)。产品结构略调整,费投力度优化明显。 2024Q1-3 毛利率/净利率分别为 79.71%/25.68%,分别同比+0.67/+1.17pcts;2024Q3 分别为 77.87%/23.14%,分别同比-1.55/+0.17pcts。2024Q1-3 销售/管理费用率分别为 25.29%/5.20%,分别同比-2.06/-0.27pcts ; 2024Q3 销 售 / 管 理 费 用 率 分 别 为23.01%/6.07%,分别同比-5.32/-0.14pcts。 Q3 经营净现金流表现较好,销售回款双位数增长。 2024Q1-3/2024Q3 经营活动现金流净额分别为 53.44/13.34 亿元, 分别同比-6.56%/+34.55% ; 2024Q1-3/2024Q3 销 售 回 款 分 别 为197.05/54.06 亿 元 , 分 别 同 比 +13.58%/+24.58% 。 截 至2024Q3 末,合同负债 19.36 亿元(环比减少 2.83 亿元)。 省内推动下沉, 省外重点突破 产品方面, 公司在安徽省基地市场持续实现产品结构升级,古 16 及以上产品放量明显, 预计主要受益于当地消费升级影响。 区域方面, 公司以省内为基本盘, 持续发挥省内龙头优势地位,推动终端下沉;同时加大对省外市场布局,对江苏、山东、河南等市场实现重点突破。 盈利预测 公司作为省内龙头势能持续释放,省外扩张空间足, 短期行业需求扰动较大,根据公司三季报,我们调整公司 2024-2026 年 EPS 分 别 为 10.41/11.98/13.72 ( 前 值 为10.91/13.64/16.78) 元,当前股价对应 PE 分别为 18/16/14倍,维持“买入”投资评级。 风险提示 宏观经济下行风险、疫情拖累消费、古 8 及以上增长不及预期、黄鹤楼增长不及预期、省外扩张不及预期等。

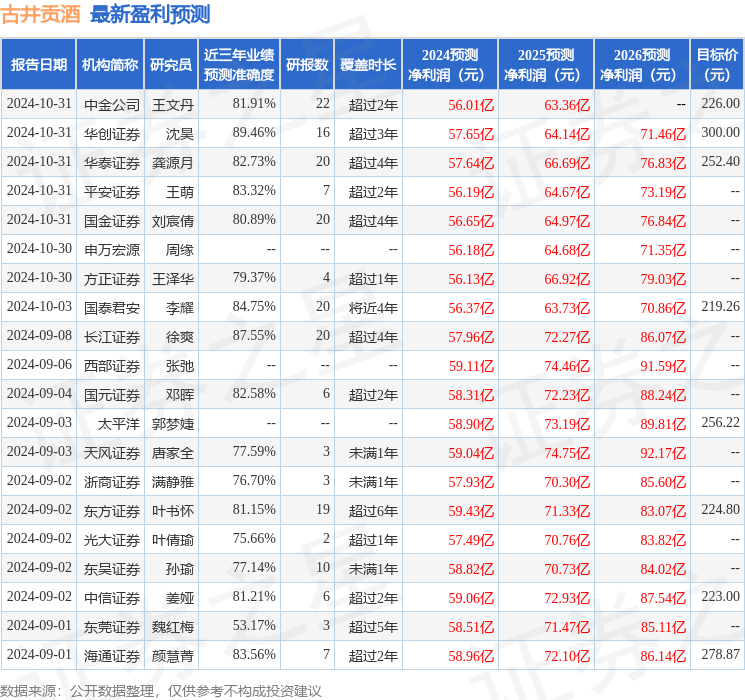

证券之星数据中心根据近三年发布的研报数据计算,华创证券沈昊研究员团队对该股研究较为深入,近三年预测准确度均值高达89.46%,其预测2024年度归属净利润为盈利57.65亿,根据现价换算的预测PE为17.6。

最新盈利预测明细如下:

该股最近90天内共有34家机构给出评级,买入评级28家,增持评级6家;过去90天内机构目标均价为243.16。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论