华龙证券股份有限公司王芳近期对燕京啤酒进行研究并发布了研究报告《2024年三季报点评报告:吨价提升,盈利能力改善》,本报告对燕京啤酒给出增持评级,当前股价为10.08元。

燕京啤酒(000729) 事件: 2024年10月26日,公司发布2024年三季度报告。 2024Q3公司实现营业收入48.00亿元,同比增长0.19%;归母净利润5.30亿元,同比增长19.84%;扣非后归母净利润5.20亿元,同比增长21.68%。 2024Q1-Q3,公司实现营业收入128.46亿元,同比增长3.47%;归母净利润12.88亿元,同比增长34.73%;扣非后归母净利润12.61亿元,同比增长45.68%。 观点: 吨价和销量同比提升,公司延续稳健增长趋势。2024年1-9月,公司实现销量344.73万千升,同比增长0.48%,啤酒吨价3726.44元/吨,同比提升2.97%。2024Q3公司实现销量114.24万千升,同比增长0.17%,啤酒吨价4201.98元/吨,同比提升0.03%。公司持续推进变革,坚持高端化战略和全渠道布局,推出的大单品燕京U8销量快速增长,以燕京U8为代表的中高档产品持续带动公司销售结构优化。在需求相对较疲软的环境下,公司依然实现了稳健增长的态势。 受益于产品结构优化和降本增效,公司毛利率和净利率提升,盈利能力改善。2024Q3公司毛利率47.99%,同比提升0.04pct。销售费用率/管理费用率/财务费用率/研发费用率分别为 2.03%/+1.81%/-0.15%/-1.16%,管理费用率提升,其他费用率均呈下降态势。在成本控制和效率提升方面,公司通过深化管理体系、优化供应链管理、强化精细化管理等措施,有效提升了运营效率。2024Q3公司净利率13.37%,同比提升1.95pct,盈利能力提升。 高端化战略成效初显,改革红利有望延续。公司通过持续深化生产、市场和供应链等在内的九大变革,大力提升管理质效,持续推动经营成果的增强、运营效能的优化以及发展模式的转型升级,在大单品的带动下,实现收入和利润稳步增长。我们认为公司在改革和创新的驱动下,有望实现更高质量的可持续发展。 盈利预测及投资评级:我们预计公司2024/2025/2026营业收入分别为147.51亿元/154.43亿元/160.97亿元,同比增长3.79%/4.69%/4.24%;归母净利润分别为9.57亿元/12.39亿元/14.57亿元,同比增长48.45%/29.43%/17.66%;对应2024年10月28日收盘价,PE分别为30.8X/23.8X/20.2X,参考可比公司的平均估值,考虑到公司在改革预期下,具备一定的溢价空间,我们看好公司盈利能力持续改善,首次覆盖,给予公司“增持”评级。 风险提示:食品安全风险;消费复苏不及预期;新品推广不及预期风险;市场竞争加剧的风险;原材料成本上行导致毛利率和利润下降的风险;第三方数据统计偏差风险。

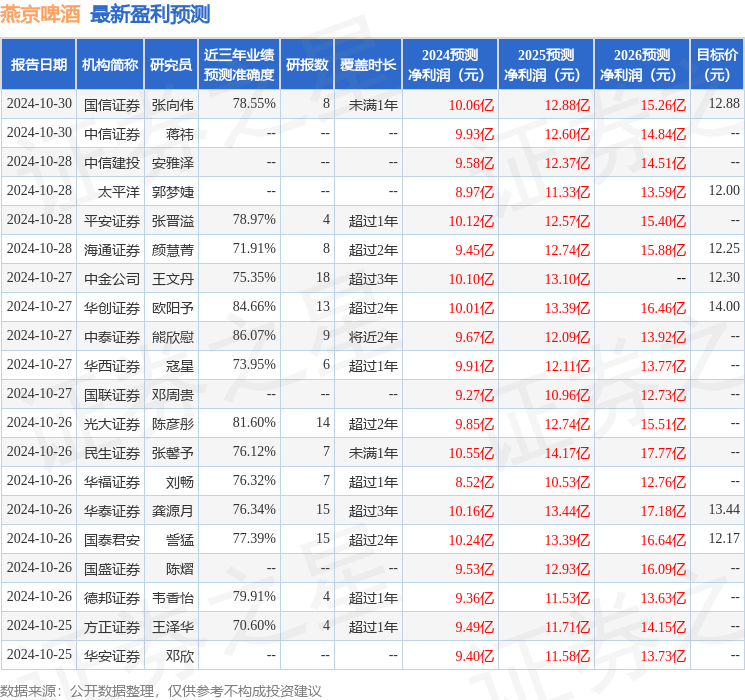

证券之星数据中心根据近三年发布的研报数据计算,中泰证券熊欣慰研究员团队对该股研究较为深入,近三年预测准确度均值高达86.07%,其预测2024年度归属净利润为盈利9.67亿,根据现价换算的预测PE为29.65。

最新盈利预测明细如下:

该股最近90天内共有31家机构给出评级,买入评级23家,增持评级8家;过去90天内机构目标均价为12.46。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论