华安证券股份有限公司王莺近期对圣农发展进行研究并发布了研究报告《Q3盈利环比增1.1亿,运营韧性不断增强》,本报告对圣农发展给出买入评级,当前股价为14.64元。

圣农发展(002299) 主要观点: Q3盈利环比增1.1亿元,公司运营韧性不断增强 公司发布2024年三季报:1-9月实现归母净利润3.83亿元,同比下降48.3%,扣非后归母净利润3.68亿元,同比下降48.5%;Q3实现归母净利润2.8亿元,同比变化-10.4%,扣非后归母净利润2.75亿元,同比下降14.4%。分季度看,Q1、Q2、Q3分别实现归母净利润-0.62亿元、1.64亿元、2.81亿元,去年同期分别为0.89亿元、3.37亿元、3.13亿元。2024年以来白羽鸡产品价格持续低迷,公司凭借在大食品战略上的深入推进、持续的降本增效举措以及新品的不断推出,前三季度业绩环比稳步提升,Q3盈利环比增加1.2亿元,9月是前三季度中盈利最佳月份,同环比均实现显著增长,这一成绩充分展现公司在面对价格压力与市场挑战时的运营韧性,市场变动对经营业绩的影响持续降低。 1-9月鸡肉销量同比增长23.9%,Q3不含原材料成本创历史最佳2024年1-9月,公司鸡肉销量102.3万吨,同比增长23.9%;分季度看,Q1、Q2、Q3鸡肉销量分别为29.35万吨、35.73万吨、37.43万吨,同比分别增长10.8%、23.5%、21.5%,鸡产品价格分别为10164元/吨、10059元/吨、10000元/吨。Q3公司继续深化成本控制,精细化管理覆盖各生产环节,通过设定降本增效目标,在采购、养殖、屠宰和深加工等环节推动成本降低及效率提升,持续经营管理的提升,推动公司不含原材料的成本创下单季度历史最佳水平。此外,公司继续挖掘自研种鸡生产性能综合优势,逐步实现圣泽901Plus品种的全面替换,为未来养殖成本进一步下降提供有力保障。成本领先战略的成功实施,为公司利润提供了强大支撑,提升了未来业绩增长的弹性。 1-9月食品端销量稳步增长,C端收入同比增长近20% 公司食品端业务规模不断扩大,2024年1-9月食品端销量26.72万吨,同比增长9.3%,随着食品十厂产能逐步释放,为后续持续增长奠定基础。B端方面,各渠道稳定增长,其中,出口业务表现尤为亮眼,实现同比增长超30%;C端零售板块,线上、线下渠道均衡发力,持续推出新品,洞察消费者需求,推动品牌建设,聚焦于产品的多样化,消费者 对圣农品牌的认知度以及认可度,1-9月C端收入同比增长接近20%。 资产负债率环比下降,自有品牌营销力度明显加大 2024年9月末,公司资产负债率52.79%,较6月末下降2个百分点,公司高度重视资产负债率水平,重视控制有息融资规模,短期借款较6月末下降8.5亿元,较2023年末下降1.2亿元,长期借款较6月末下降0.3亿元,较2023年末下降6.2亿元。2024年1-9月,公司销售费用4.67亿元,同比增长44.9%,主要是因为公司加大了自有品牌的营销力度,品牌建设费、销售服务费、运杂费和促销费大幅增加。 投资建议 2024年1-9月,全国祖代更新量102.76万套,同比增长3.6%,我们维持全年祖代更新量130万套左右的预测不变,仍处于供给充足的状况。我们预计,2024-2026年公司肉鸡出栏量7.0亿羽、7.56亿羽、8.2亿羽,实现收入184.11亿元、201.53亿元、220.59亿元,同比分别增长-0.4%、9.5%、9.5%,对应归母净利8.46亿元、9.44亿元、10.38亿元,同比分别增长27.4%、11.5%、10.0%。公司作为我国最大的白羽肉鸡全产业链公司,成本优势日益凸显,我们维持公司“买入”评级不变。 风险提示 疫情;鸡价上涨晚于预期。

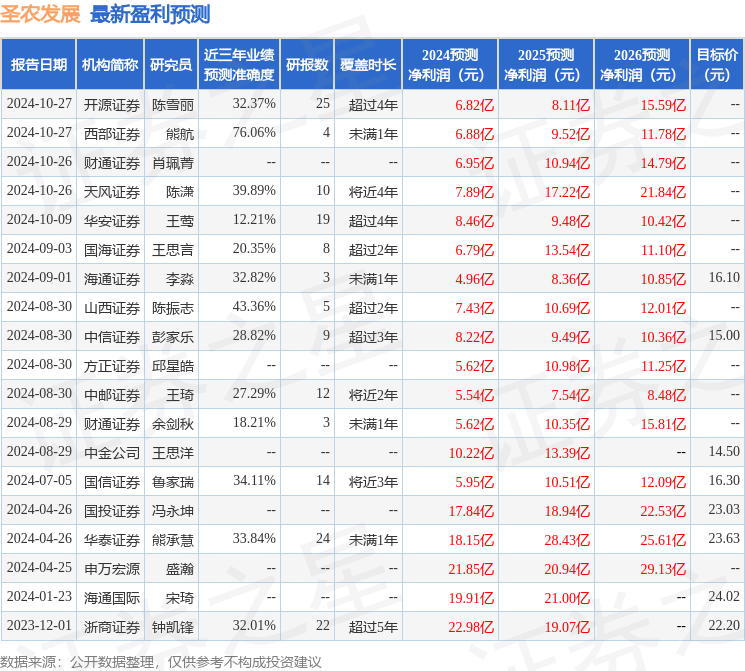

证券之星数据中心根据近三年发布的研报数据计算,西部证券熊航研究员团队对该股研究较为深入,近三年预测准确度均值为76.06%,其预测2024年度归属净利润为盈利6.88亿,根据现价换算的预测PE为26.62。

最新盈利预测明细如下:

该股最近90天内共有15家机构给出评级,买入评级12家,增持评级3家;过去90天内机构目标均价为15.29。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论