国元证券股份有限公司李典近期对芒果超媒进行研究并发布了研究报告《2024年三季报点评:有效会员破7000万,期待Q4优势内容表现》,本报告对芒果超媒给出买入评级,当前股价为26.58元。

芒果超媒(300413) 事件: 公司发布2024年三季报。 点评: 税收政策调整影响利润增速,收入前三季度-0.85% 2024前三季度,公司实现营业收入102.78亿元,同比微降0.85%;实现归母净利润14.44亿元,同比下降18.96%,扣非归母净利润12.26亿元,同比下降23.98%,主要受税收政策调整影响,利润端略承压。分季度来看,24Q3单季度,公司实现营业收入33.18亿元,同比下降7.14%,归母净利润3.80亿元,同比下滑27.41%,扣非归母净利润3.14亿元,同比下降26.80%。费用率角度,2024年前三季度,公司销售/管理/研发费用率为11.87%/2.50%/1.24%,较上年同期分别下降3.53/1.30/0.34pct。 有效会员突破7000万,出海表现亮眼 依托公司的内容优势,芒果TV的独播综艺节目流量保持长视频平台第一,有效会员超7000万。2024年,公司实施“芒果出海2024行动”计划和芒果TV国际APP“倍增计划”,芒果TV国际APP海外下载量上升到2.1亿,欧美地区新增下载量占5.3%,《歌手2024》带动用户增长1853万,年内国际app有望实现2.6亿目标。 综艺内容优势领先,剧集储备片单丰富 综艺方面,三季度《你好,星期六2024》、《中餐厅8》、《披荆斩棘4》等热门综艺表现亮眼。Q4,《再见爱人4》上线后热度较高,《声生不息·港乐季2》《女子推理社2》《时光音乐会4》等重点储备节目值得关注。剧集方面,公司持续加大影视剧内容投入,储备影视剧超80部,《国色芳华》《小巷人家》《水龙吟》《好运家》等作品具备爆款剧集潜质。另外,公司持续提升微短内容战略地位,探索构建“长中短”贯通的内容生态。 投资建议与盈利预测 公司作为国有控股长视频新媒体公司,依托芒果特色融媒生态,以互联网视频平台运营为核心,上下游协同发展。我们预计2024-2026年公司实现归母净利润19.23/21.98/24.76亿元,EPS分别为1.03/1.18/1.32元,对应PE26/23/20倍,维持“买入”评级。 风险提示 内容表现不及预期风险、新业务发展不及预期风险、宏观经济波动风险等。

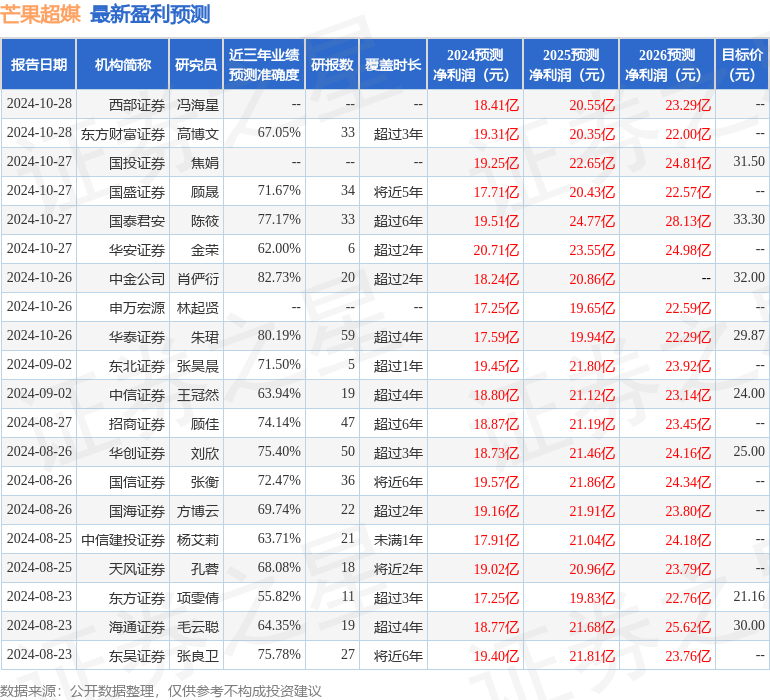

证券之星数据中心根据近三年发布的研报数据计算,中金公司肖俨衍研究员团队对该股研究较为深入,近三年预测准确度均值高达82.73%,其预测2024年度归属净利润为盈利18.24亿,根据现价换算的预测PE为27.12。

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级23家,增持评级5家;过去90天内机构目标均价为28.23。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论