开源证券股份有限公司金益腾,蒋跨跃近期对龙佰集团进行研究并发布了研究报告《公司信息更新报告:Q3业绩环比增长,持续分红回报股东》,本报告对龙佰集团给出买入评级,当前股价为19.03元。

龙佰集团(002601) Q3业绩环比增长,看好公司矿山端产能扩张潜力,维持“买入”评级 公司发布2024年三季报,2024年前三季度实现营收208.05亿元,同比+2.97%,实现归母净利润25.64亿元,同比+19.68%。其中,2024Q3公司实现营收70.81亿元,同比+0.85%,环比+8.77%,实现归母净利润8.42亿元,同比-4.29%,环比+9.33%,实现扣非归母净利润8.52亿元,同比-0.97%,环比+13.58%。公司业绩符合预期,我们维持公司2024-2026年盈利预测,预计2024-2026年归母净利润分别为33.06、35.20、46.87亿元,EPS分别为1.39、1.47、1.96元,当前股价对应PE分别为14.5、13.6、10.2倍。我们看好公司矿山端产能扩张潜力,维持“买入”评级。 Q3钛精矿价格维持稳定,公司积极推进两矿联合开发项目 钛白粉方面,据百川盈孚数据,2024Q3钛白粉市场均价为15404.5元/吨,较Q2环比-762元/吨,Q3钛白粉价格整体有所下降,但考虑到Q3为钛白粉传统需求旺季,预计公司销量或环比Q2有所提升。海绵钛方面,2024Q3海绵钛市场均价为4.72万元/吨,较Q2环比下降0.43万元/吨,海绵钛盈利有所能力下降。钛精矿方面,2024Q3钛精矿(TiO2≥46%)市场均价为2227.5元/吨,较Q2环比+20元/吨,钛精矿景气高企、价格整体维持稳定。展望未来,我们认为全球钛精矿供给端增量有限,需求稳步增长背景下,钛精矿行业供需格局偏紧,未来其价格有望维持高位。另外,据公司公告,公司积极推进两矿联合开发项目,预计到2025年钛精矿、铁精矿产能分别达到248、760万吨/年。作为公司当前主要利润来源,钛精矿与铁精矿产能快速扩张,有望为公司贡献重要的业绩增量。 公司持续坚持高分红思路,充分注重股东回报 据公司公告,公司发布《关于2024年第三季度利润分配预案的公告》,拟向全体股东每10股派发人民币现金股利3.00元(含税),共计派发现金红利额7.13元(含税)。公司充分重视股东回报,据Wind数据,2017-2023年间公司平均股利支付率达到72.25%,累计现金分红148.37亿元。2024年前三季度,公司拟累计现金分红合计达到21.44亿元,股利支付率达到83.65%,股利支付率进一步提升。 风险提示:需求不及预期、产品价格大幅下滑、项目投产进程不及预期等。

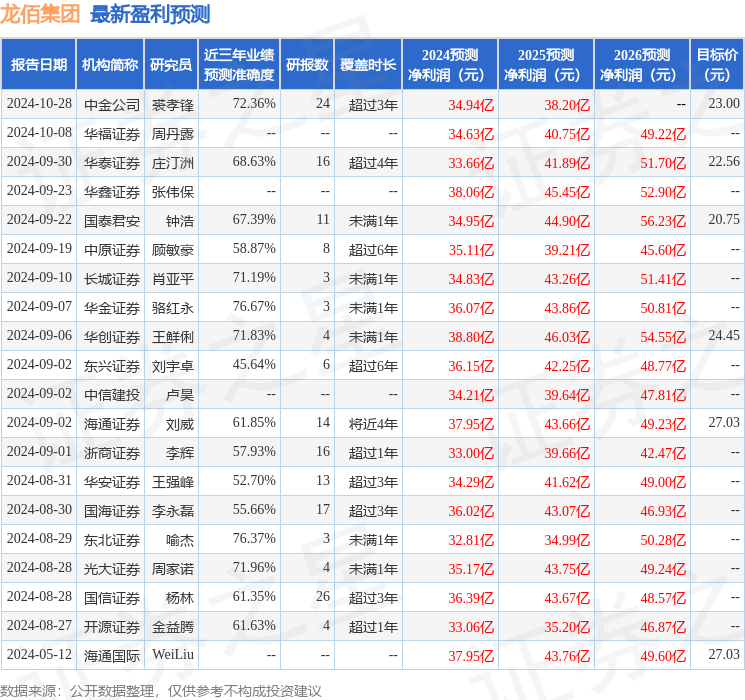

证券之星数据中心根据近三年发布的研报数据计算,华金证券骆红永研究员团队对该股研究较为深入,近三年预测准确度均值为76.67%,其预测2024年度归属净利润为盈利36.07亿,根据现价换算的预测PE为13.29。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级18家,增持评级5家;过去90天内机构目标均价为23.44。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论