国金证券股份有限公司赵中平,罗晓婷近期对上海家化进行研究并发布了研究报告《改革期业绩阶段性承压,发力品牌建设蓄力长期发展》,本报告对上海家化给出增持评级,当前股价为16.63元。

上海家化(600315) 公司10月28日公告1-3Q24营收44.77亿元、同比-12.07%,归母净利润1.63亿元、同比-58.72%,扣非净利润1.2亿元、同比-59.74%,经营性现金流同比+28.6%。 单季度看,3Q24营收11.56亿元、同比-20.93%,归母净利润亏损7530万元/扣非净利润亏损1.15亿元,改革阵痛期收入与利润均有所承压。 经营分析 改革期主动战略性调整,线上/线下经销商转自营、百货渠道降低库存等一次性影响扰动业绩表现。3Q24受主动调整影响毛利率同比-3.2PCT至54.5%,销售费用率同比+6.8PCT至50%、主要系收入下降&加强品牌投入,管理费用率同比+0.2PCT至11.4%、持续加强成本管控,研发费用率同比+0.6PCT至3.1%,归母净利率-6.5%、同比-12.9PCT。 线上运营持续增强,聚焦品牌建设。六神线上增长提速,Q3电商GMV双位数增长;玉泽加速完善小红书和抖音平台达人矩阵建设,打造和全国重点三甲医院医研合作优势、凸显医研共创&敏肌护肤心智;佰草集8月独家冠名檀健次首站个人演唱会,Q3重磅首发紫御龄至臻抚纹系列;美加净持续运营自有IP“老baby”。 密集推进品牌营销活动,看好双十一表现,Q4国内电商收入有望恢复正增长。双妹与佰草集亮相李佳琦《新所有女生的offer》,双妹玉容霜双11李佳琦开播1分钟售罄,佰草集新品啵啵霜系列助力销售。 盈利预测 公司将持续深化事业部制改革,品牌端聚焦终端用户和品牌建设、提升核心品牌市场份额,渠道端聚焦线上,期待改革显效、业绩逐步向好。 考虑到改革显效仍需一定时间,短期业绩有所承压,下调盈利预测,预计24-26年归母净利润2.7/3.6/4.7亿元、同比-47%/+35%/+29%,对应24-26年PE分别为44/33/25倍,下调至“增持”评级。 风险提示 渠道拓展/营销投放/品牌建设不及预期,行业竞争加剧

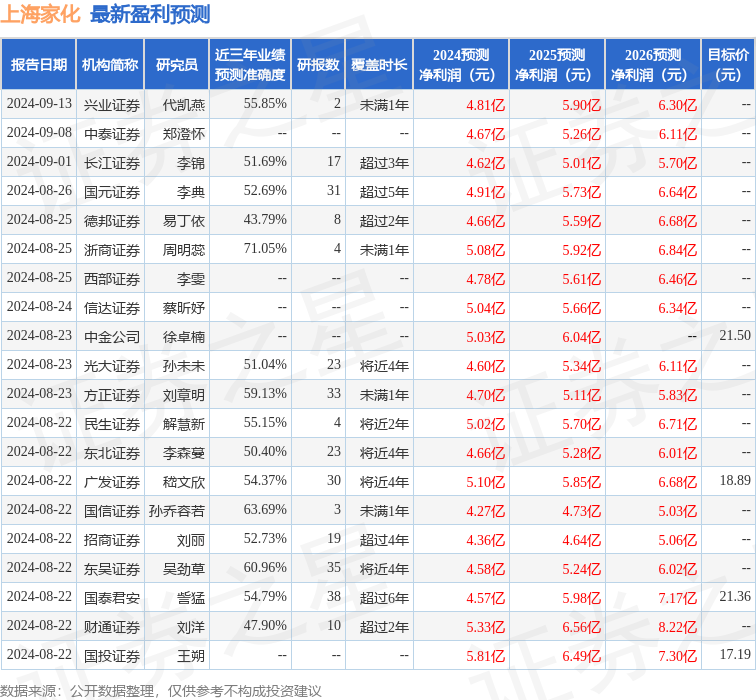

证券之星数据中心根据近三年发布的研报数据计算,浙商证券周明蕊研究员团队对该股研究较为深入,近三年预测准确度均值为71.05%,其预测2024年度归属净利润为盈利5.08亿,根据现价换算的预测PE为23.53。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级12家,增持评级9家;过去90天内机构目标均价为19.16。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论