国金证券股份有限公司赵中平,张杨桓,尹新悦近期对志邦家居进行研究并发布了研究报告《利润短期承压,积极信号逐步显现》,本报告对志邦家居给出买入评级,当前股价为14.55元。

志邦家居(603801) 业绩简评 10月29日公司发布24年三季报,24Q1-Q3营收/归母净利/扣非归母净利润分别同比-6.5%/-23.8%/-28.3至36.8/2.7/2.3亿元。24Q3营收/归母净利/扣非归母净利润分别同比-10.1%/-30.9%/-33.1%至14.6/1.2/1.1亿元。 经营分析 多重因素致使Q3收入下降,大宗渠道仍具经营韧性:24Q1-3公司直营/经销/大宗收入分别同比-16.3%/-11.8%/+1.0%至2.5/19.2/11.1亿元,其中24Q3直营/经销/大宗收入分别同比-30.0%/-13.2%/-6.7%至0.8/7.5/5.0亿元。公司在大宗渠道上积极开发适老、企事业公寓、工程高定等产品,加速拓展优质新客户,展现经营韧性。而经销、直营渠道仍处下滑,预计主因公司在Q3对相关门店进一步调整叠加行业整体需求依然偏弱。分产品来看,公司24Q1-3厨/衣/木收入分别同比-5.2%/-10.2%/+0.5%至16.6/15.0/2.4亿元,其中24Q3收入分别同比-7.1%/-16.5%/-7.2%至7.0/5.8/1.0亿元,木门品类表现相对更优,预计主因在整家战略推进下,木门与厨衣柜连带率提升叠加门店仍处扩张期。 主动让利致使厨衣毛利率下降,减值损失拖累减弱:公司24Q1-3整体毛利率同比-1.6pct至36.8%,其中厨/衣毛利率分别同比-2.0/-1.0pct至41.6%/37.8%,预计主因大宗渠道竞争加剧叠加公司零售渠道主动让利,而木门由于规模效应显现,其24Q1-3毛利率同比+2.8pct至20.8%。24Q3公司整体毛利率同比-3.6pct至37.0%,厨/衣/木毛利率分别同比-3.9/-5.6/+7.7pct。费用率方面,24Q3销售/管理/研发分别同比+3.5/+0.2/-0.6pct至18.2%/5.1%/5.2%。此外,公司Q3资产+信用减值损失共计仅约260万元(去年同期约0.6亿元),相关拖累已开始减弱。 追求规模导向,稳定经销体系,相关积极信号正显现:今年以来房地产销售的疲软影响逐步传导至家居需求层面,在此背景下,公司在多渠道积极求变,主动让利,追求规模导向,不仅较好地稳定住经销体系而且为公司后续更好把握行业需求回暖机遇打下坚实基础。此外,公司海外市场拓展越发顺利叠加国内家具以旧换新消费补贴政策正逐步落地,积极信号正逐步显现,公司后续业绩企稳回升可期。 盈利预测、估值与评级 我们预计公司24-26年EPS分别为1.03/1.11/1.20元,当前股价对应PE为14/13/12倍,维持“买入”评级。 风险提示 南方市场拓展不畅;原材料价格大幅上涨;整装渠道拓展不畅。

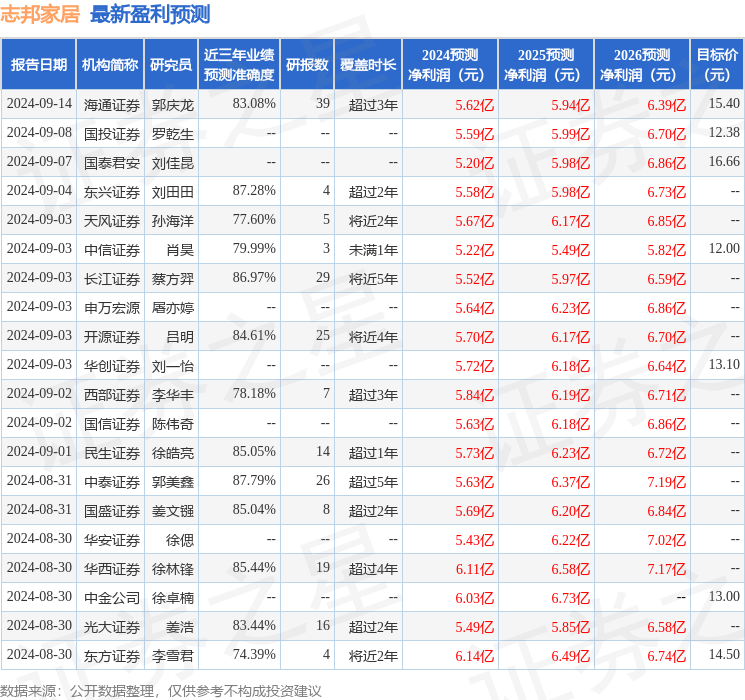

证券之星数据中心根据近三年发布的研报数据计算,中泰证券郭美鑫研究员团队对该股研究较为深入,近三年预测准确度均值高达87.79%,其预测2024年度归属净利润为盈利5.63亿,根据现价换算的预测PE为11.13。

最新盈利预测明细如下:

该股最近90天内共有23家机构给出评级,买入评级19家,增持评级4家;过去90天内机构目标均价为13.84。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论