开源证券股份有限公司张绪成近期对兰花科创进行研究并发布了研究报告《公司信息更新报告:Q3产销下滑业绩承压,关注成长、回购与分红》,本报告对兰花科创给出买入评级,当前股价为8.61元。

兰花科创(600123) Q3产销下滑业绩承压,关注成长、回购与分红,维持“买入”评级 公司发布2024年三季报,2024年前三季度公司实现营业收入84.2亿元,同比-12.3%;实现归母净利润7.1亿元,同比-60.7%;实现扣非后归母净利润7.1亿元,同比-60%。单Q3来看,公司实现营业收入29.4亿元,环比-8.5%;实现归母净利润1.6亿元,环比-62.8%,实现扣非后归母净利润1.6亿元,环比-62.6%。考虑到三季度煤炭产销量下滑以及化工分公司停产影响,我们下调2024-2026年盈利预测,预计2024-2026年归母净利润分别为9.4/12.4/14.3亿元(前值为12.0/16.1/18.4亿元),同比-55.4%/+33%/+15.3%;EPS为0.63/0.84/0.97元,对应当前股价PE为14.6/11/9.5倍。考虑到公司煤炭产能仍有增量,叠加公司高分红与回购下长且配置价值凸显,维持“买入”评级。 煤炭业务:Q3煤炭产销量环比下降,煤价下跌叠加成本提升致盈利走弱(1)Q3煤炭产销量环比下降:2024年前三季度煤炭产销量为1049.8/887.2万吨,同比+4.9%/-1.2%,其中2024Q3煤炭产销量为344.2/311.3万吨,环比-12.6%/-7.8%。(2)Q3煤炭盈利环比下降:2024年前三季度吨煤售价为633.5元/吨,同比-15.5%,其中2024Q3吨煤售价为627元/吨,环比-2.2%;2024年前三季度吨煤成本为357.7元/吨,同比+17%,其中2024Q3吨煤成本为363.7元/吨,环比+4.9%;2024年前三季度公司吨煤毛利为275.8元/吨,同比-37.9%,其中2024Q3吨煤毛利为263.3元/吨,环比-10.5%。 煤化工业务:Q3尿素及己内酰胺量价齐跌,盈利环比走弱 (1)Q3尿素量价环比齐跌:2024年前三季度尿素产销量为73.5/70.9万吨,同比-1.9%/-3.5%,其中2024Q3产销量为25.7/23.3万吨,环比-0.2%/-17.7%;2024年前三季度尿素单吨价格为1963.3元/吨,同比-12.7%,其中2024Q3单吨价格为1866元/吨,环比-6.7%;2024年前三季度尿素单吨毛利为367.9元/吨,同比+6.4%,其中2024Q3单吨毛利为236元/吨,环比-43.9%。(2)Q3己内酰胺价跌致盈利走弱:2024年前三季度已内酰胺产销量为8.5/8.3万吨,同比+6.8%/+6.7%,其中2024Q3产销量为2.9/2.8万吨,环比-4.4%/-8.9%;2024年前三季度单吨价格为11421.8元/吨,同比+5.6%,其中2024Q3单吨价格为11010.1元/吨,环比-3.8%;2024年前三季度单吨毛利为-592.9元/吨,单吨亏损幅度同比扩大,其中2024Q3单吨毛利为-1079.7元/吨,单吨亏损幅度环比亦有明显提升。 煤炭产能仍具成长性,分红+回购彰显投资价值 (1)煤炭产能仍具成长性:百盛煤业已于3月份开展联合试运转,下半年将正式转为生产矿井;芦河煤业正在进行二期工程建设,预计2026年下半年正式投产,未来煤炭产能仍有增量。(2)分红+回购提升投资价值:公司2023年分红比例达到53.1%,相较于2022年提升17.7pct;同时控股股东兰花集团提议公司以不低于1亿元且不高于2亿元回购股份并注销,彰显公司投资价值,截至2024年9月30日,公司已回购股份729.54万股,总成交金额为0.6亿元。 风险提示:煤价下跌超预期;煤炭产量不及预期;新建产能不及预期。

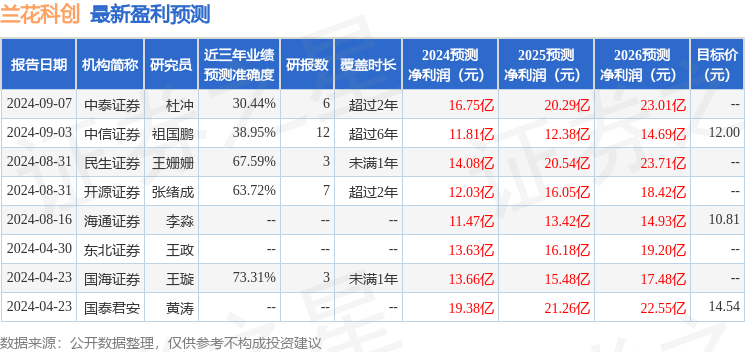

证券之星数据中心根据近三年发布的研报数据计算,国海证券王璇研究员团队对该股研究较为深入,近三年预测准确度均值为73.31%,其预测2024年度归属净利润为盈利13.66亿,根据现价换算的预测PE为9.98。

最新盈利预测明细如下:

该股最近90天内共有6家机构给出评级,买入评级6家;过去90天内机构目标均价为10.04。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论