东吴证券股份有限公司周尔双近期对伊之密进行研究并发布了研究报告《2024年三季报点评:Q3单季度业绩超预期,注塑机在手订单逐步兑现业绩》,本报告对伊之密给出增持评级,当前股价为25.0元。

伊之密(300415) 投资要点 2024Q3业绩高增,前期高增订单正逐步兑现业绩: 2024年前三季度公司实现营收36.73亿元,同比+24.95%;归母净利润4.80亿元,同比+31.71%,扣非归母净利润4.68亿元,同比+35.97%。其中Q3单季度实现营收13.04亿元,同比+33.23%,归母净利润1.81亿元,同比+59.78%,扣非归母净利润1.77亿元,同比+73.76%,Q3单季度营收高增,主要系Q2高增的注塑机订单逐步交付并兑现业绩。 盈利能力持续提升,全球化布局下期间费用率略有上升: 2024年前三季度公司销售毛利率为34.10%,同比+0.97pct,其中Q3单季度销售毛利率为35.01%,同比+0.87pct,环比+2.21pct。销售毛利率提升我们判断主要系:①订单饱满,整体产能利用率提升;②钢材等原材料价格处于低位。2024年前三季度公司销售净利率为13.43%,同比+0.66pct,其中销售/管理/财务/研发费用率分别为9.41%/5.06%/0.74%/4.96%,同比+0.17/+0.06/+0.54/-0.12pct。销售和管理费用率提升主要系公司全球化生产与销售布局加速,费用开支同步走高。财务费用率提升主要系汇兑收益减少。公司持续保持较高研发投入,2024前三季度研发费用达1.82亿元,同比+21.91%。 合同负债&存货保持稳定,经营活动现金流情况良好: 截至2024Q3公司合同负债5.00亿元,同比+2.35%;存货17.31亿元,同比+23.06%。2024年前三季度经营活动产生的现金流量净额1.06亿元,同比+499.89%,主要系前期在手订单逐步确收并回款。 注塑机景气度高&市占率提升带动营收增长,一体化压铸未来可期:1)注塑机:24年以来行业景气度整体回暖,公司在此背景下推出低配版新机型,并加大销售力度拓展中高端市场,整体市占率进一步提升;同时公司不断开拓海外市场,销售团队与经销渠道不断完善,海外业务维持高增速。 2)压铸机:伴随新能源汽车渗透率不断提高,一体化压铸的优势不断放大。公司在大型一体化压铸领域早有布局,23年9月公司向长安汽车交付了两台7000T,24年4月公司向一汽铸造交付了一台9000T大型压铸机,逐步实现从技术到收入的兑现。 盈利预测与投资评级:考虑到公司业绩超预期,我们维持公司2024-2026年归母净利润分别为6.25/7.73/9.43亿元,当前股价对应动态PE分别为19/15/12倍,考虑到公司较高的成长性,维持“增持”评级。 风险提示:行业景气度不及预期、注塑机海外拓展不及预期、原材料价格上涨风险。

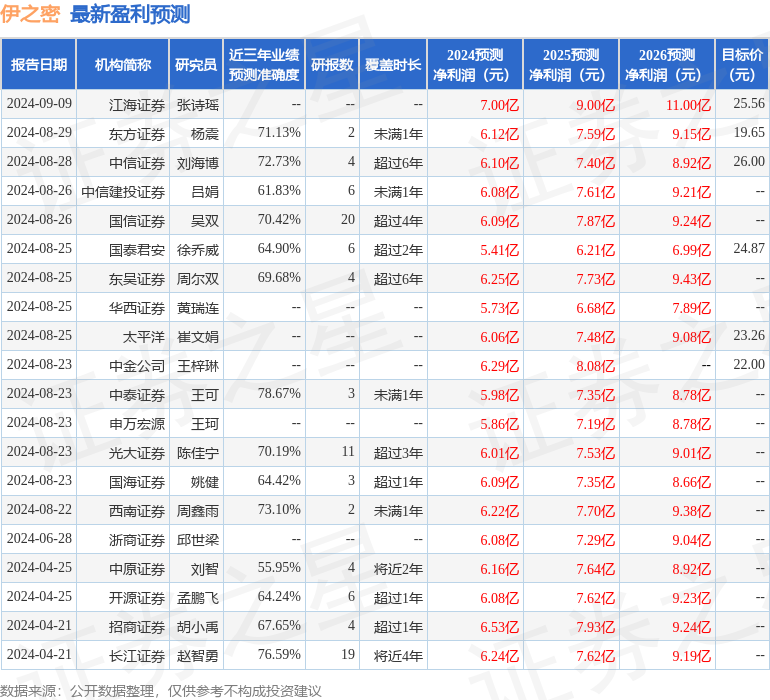

证券之星数据中心根据近三年发布的研报数据计算,中泰证券王可研究员团队对该股研究较为深入,近三年预测准确度均值为78.67%,其预测2024年度归属净利润为盈利5.98亿,根据现价换算的预测PE为19.53。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级13家,增持评级5家;过去90天内机构目标均价为22.18。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论