国金证券股份有限公司郑树明近期对海晨股份进行研究并发布了研究报告《汇兑损益影响较大,Q3业绩小幅下滑》,本报告对海晨股份给出买入评级,当前股价为20.1元。

海晨股份(300873) 业绩简评 2024年10月24日,海晨股份发布2024年三季度报告。2024Q1-Q3公司实现营业收入12.46亿元,同比下滑8.1%;实现归母净利润2.18亿元,同比下降11.3%。其中,3Q2024公司实现营业收入4.34亿元,同比下滑5.8%;实现归母净利润0.68亿元,同比下降4.93%。 经营分析 新能源大客户营收下降,新增业务收入有效对冲。3Q2024公司营业收入同比下滑5.8%,主要由于公司服务的新能源汽车L客户有较大下滑。但公司所服务的3C电子行业等供应链物流需求整体稳定,客户群体覆盖不同行业与区域,整体抗风险能力更强。此外,公司新开拓了新能源两个客户业务,3C电子、半导体及自动化业务也有所增长,整体新增业务有效对冲了新能源L客户营收下降的影响。 财务费用波动较大,主要由于汇兑损益变动。3Q2024公司毛利率为30.72%,同比增长5.7pct。1H2024公司销售费用率为2.2%(+0.42pct)、管理费用率为6.31%(+0.88pct)、研发费用率为1.8%(+0.24pct)、财务费用率为1.65%(+3.74pct)。公司财务费用波动较大,主要由于上期汇率波动较大,导致汇兑损益金额较大。受汇兑损益影响,公司财务费用同比增加0.17亿元,若不考虑该影响,公司Q3归母净利润同比增长18%。由于公司毛利率同比提升较多,公司实现归母净利率15.66%,同比增长0.13pct。 消费电子行业复苏,自动化业务发展顺利。主业方面,受到产品更新周期和人工智能等积极因素影响,全球消费电子行业需求呈现一定的恢复趋势,下游的生产物流行业需求也有所改善。公司消费电子生产物流板块经营情况呈现稳中向好的经营态势。同时,公司凭借在新能源汽车物流领域口碑,新增新能源企业行业两家客户。自动化业务方面,1H2024公司完成了昆山工厂改造升级,引入新一代生产和测试设备,升级后的工厂目前已正式投产使用。公司未来将进一步加大在智能物流产品的研发投入,推动公司该领域业务规模持续增长。 盈利预测、估值与评级 维持公司2024-2026年净利预为3.2亿元、3.6亿元、4.0亿元。维持“买入”评级。 风险提示 客户集中度过高风险、汇率波动风险、人工成本大幅上涨风险。

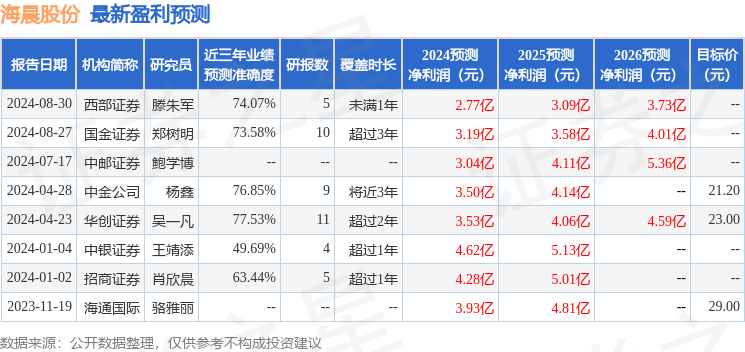

证券之星数据中心根据近三年发布的研报数据计算,华创证券吴一凡研究员团队对该股研究较为深入,近三年预测准确度均值为77.53%,其预测2024年度归属净利润为盈利3.53亿,根据现价换算的预测PE为13.14。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级3家;过去90天内机构目标均价为21.2。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论