不是美国经济衰退,也不是美国持续的通胀

随着美国股市的不断攀升,投资者在享受牛市带来的红利的同时,也在寻找可能的风险点。

然而,BCA Research首席策略师Dhaval Joshi的最新报告给出不同观点,真正的风险可能并非来自我们通常关注的那些因素,而是来自一个意想不到的地方——日本。

深度负实际利率助长了人工智能泡沫

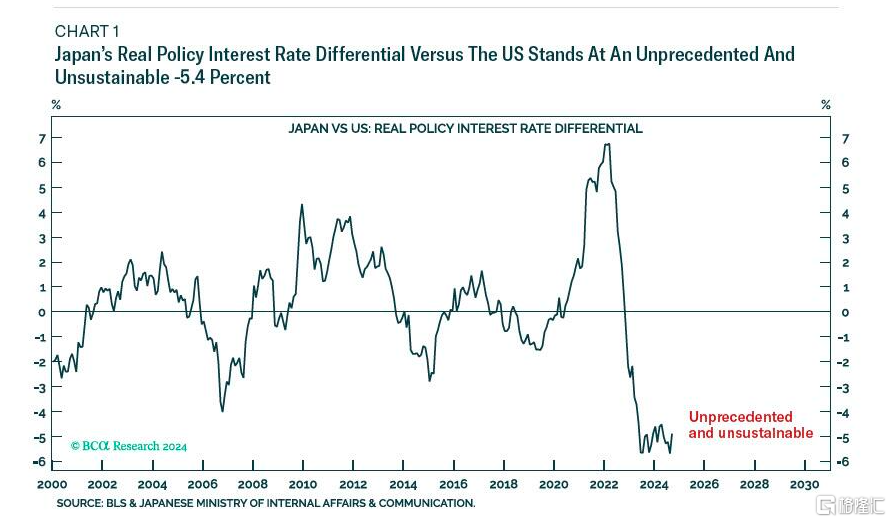

日本的实际政策利率目前为-2.3%,与美国的实际政策利率差距达到了惊人的-5.4%。

自2022年以来,这一差距的变化幅度达到了-12%,这是一个前所未有的极端情况。这种极端的利率差异,几乎被市场忽视,却对全球金融市场产生了深远的影响,尤其是在美国科技股的估值上。

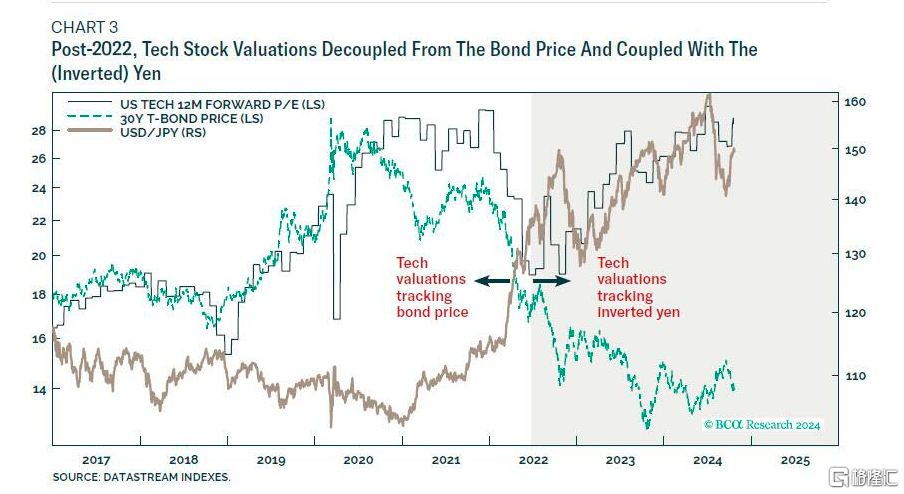

在过去几年中,美国科技股的估值与长期债券价格保持了高度的一致性。但自2022年下半年起,这种关系发生了变化,科技股估值与长期债券价格脱钩,与日元汇率呈现出了强烈的负相关性。

这种变化恰好发生在日本实际利率大幅下降的时期,这表明日本深度负利率可能助长了美国科技股估值的膨胀。

尽管人工智能技术的发展为市场带来了新的希望,但目前还没有公司通过AI技术实现真正的商业成功,即所谓的“AI金矿”。

然而,ChatGPT-4的发布和生成式人工智能的炒作,为投资者提供了一个叙事,促使资金流入美国科技产业,这些资金往往来源于日本相对于美国的极低负实际利率的借款。

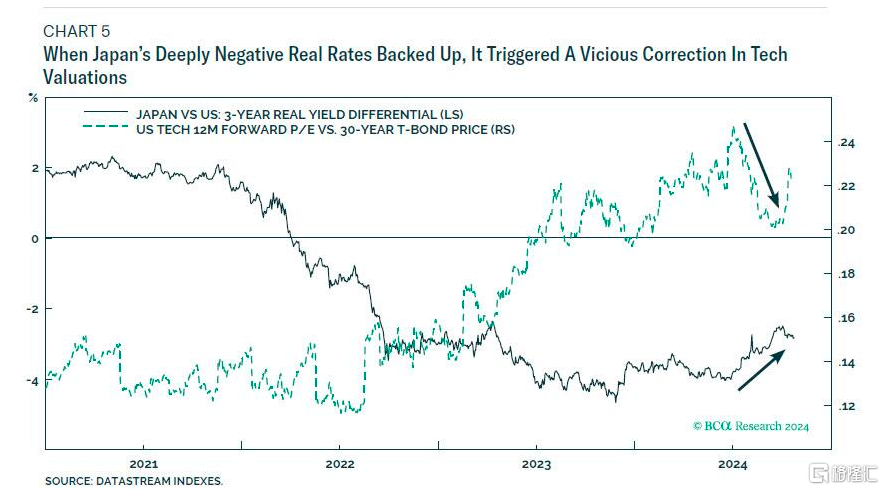

今年夏季,随着日本负利率政策的调整,科技股估值出现了明显的回调,这进一步证实了日本负利率对科技股估值泡沫的影响。

Joshi认为,日本相对于美国的负实际利率回升有两个主要原因:一是市场开始预期日本央行将退出零利率政策,二是市场预期美联储会积极降息。

这两种预期的结合,导致日本相对于美国的实际利率急剧上升,尤其是在利率曲线的短端,这不仅影响了日本市场,也对美国科技股造成了重创。

投资者应该如何应对?

Joshi提出了几点建议。

首先,如果日本的负实际利率是不可持续的,那么日元疲软也是不可持续的,这意味着日元有很大的上涨空间。

其次,鉴于日元与美国科技股估值之间的负相关关系,做多日元可以有效对冲美国科技股下跌的风险。

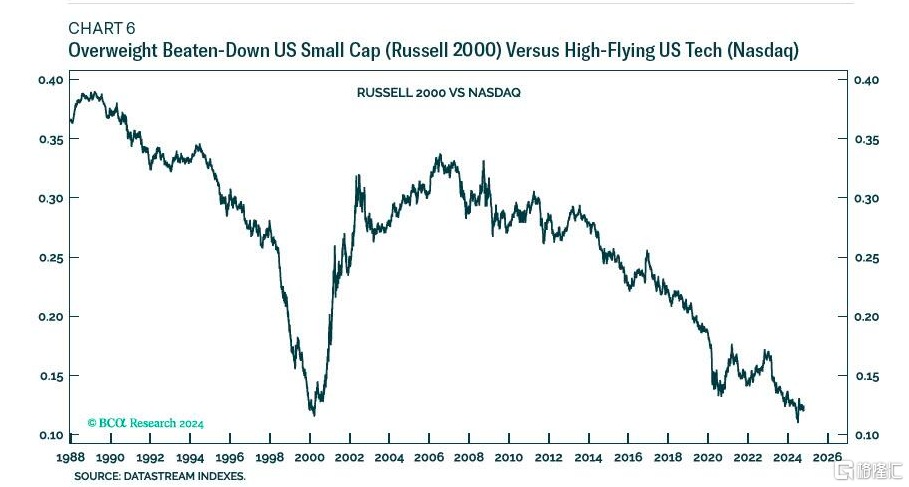

最后,相对于高估值的美国科技股,投资者可以考虑超配表现相对较弱的美国小盘股,以实现更均衡的投资组合。

精彩评论