华安证券股份有限公司王莺,刘京松近期对中宠股份进行研究并发布了研究报告《境内外业务向好,Q3业绩表现亮眼》,本报告对中宠股份给出买入评级,当前股价为29.39元。

中宠股份(002891) 主要观点: 2024Q3公司归母净利润1.40亿元,同比增长73.2% 公司发布2024年三季报:2024年前三季度公司实现营收31.89亿元,同比增长17.6%,归母净利润2.82亿元,同比增长59.6%。其中,2024Q3公司实现收入12.32亿元,同比增长23.6%,归母净利润1.40亿元,同比增长73.2%。 境外业务持续拓展,国内业务已实现全面盈利 境外业务方面,公司坚持“加速海外市场拓展,稳步推进全球产业链布局,巩固传统代工业务规模”的战略方向,在努力扩大OEM/ODM产品市场规模的同时,通过参加国际展会、投放广告等方式不断加强自主品牌的海外市场推广力度,积极培育自主品牌市场;境内业务方面,公司全价值链毛利率优化项目效果显现,通过梳理、精简品牌SKU、管控线上、线下渠道产品价格,推出高毛利新品等途径,公司境内自主品牌毛利率实现稳步提升,目前公司境内业务板块已实现全面盈利。后期,公司将进一步通过增加高毛利率产品占比、优化产品结构、增加直营渠道占比等途径提高境内市场的盈利能力。 毛利率单季度略有波动,投资收益增长明显 2024年前三季度公司销售毛利率27.6%,同比增长1.7个百分点,销售净利率9.5%,同比+1.18个百分点。2024Q3公司销售毛利率26.9%,同比下降0.4个百分点,销售净利率为12.0%,同比增长2.01个百分点。2024Q3公司实现投资收益0.45亿元,同比增长717.8%,主要系公司退出对山东帅克的部分投资,获得投资收益0.33亿元。 期间费用方面,2024Q3公司销售费用率9.3%,同比减少0.36个百分点;管理费用率4.2%,同比增长0.68个百分点;研发费用率1.7%,同比增长0.41个百分点。 投资建议 公司深耕国内宠物市场,着力提升核心自主品牌的品牌形象、市场占有率以及影响力,是国内宠物食品行业优质企业,伴随公司海外业务稳步增长、国内市场自有品牌快速发展以及主粮产能持续释放,我们预计2024-2026年公司实现主营业务收入43.72亿元、50.84亿元、58.76亿元(前值43.13亿元、50.20亿元、58.06亿元),同比增长16.7%、16.3%、15.6%(前值15.1%、16.4%、15.7%),对应归母净利润3.43亿元、3.93亿元、4.70亿元(前值3.09亿元、3.83亿元、4.58亿元),同比增长47.0%、14.8%、19.4%(前值32.5%、23.8%、19.7%),对应EPS1.17元、1.34元、1.60元。维持“买入”评级不变。 风险提示 汇率波动风险;国内市场开拓不达预期风险;产能投放不及预期风险;原材料价格波动风险。

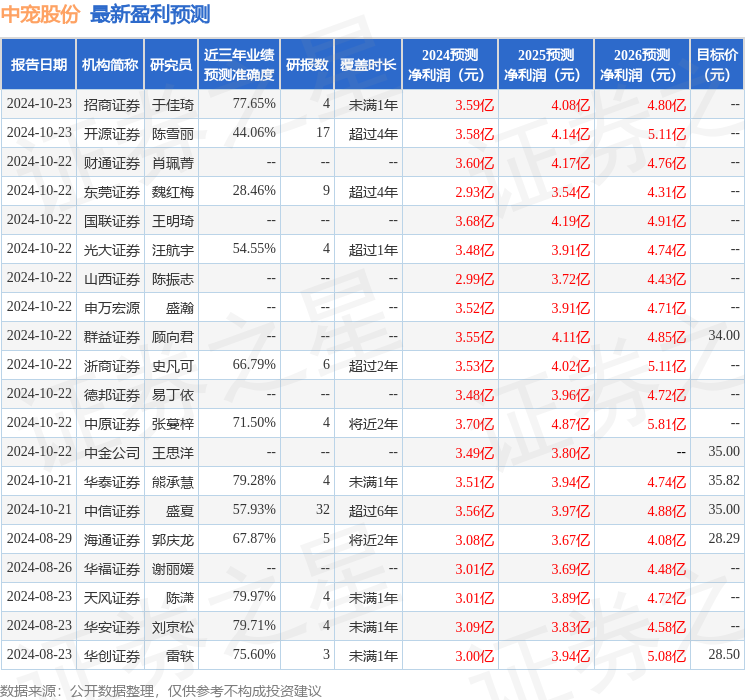

证券之星数据中心根据近三年发布的研报数据计算,天风证券陈潇研究员团队对该股研究较为深入,近三年预测准确度均值为79.97%,其预测2024年度归属净利润为盈利3.01亿,根据现价换算的预测PE为28.81。

最新盈利预测明细如下:

该股最近90天内共有27家机构给出评级,买入评级18家,增持评级9家;过去90天内机构目标均价为32.22。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论