点击小程序查看研报全文

摘要

9月底来,共和党同时赢得总统以及参众两院选举(即“特朗普2.0”)的可能性上升,共和党赢得参议院的确定性更高。所以,有必要再次梳理如果共和党/特朗普政府赢得总统和参议院,各项经贸政策可能会和目前民主党执政时期有何变化。我们在《若共和党再度执政,与8年前有何异同?》(2024/10/17)中概述了特朗普“2.0”和“1.0”的异同,本文作为“如果共和党再度执政”系列中的财政篇,聚焦特朗普政府财政政策相比“1.0”时代潜在的延续性,可能的变化以及影响。总体而言,“特朗普2.0”或仍将延续1.0时期的宽财政思路,赤字率和债务均可能进一步上升,但由于当前所处财政以及经济周期不同,财政政策对通胀和债券市场的溢出效应可能更大。同时,财政政策的产业重心也可能有所不同。此外,两院尤其是众议院选情仍然焦灼。

一、“特朗普2.0”或将延续1.0时期的财政扩张立场

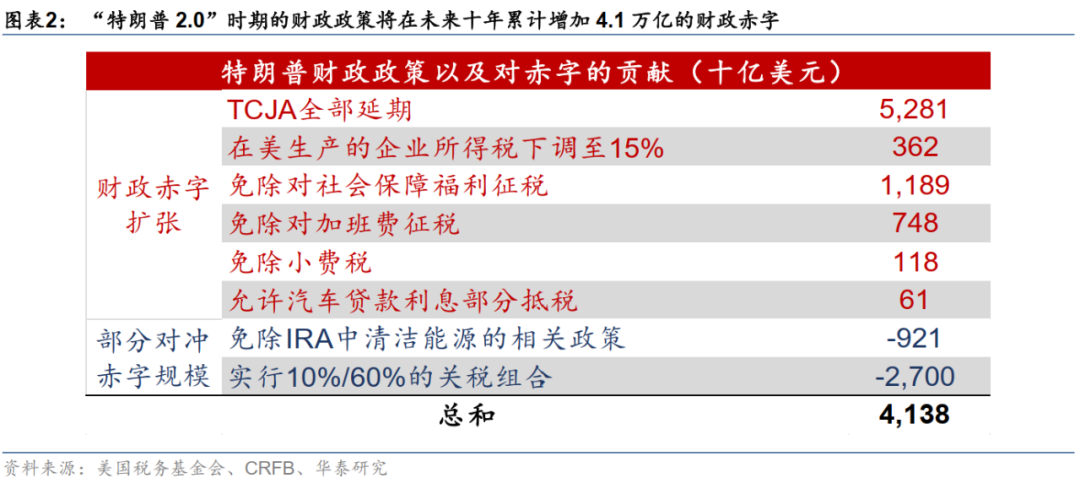

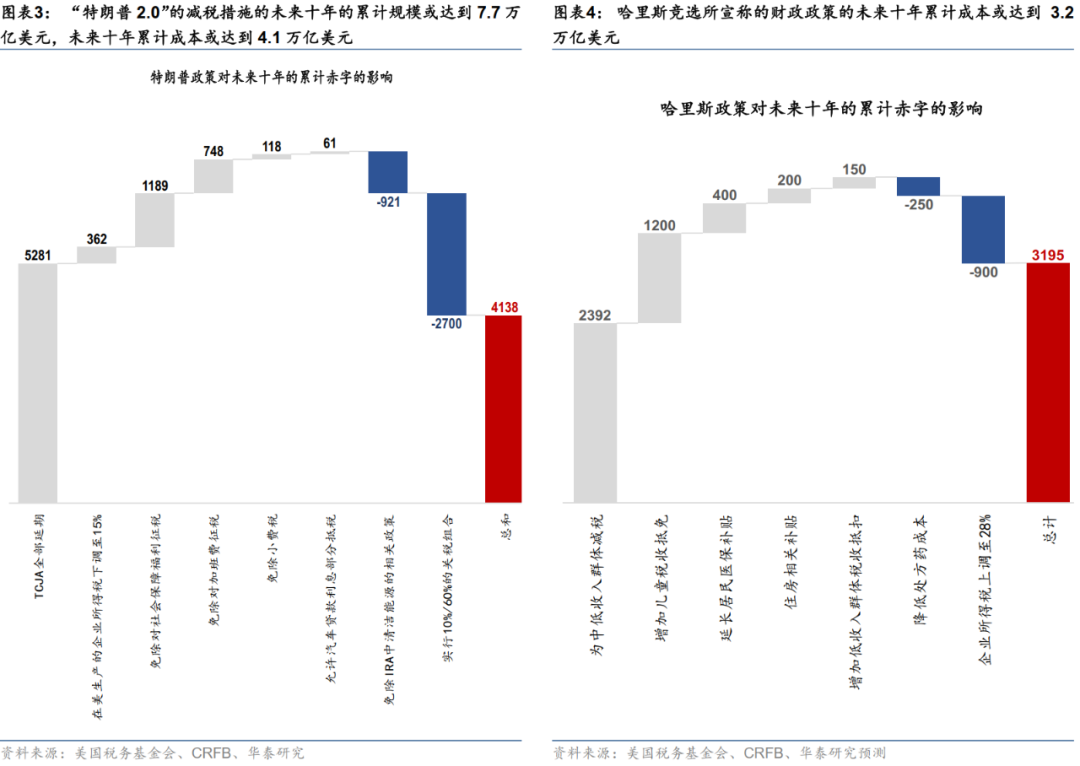

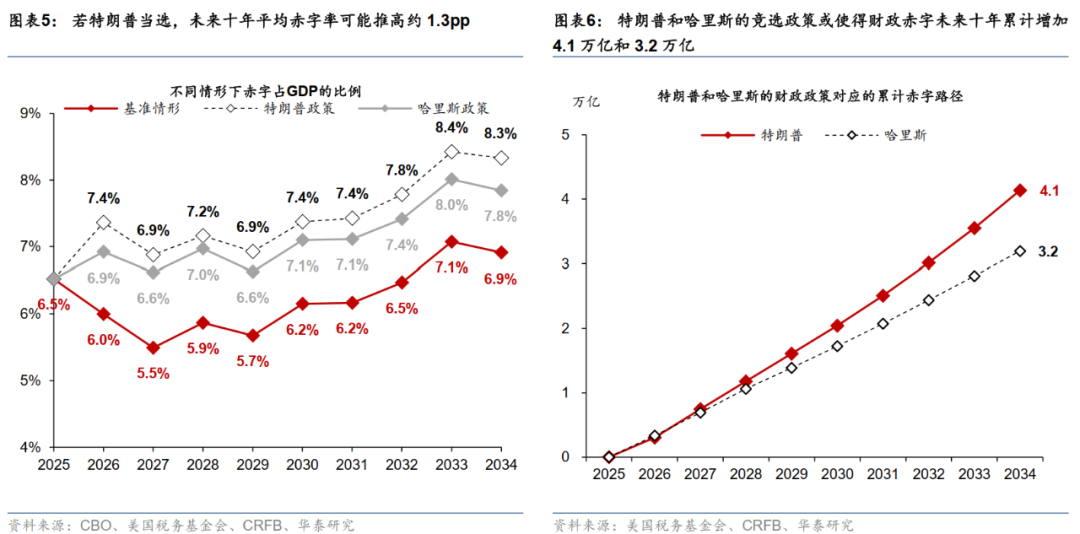

“特朗普2.0”时期预计将延续1.0时期的减税思路,维持财政扩张立场,且幅度或更大。相比民主党,共和党的财政政策理念更侧重于减税及降低交易成本,而民主党与产业政策、福利、和对外援助相关的支出强度可能更大(参见《美国大选宏观追踪之六:财政政策分水岭》,2024/8/29)。特朗普1.0时期通过了史上第四大规模的减税法案(TCJA),对居民和企业部门实施大规模减税,其中,大部分居民相关减税政策将于2025年底到期。预计“特朗普2.0”将延续1.0时期的减税思路,减税力度和范围或显著大于此前,关税以及削减清洁能源相关补贴或有一定对冲。根据美国税务基金会和CRFB的静态测算,上述措施将导致未来十年美国财政赤字累计扩大4.1万亿美元(占2023年GDP的15%);未来十年平均赤字率上升1.3pp至7.3%。

二、财政和经济周期起点不同,“特朗普2.0”财政外溢效应不确定性更高

“特朗普2.0”时期所处财政以及经济周期不同,财政政策对通胀和债券市场的溢出效应可能更大。特朗普1.0时期,美国财政周期的“起点”更为稳健:美国赤字率从2012年的6.7%回落至2016年的3.1%,彼时财政赤字可持续性更强,对应的美国国债风险溢价也更低。但当前美国财政赤字和债务的基数大幅扩大,同时,目前的经济周期更为成熟,产出缺口为正,在目前基础上进一步加大财政宽松可能更容易推升通胀。此外,鉴于全球地缘政治面临更多不稳定性,美国对外援助若缩减或打破一些地区较为脆弱的平衡。

三、产业相关的财政政策侧重点也可能有所差异

“特朗普2.0”时期在产业政策、放松监管、对外援助等方面或都和1.0时期存在一定继承和延申,也可能部分对冲财政扩张效应。特朗普可能部分削减《通胀削减法案》中清洁能源相关支出,并为石油、天然气钻探提供税收优惠;2.0时期去监管的力度或更大,以节约部分行政支出;国际事务方面,或将延续“美国优先”原则,收紧对外援助力度,尤其是对乌克兰的援助。

四、总统之外,参众两院选举结果也将影响财政政策落地执行

目前美国大选仍存在一定不确定性,这将决定财政政策的最终落地情况。目前共和党同时赢得总统以及两院的概率仍然是最大,但由于特朗普在摇摆州以及哈里斯在众议院的领先优势仍处在误差范围内,仍可能出现特朗普+分裂国会的情况。这意味着,特朗普的减税政策以及部分逆转通胀削减法案相关补贴均可能受到国会制约。往前看,需要密切关注国会的控制权以及具体的席位情况。两院的选举结果可能在11月6-9日初步公布,考虑到参议院的胜负可能在“毫厘之间”。即使共和党赢下参议院,席位优势或也会相对微弱,其政策仍有一定概率被阻拦,从而制约最终的落地力度。

风险提示:美国大选结果导致市场波动,财政政策实际力度不及预期。

目录

一、“特朗普2.0”或将延续1.0时期的财政扩张立场

二、相比8年前,财政和经济周期起点不同决定了财政政策外溢效应不确定性更高

三、产业相关的财政政策侧重点也可能有所差异

四、总统之外,参众两院选举结果也将影响财政政策落地执行

正文

一、“特朗普2.0”或将延续1.0时期的财政扩张立场

特朗普1.0时期推出大规模减税法案,财政明显扩张。2017年特朗普通过了历史上第四大规模的特朗普减税法案(TCJA),对居民(暂时)和企业部门(永久)实施大规模减税(参见《美国大选宏观追踪之六:财政政策分水岭》,2024/8/29)。TCJA法案短期内提振了增长,但也导致美国财政基础赤字(Primary Deficit)十年累计增加1.5万亿美元(约占2017年GDP的7.6%)。具体看:

针对居民部门的措施包括降低个人所得税税率并提高各税级的起征点,增加标准扣除额和儿童税收抵免、提高遗产税免税额、取消平价医疗保险(ACA)的罚款等。其中除了取消平价医疗保险等政策外,绝大多数政策将在2025年到期。

针对本土企业的措施包括将企业所得税率从35%降至21%(永久有效);固定资产投资实施奖励性折旧,即当期折旧从50%提高至100%(2027年完全取消);减少/取消一些税收抵扣(2025年底到期)。

针对跨国企业的调整包括将美国企业的海外收入改为“属地税”(永久有效),还提出全球无形低税收入(GILTI)等政策“补丁”来限制企业过度避税,并鼓励海外资本回流美国。

“特朗普2.0”时期预计延续1.0时期的减税思路,维持财政扩张立场,且幅度或更大。预计“特朗普2.0”时期将延长TCJA法案,并且加强一线工人、服务人员和中老年群体的减税力度,但关税以及削减清洁能源相关补贴或有一定程度对冲。总体来看,2.0时期的财政扩张力度或仍大于1.0时期:根据美国税务基金会和CRFB的静态测算,特朗普减税措施十年累计成本可能达到4.1万亿美元(约占2023年GDP的15%),高于1.0时期的1.5万亿(约占2016年GDP的7.6%);相比基准情形 ,未来十年平均赤字率上升1.3pp至7.3%。具体看:

“特朗普2.0”时期或将延长TCJA法案,并且进一步加大对一线工人、服务人员和中老年群体的减税力度。预计特朗普上台后会延长将于2025年到期的居民减税措施(参见《若共和党再度执政,与8年前有何异同?》,2024/10/17),并进一步降低企业所得税(从21%下调至20%,在美生产的企业下调至15%)、将固定资产投资的奖励性折旧永久化等。此外,特朗普或将加大对一线工人、服务人员以及中老年群体的减税力度,例如取消对社会保障福利的征税(年收入超过2.5万美元的老年人在领取社会保障福利时需要缴纳50%-85%的所得税)、取消对加班收入的征税、免除小费税(Tip Tax)、允许汽车贷款利息部分抵税等。根据美国税务基金会的测算,“特朗普2.0”时期减税的十年累计规模可能达到7.7万亿美元(图表3),约占2023年GDP的28%。

但“特朗普2.0”时期的关税政策可能升级,部分清洁能源相关的产业政策也可能逆转,从而增加政府收入并部分对冲最终的赤字规模。贸易政策方面,尽管特朗普在1.0时期对部分贸易伙伴加征了关税,但幅度相对有限。预计“特朗普2.0”时期的贸易政策或“加码”:特朗普竞选时表示将对各国普遍征收10%的关税,并对特定国家征收60%的关税。虽然最后加征关税的实际力度以及范围仍有较大不确定性,但关税政策的进一步升级仍可能增加政府收入并部分对冲财政扩张。产业政策方面,2021-2022年拜登政府推出了《两党基础设施法案》、《芯片与科学法案》以及《通胀削减法案》(IRA),计划在2022-31年间对基建、芯片、新能源等行业新增1.2万亿美元的支出,约为2022年GDP的4.9%。虽然特朗普支持基建和芯片法案,但“特朗普2.0”可能会削减清洁能源的相关补贴。美国税务基金会和CRFB的测算显示,加征关税以及削减IRA对清洁能源的补贴将导致十年累计赤字规模下降3.6万亿美元,约占2023年GDP的13%

与共和党相比,民主党竞选宣称的财政政策同样呈扩张效应,但其赤字结构存在一定差异,对产业政策、福利、和对外援助相关的支出强度可能更大(参见《美国大选宏观追踪之六:财政政策分水岭》,2024/8/29)。哈里斯计划延长对中低收入群体的减税,但可能增加对高收入群体的征税力度、将企业所得税从21%提高至28%、征收资本利得税等,因此其减税力度或不及特朗普。但在政府支出的力度上,哈里斯可能超过特朗普。例如特朗普计划削减IRA中对清洁能源、电动车的补贴,而哈里斯将整体延续;哈里斯在居民福利、对外援助上的支出力度也可能高于特朗普。CRFB测算显示,哈里斯财政措施将导致未来10年美国财政赤字增加3.2万亿(占2023年GDP的12%),平均赤字率将从基准情形的6.2%上升1.0pp至7.2%(图表6)。

二、相比8年前,财政和经济周期起点不同决定了财政政策外溢效应不确定性更高

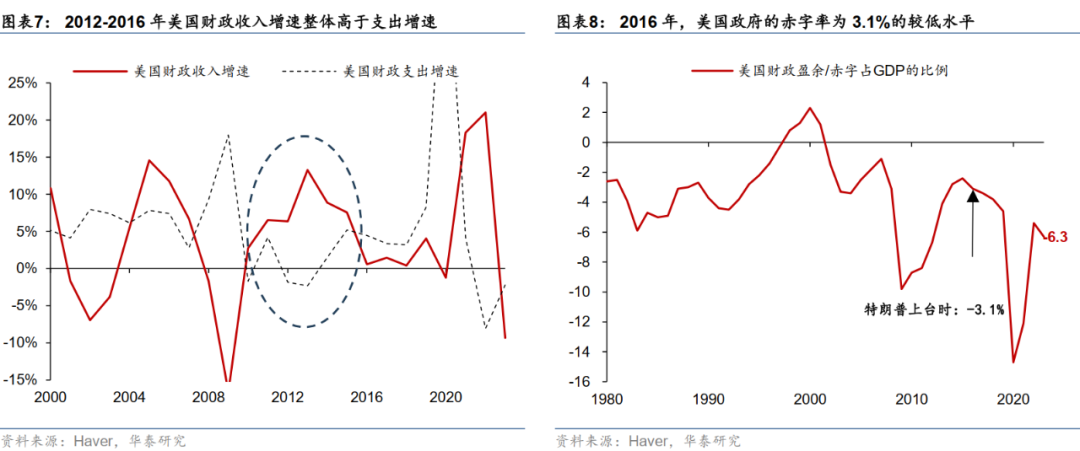

特朗普1.0时期,美国财政周期的“起点”更为稳健。2008年金融危机后经济持续恢复带动所得税收入回升,叠加奥巴马医改法案增加了政府的医保收入,2012-2016年美国财政收入累计增长33%,而同期支出仅增长8%(图表7),美国财政状况持续改善:赤字率从2012年的6.7%回落至2016年的3.1%,政府的利息支出占GDP之比为1.3%,显著低于1975-2015的均值2.1%。彼时财政赤字可持续性明显更强,所对应的美国国债风险溢价也更低。为特朗普政府提供了相对充足的财政刺激空间。

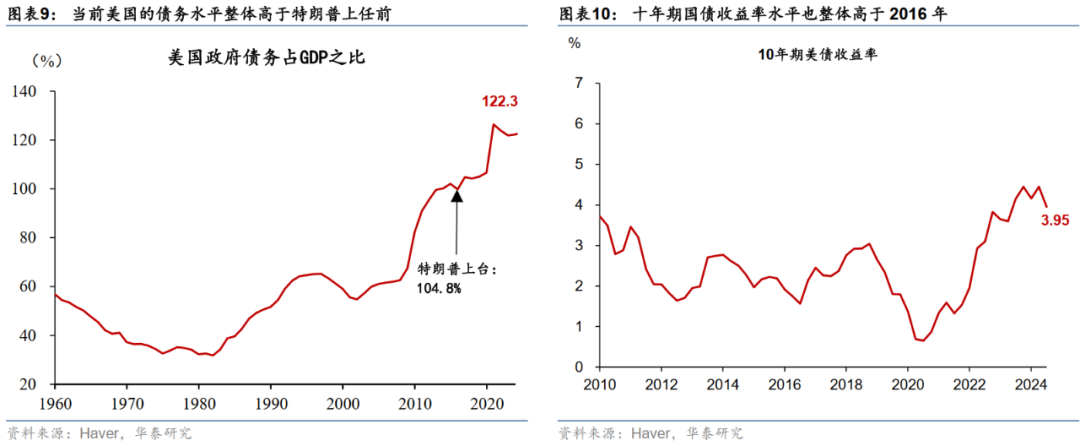

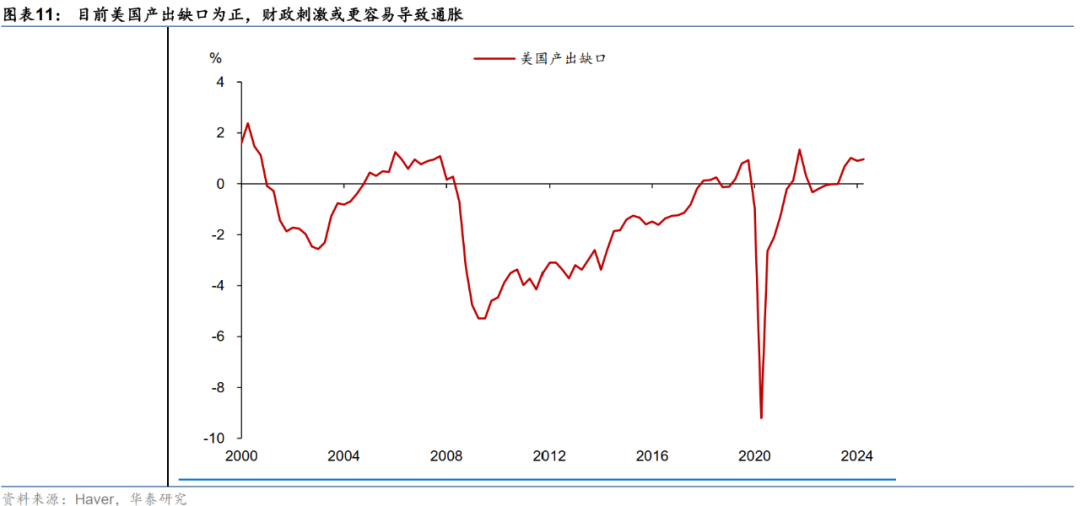

比起2016年,当前美国财政赤字和债务的基数大幅扩大,同时,目前的经济周期更为成熟,产出缺口为正,更容易在政策刺激下出现通胀压力。“特朗普2.0”时期所面临的财政赤字和政府债务的“起点”高于此前。2023年美国债务占GDP的比例较2016年高出17.5个百分点,赤字率也较2016年的3.1%上升3.2pp至6.3%,当前10年期美债收益率(2024年Q3均值为4.0%)也显著高于2016年的均值1.8%(图表9-图表10)。这意味着即使特朗普政府的政策整体偏财政扩张效应,本轮赤字率的上行空间也可能受到较高的赤字率和美债收益率的制约。同时,目前的经济周期更为成熟,产出缺口为正且进一步回升(图表11),在目前基础上进一步加大财政宽松可能更容易推升通胀。此外,鉴于目前全球地缘政治面临更多不稳定因素,美国对外援助若缩减也可能进一步打破一些地区目前较为脆弱的政治平衡。

三、产业相关的财政政策侧重点也可能有所差异

如我们在《若共和党再度执政,与8年前有何异同?》(2024/10/17)中指出,“特朗普2.0”时期在产业政策、放松监管、对外援助等方面或都和1.0时期存在一定继承和延申,这些政策也可能部分对冲财政扩张效应,具体看:

特朗普可能部分削减《通胀削减法案》中清洁能源的相关支出,并加大对传统能源的支持力度。如第一部分所述,拜登政府先后推出了基建法案、芯片法案和通胀削减法案(IRA)三大产业政策。特朗普支持其中的基建和芯片法案,但多次表示可能逆转IRA中关于清洁能源、电动车方面的补贴。美国税务基金会测算显示这一政策将导致未来十年财政赤字下降0.9万亿美元。此外,特朗普还可能为石油、天然气钻探提供税收优惠。

”特朗普2.0”时期放松监管的力度或更大,可能会节约部分行政支出。特朗普在2024年共和党纲领中承诺“控制浪费性支出”,并且可能成立以马斯克为负责人的“政府效率委员会”以监督和控制美国政府部门中相对低效率的支出。CRFB测算显示这一政策将在十年内节约近1000亿美元。

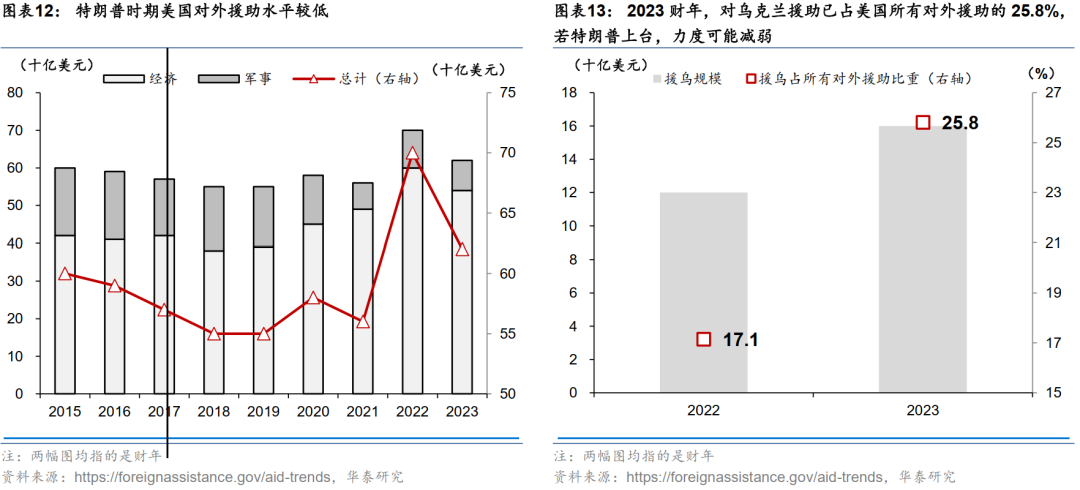

特朗普或将延续“美国优先”原则,收紧对外援助。特朗普1.0时期对海外各项援助水平明显下降,2017-2021年平均援助力度为560亿美元,低于2022-2023年拜登任期内的660亿美元(图表12)。预计“特朗普2.0”时期仍维持“美国优先”的政策,例如其表示在当选后将迅速停止俄乌和巴以冲突、并且再度缩小对外战线,包括但不仅限于美国对乌克兰的援助(图表13),也可能包括北约、甚至在中东局势持续升级的情形下,对以色列的支援都可能有所收敛。

四、总统之外,参众两院选举结果也将影响财政政策落地执行

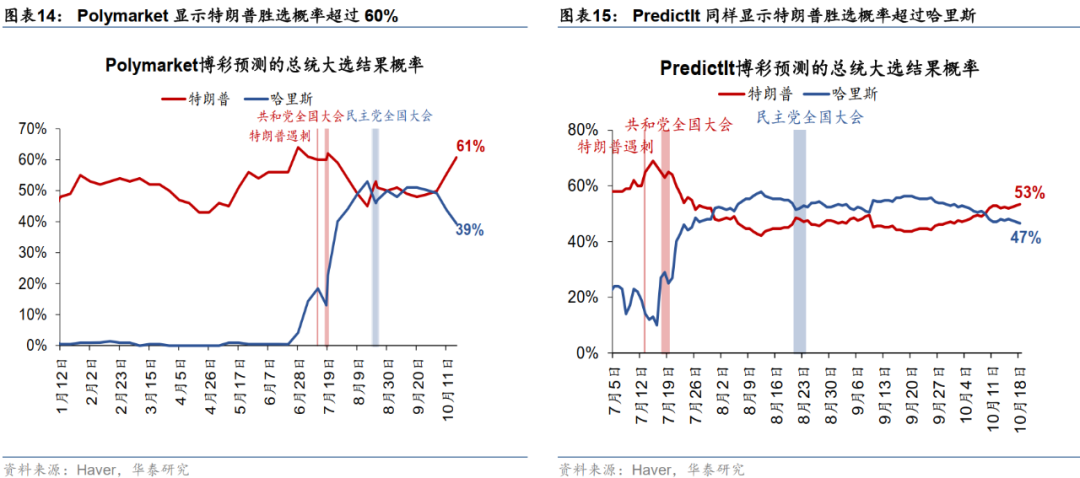

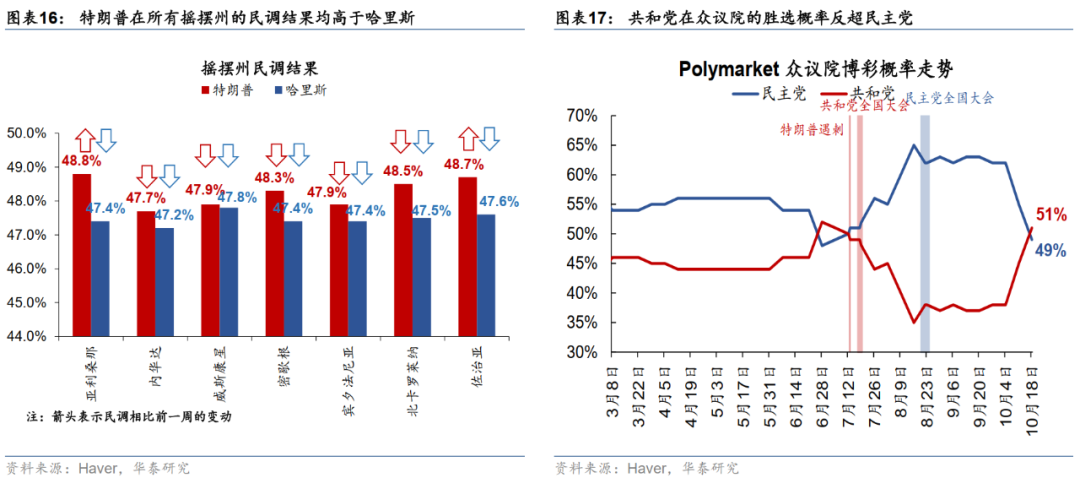

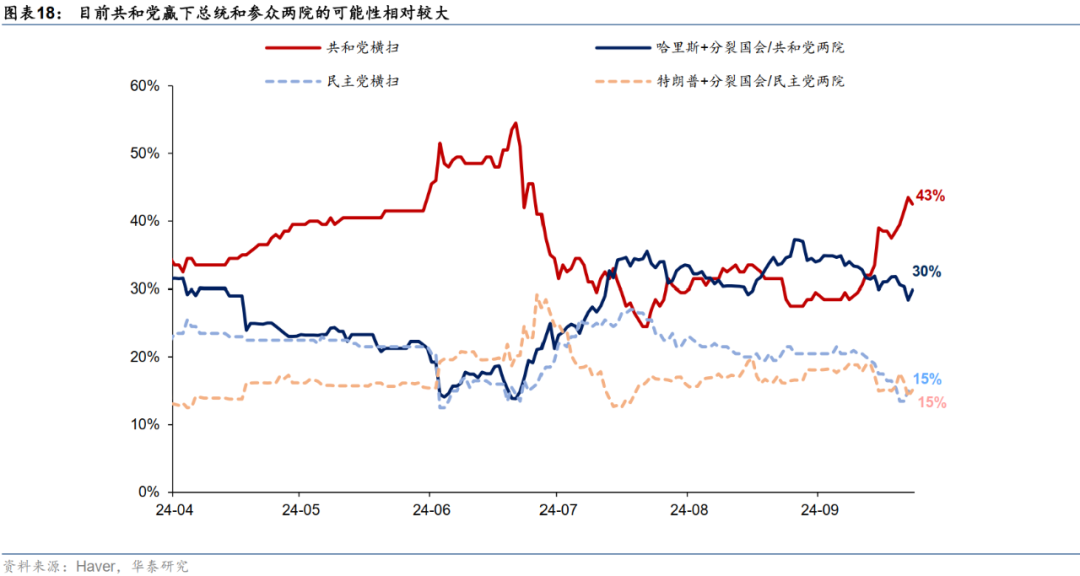

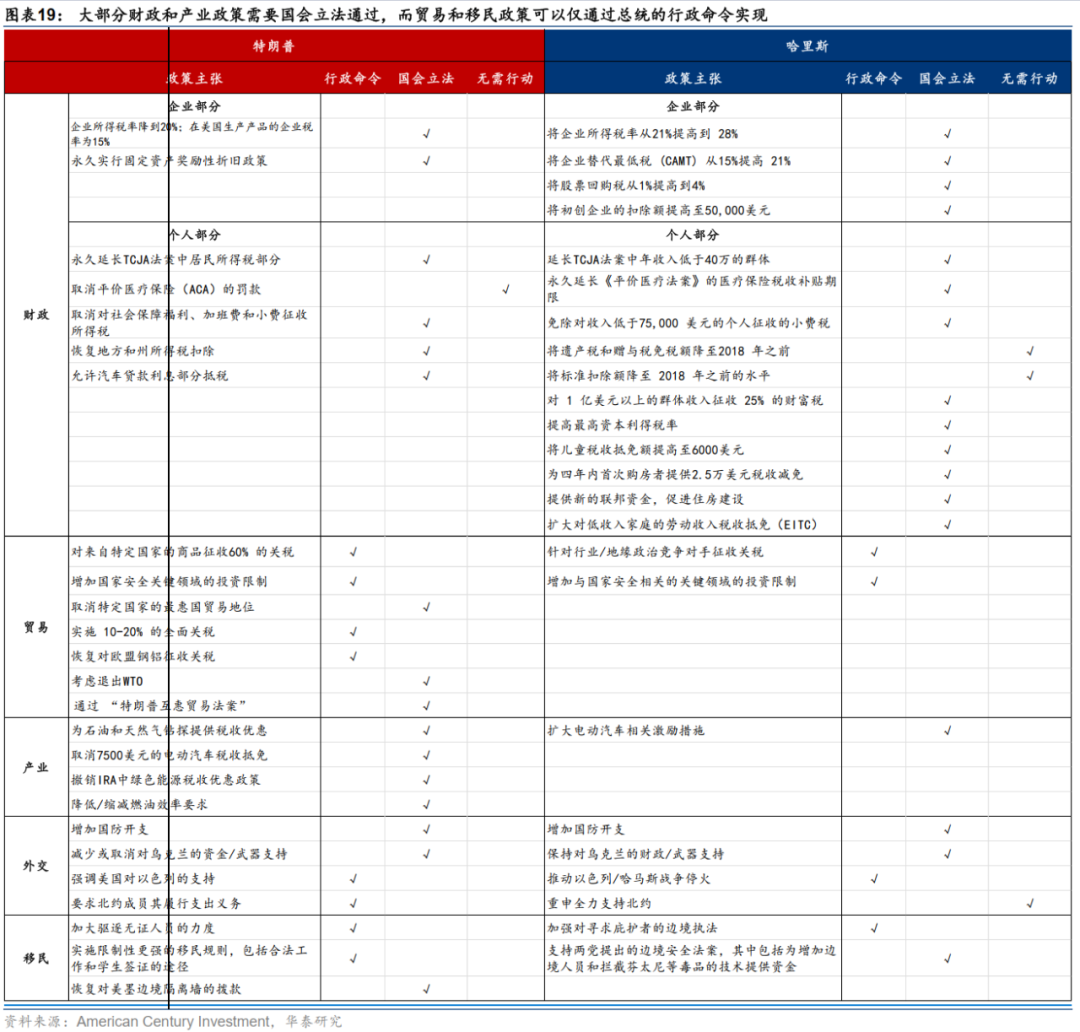

目前美国大选仍存在一定不确定性,这将决定财政政策的最终落地情况。由于飓风以及巴以冲突等因素拖累哈里斯支持率,特朗普胜选概率明显反超,截至10月18日,博彩网站Polymarket和PredictIt显示特朗普胜率进一步升至61%和53%,均超过哈里斯;在7个摇摆州的民调结果也全面超越哈里斯(图表14-16)。特朗普胜选概率上行也带动共和党在众议院胜选概率小幅反超民主党(图表17)。目前共和党赢下总统职位和参众两院的可能性较高(图表18),但在众议院的领先优势仍在误差范围内,存在一定变数。由于特朗普的绝大部分财政政策和产业政策需要国会立法通过,而贸易和移民政策可以仅通过总统行政命令实现(图表19)。这意味着,特朗普的减税政策以及部分逆转通胀削减法案相关补贴均可能受到国会制约。

往前看,需要密切关注国会的控制权以及具体的席位情况。11月5日美国总统和参众两院的改选将同时进行,两院的选举结果可能会在11月6-9日初步公布。除了众议院和参议院的归属之外,具体的席位数也值得关注,尤其是考虑到参议院的胜负可能在“毫厘之间”。即使共和党赢下参议院,席位优势或也会相对微弱,其政策仍有一定概率被阻拦,从而制约最终的落地力度。

风险提示

1)美国大选结果导致市场波动:民调差异多在统计误差范围内,大选实际结果或与民调存在差异。在周期后期以及财政存在潜在风险下,若特朗普减税措施、关税政策超预期,或带来市场超预期波动。

2)财政政策实际力度不及预期:两者政策力度或为选举有所夸大;若出现分裂国会,实际政策落地或受阻。

文章来源

本文摘自2024年10月20日发布的《如果共和党再度执政——财政篇》

易峘 研究员 SAC S0570520100005 | SFC AMH263

胡李鹏 联系人 PhD SAC No. S0570122120062

齐博成 联系人 SAC No. S0570122080197

赵文瑄 联系人 SAC No. S0570124030017

关注我们

华泰证券研究所国内站(研究Portal)

https://inst.htsc.com/research

访问权限:国内机构客户

华泰证券研究所海外站

https://intl.inst.htsc.com/research

访问权限:美国及香港金控机构客户

添加权限请联系您的华泰对口客户经理

免责声明

▲向上滑动阅览

本公众号不是华泰证券股份有限公司(以下简称“华泰证券”)研究报告的发布平台,本公众号仅供华泰证券中国内地研究服务客户参考使用。其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,且若使用本公众号所载内容,务必寻求专业投资顾问的指导及解读。华泰证券不因任何订阅本公众号的行为而将订阅者视为华泰证券的客户。

本公众号转发、摘编华泰证券向其客户已发布研究报告的部分内容及观点,完整的投资意见分析应以报告发布当日的完整研究报告内容为准。订阅者仅使用本公众号内容,可能会因缺乏对完整报告的了解或缺乏相关的解读而产生理解上的歧义。如需了解完整内容,请具体参见华泰证券所发布的完整报告。

本公众号内容基于华泰证券认为可靠的信息编制,但华泰证券对该等信息的准确性、完整性及时效性不作任何保证,也不对证券价格的涨跌或市场走势作确定性判断。本公众号所载的意见、评估及预测仅反映发布当日的观点和判断。在不同时期,华泰证券可能会发出与本公众号所载意见、评估及预测不一致的研究报告。

在任何情况下,本公众号中的信息或所表述的意见均不构成对任何人的投资建议。订阅者不应单独依靠本订阅号中的内容而取代自身独立的判断,应自主做出投资决策并自行承担投资风险。订阅者若使用本资料,有可能会因缺乏解读服务而对内容产生理解上的歧义,进而造成投资损失。对依据或者使用本公众号内容所造成的一切后果,华泰证券及作者均不承担任何法律责任。

本公众号版权仅为华泰证券所有,未经华泰证券书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公众号发布的所有内容的版权。如因侵权行为给华泰证券造成任何直接或间接的损失,华泰证券保留追究一切法律责任的权利。华泰证券具有中国证监会核准的“证券投资咨询”业务资格,经营许可证编号为:91320000704041011J。

精彩评论