太平洋证券股份有限公司刘虹辰近期对保隆科技进行研究并发布了研究报告《空悬龙头再起航》,本报告对保隆科技给出买入评级,当前股价为28.88元。

保隆科技(603197) 事件:公司发布2024年半年报,24H1公司实现营业总收入31.84亿元,同比+21.68%,环比;实现归母净利润1.48亿元,同比-19.40%;实现扣非归母净利润1.19亿元,同比-18.62%。 股权激励24Q2利润端承压,研发助力技术突破。24Q2毛利率达25.08%,同比-2.31pct,环比-4.37pct;净利率5.24%,同比-1.35pct,环比+0.64pct。主要受到股权激励费用增加影响,2024H1年保隆科技及下属子公司确认股权激励成本0.77亿。24Q2销售/管理/研发/财务费用率分别3.72%/6.53%/8.21%/1.09%,同比分别-0.32/+0.28/+0.82/-0.31pct,环比分别+0.06/-1.06/-0.66/-0.74pct,管理费用及研发费用率明显提升,主要由于股权激励及人力成本增加。2024H1研发费用为2.71亿元,同比增长38.97%,研发费用率为8.52%,助力在空悬系统、传感器、BUSBAR、液冷板等业务不断取得技术突破,保隆科技获得某头部新势力全新车型的空气悬架供气单元的定点供应商,这是国内首个获得量产项目定点的用于汽车空气悬架系统的无刷电机空气压缩机,公司在空气悬架业务上,从橡胶配方到软件算法全面自研,量产产品种类多、零部件自制率高。 空悬、传感器业务高增,海外布局拓展全球客户。公司悬架控制器、双腔空悬、储气罐旋压工艺量产下线,合肥园区二期和上海松江新厂区的新建厂房将陆续投入使用,提高空气悬架系统产品和TPMS的产能布置。2024H1空气悬架营收4.24亿元,同比+44.48%,占比13.56%;传感器业务营收3.10亿元,同比+51.71%,占比9.92%;TPMS及配件和工具业务营收9.85亿元,同比+19.66%,占比31.53%;金属管件业务营收7.50亿元,同比+8.41%,占比23.99%。空悬系统、传感器业务高增,TPMS业务持续增长,带动汽车OEM业务收入占比从去年同期的77.53%提升到79.70%。2024年,匈牙利生产园区将加速产能新建,从而进一步扩大传感器和空气悬架业务的规模和全球布局。 定点加速,批产高增,空悬龙头再起航。今年6月公司开始量产的头部自主品牌空悬项目生命周期金额超过34亿元;25年下半年,量产某合资空悬项目超过2亿元;今年上半年,公司空气悬架储气罐项目共获得16汽车品牌的23个项目定点,总金额超过4.8亿元,累计已获得超过70个项目定点。今年11月量产造车新势力头部车企的BDU液冷板项目定点,总金额1.6亿元。另外,公司获得全球著名车企的带逆变器母排的Global项目定点,总金额1.4亿元,逆变器母排作为800V高压逆变器内部的电流载体;计划于2024年9月量产的中国新能源汽车领军品牌之一的电容铜排项目,总金额1.2亿元。 投资建议:公司空气悬架从橡胶配方到软件算法全面自研,量产产品种类多、零部件自制率高。拿到头部新势力空气悬架供气单元的定点供应商, 守正出奇宁静致远 无刷电机空气压缩机取得突破,定点加速,批产高增,空悬龙头再起航。我们预计公司24-26年营收77.16/97.49/118.14亿元,同比+30.84%/26.34%/21.19%;实现归母净利润4.02/6.11/8.42亿元,同比+6.02%/52.11%/37.88%;对应PE分别为15/10/7倍,维持“买入”评级。 风险提示:汽车销量不及预期、出口不及预期、价格战加剧超出预期、原材料价格波动超预期。

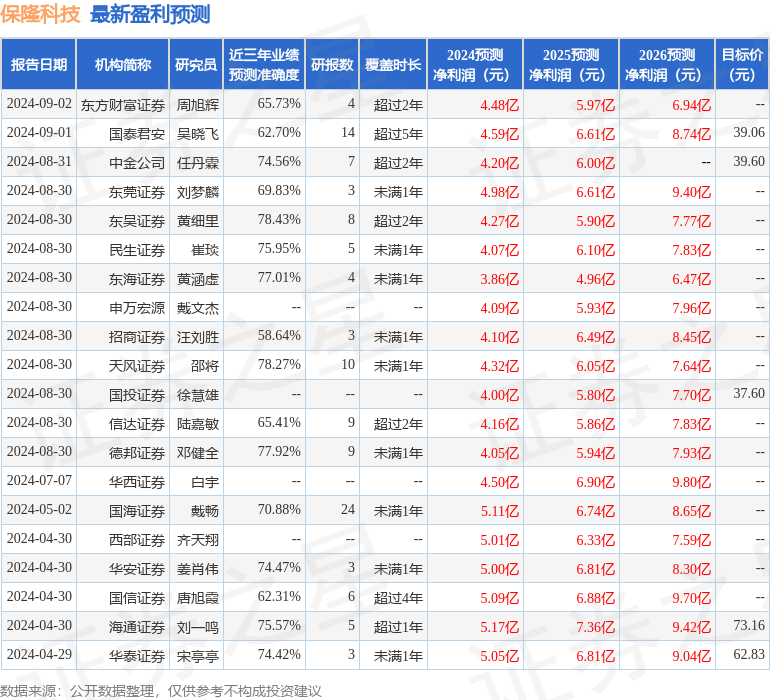

证券之星数据中心根据近三年发布的研报数据计算,东吴证券黄细里研究员团队对该股研究较为深入,近三年预测准确度均值为78.43%,其预测2024年度归属净利润为盈利4.27亿,根据现价换算的预测PE为14.37。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级16家,增持评级5家;过去90天内机构目标均价为44.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论