华安证券股份有限公司姜肖伟,陈飞宇近期对保隆科技进行研究并发布了研究报告《24Q2业绩有所承压,新业务定点陆续放量》,本报告对保隆科技给出买入评级,当前股价为30.17元。

保隆科技(603197) 主要观点: 事件:2024年8月29日,保隆科技发布2024年半年报。公司上半年实现营收31.84亿元,同比+21.68%;归母净利润为1.48亿元,同比-19.40%;扣非归母净利润为1.19亿元,同比-18.62%。其中,24Q2单季度营收17.01亿元,同比+18.97%,环比+14.69%,实现归母净利润0.80亿元,同比-11.40%,环比+18.09%;扣非归母净利润为0.53亿元,同比-28.89%,环比-18.80%。 核心观点: 空悬、传感器业务亮眼,费用、毛利率有所承压 公司传统业务布局完善,新兴业务增长亮眼;近期费用率在经历高位后略微回落,整体业绩仍面临一定压力。 1)营收方面:TPMS业务持续增长,空气悬架、传感器业务快速增长。上半年TPMS业务/汽车金属管件/气门嘴及配件/空气悬架业务/传感器业务营收分别为9.85/7.50/3.78/4.24/3.10亿元,分别同比增长19.66%/8.41%/5.10%/44.48%/51.71%。 2)盈利方面:24年上半年公司整体毛利率27.12%,同比-0.66pct。对应24Q2毛利率25.08%,同比-2.31pct,环比-4.37pct;期间费用率为19.56%,同比+0.48pct,环比-2.40pct。由于股权激励、研发投入、借款增加,公司管理、研发、财务费用率均处于历史高位。24年股权激励预计摊销1.08亿元,公司重视股东回报,近三年累计含税现金分红达3.37亿元,占近三年年均归属于普通股股东净利润39.08%。 定点储备充足,后发优势驱动业绩增长 2024年公司获得多个定点量,预计业绩呈现增长趋势。目前累计在手定点充足,随着产能持续扩张及产品量产爬坡,预计下半年及2025年将加速放量,带动营收新增长。 1)空气悬架业务:上半年,保隆空气悬架产品国内乘用车空气悬架系统标配装机量约10万辆,公司市占率达26.9%。公司目前空悬业务已实现空气弹簧总成、储气罐、供气单元、悬架控制器、高度传感器、加速度传感器等产品全面量产。公司乘用车空气弹簧产品已获得11家客户的项目定点,覆盖超30个车型,随着新项目在陆续量产,客户结构将趋于均衡,增强空悬业务收入的确定性。 2)传感器业务:传感器业务致力于全球化布局,上半年已陆续取得轮速传感器、带温度传感器线束等定点,项目总额达3.59亿元,有望进一步抬升公司传感器毛利水平。 3)ADAS业务:7月上旬,由保隆科技与元橡科技合资成立的橡隆科技正式落户武汉光谷。橡隆科技聚焦ADAS业务,自研并量产国内首个车载路面预瞄技术。2024年保隆科技ADAS定点充足,其中数字高清环视摄像头预计将被多款车型延用,预计整体销售额超10亿。 投资建议: 我们认为公司具有业务发展确定性,新兴业务规模效应凸显,成熟业务份额进一步提升。费控受宏观环境及股权激励费用略有承压,我们调整盈利预测,此前预计公司2024~2026年营收分别为78.40/99.71/120.26亿元,现预计公司2024~2026年营收分别为71.32/91.25/110.79亿元;对应2024~2026年实现归母净利润由5.00/6.81/8.30亿元调整为4.24/6.15/7.92亿元;2024~2026年对应PE为14.44/9.96/7.73x,维持公司“买入”评级。 风险提示: 1)市场竞争风险; 2)产能不及预期风险; 3)大宗原材料价格及汇率波动风险,成本下沉不及预期。

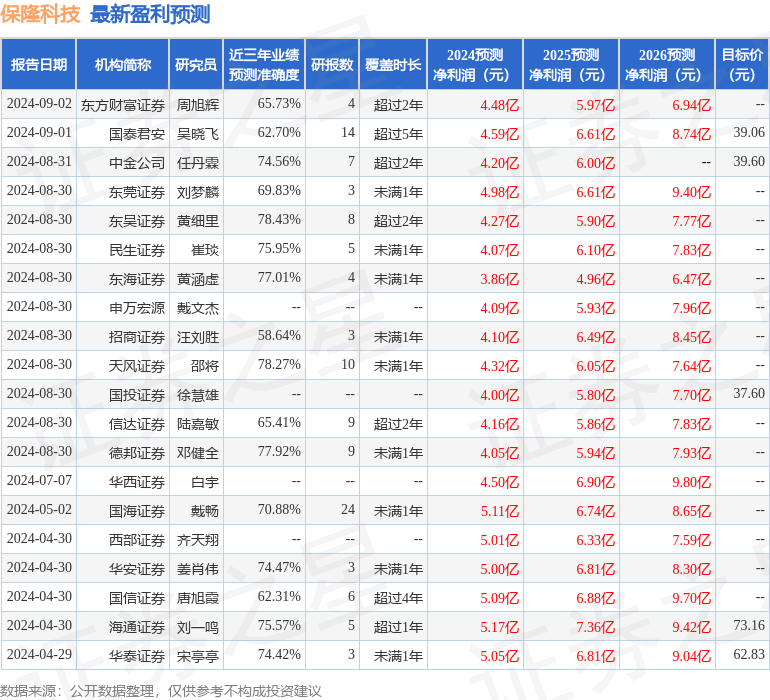

证券之星数据中心根据近三年发布的研报数据计算,东吴证券黄细里研究员团队对该股研究较为深入,近三年预测准确度均值为78.43%,其预测2024年度归属净利润为盈利4.27亿,根据现价换算的预测PE为14.37。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级16家,增持评级5家;过去90天内机构目标均价为44.41。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论