开源证券股份有限公司陈雪丽近期对佩蒂股份进行研究并发布了研究报告《公司信息更新报告:ODM回暖叠加自主品牌高增,公司业绩大幅提升》,本报告对佩蒂股份给出买入评级,当前股价为11.75元。

佩蒂股份(300673) ODM迅速修复叠加自主品牌高增,公司业绩大幅回暖,维持“买入”评级2024H1公司营收8.46亿元,同比+71.64%,归母净利润0.98亿元,同比转盈,其中2024Q2营收4.61亿元,同比+38.06%,归母净利润0.56亿元,同比转盈。考虑公司ODM出货量大增,海外基地降本增效显著,叠加自主品牌快速增长,我们上调2024-2026年盈利预测,预计2024-2026年归母净利润分别为2.01/2.24/2.71亿元(原值1.20/1.80/2.42亿元),EPS分别为0.79/0.89/1.07元,当前股价对应PE分别为18.3/16.4/13.6倍,维持“买入”评级。 降本增效成效显著,盈利质量持续优化 2024H1销售毛利率26.35%,同比+10.91pct,期间费用率12.29%,同比-10.63pct,其中销售/管理费用率同比-2.77pct/-5.78pct,主要系公司充分借鉴海外工厂生产经验,持续降低运营费用,且随公司柬埔寨、温州等基地产能利用率提升,人员及管理效率均显著优化。2024H1公司汇兑净收益1725万元(2023H1为698万元),驱动财务费用率降至-1.28%。最终销售净利率11.65%,同比+20.44pct。 宠物咬胶龙头主业表现亮眼,主粮新品市场接受度快速提升 (1)咬胶:2024H1畜皮咬胶/植物咬胶营收2.63/2.98亿元,同比+87.85%/+114.62%,毛利率22.80%/28.95%,同比+11.51pct/+7.86pct,宠物咬胶龙头主业表现亮眼。(2)营养肉质零食:2024H1营收1.90亿元,同比+38.39%,毛利率29.87%,同比+16.82pct,公司成功把握全球零食主粮化趋势,零食产品量利齐升。(3)主粮和湿粮:2024H1营收0.82亿元,同比+34.86%,毛利率22.23%,同比+3.20pct,随公司主粮新品市场接受度快速提升,主粮和湿粮销售快速增长。 ODM订单饱满助力境外收入增长,受益自主品牌势能提升境内销售旺盛(1)境外:2024H1营收6.89亿元,同比+87.79%。公司持续加深和现有核心客户的合作力度,并积极拓展新客户,重点布局国外商超渠道,2024H1出货量增加带动收入增长。目前越南基地保持满产状态,柬埔寨基地产能利用率快速释放。(2)境内:2024H1营收1.57亿元,同比+24.55%。618期间爵宴全网成交总额超2.50亿元,全平台累计支付金额同比增长67%,荣登天猫狗零食品牌榜单、京东狗食品自营竞速榜前2名,品牌势能持续上行。 风险提示:原材料(鸡胸肉)价格波动,产能扩张不及预期等。

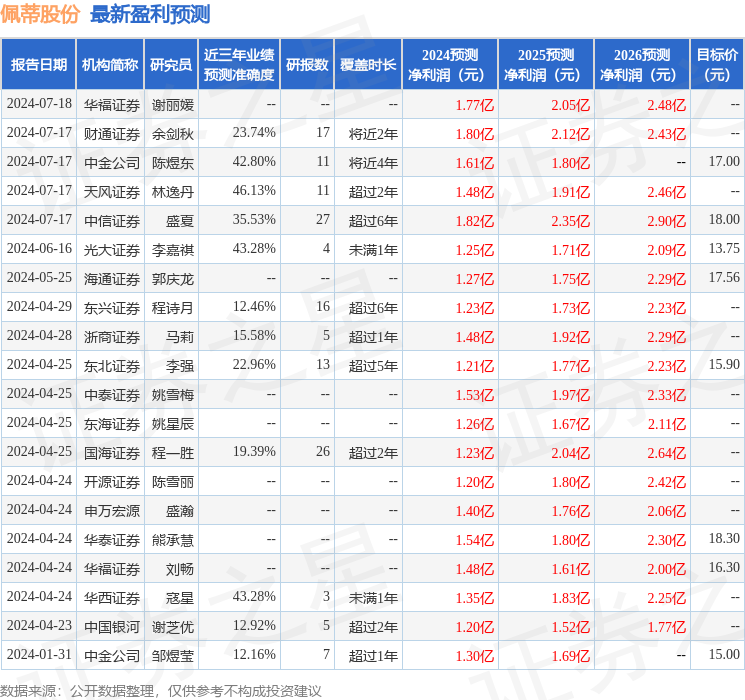

证券之星数据中心根据近三年发布的研报数据计算,天风证券林逸丹研究员团队对该股研究较为深入,近三年预测准确度均值为46.13%,其预测2024年度归属净利润为盈利1.48亿,根据现价换算的预测PE为19.58。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为16.35。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论