民生证券股份有限公司邱祖学,李挺近期对锡业股份进行研究并发布了研究报告《2024年半年报点评:扣非净利超预期,矿端紧张驱动锡价上行》,本报告对锡业股份给出买入评级,当前股价为14.08元。

锡业股份(000960) 事件概述:公司发布2024年半年报。2024H1,公司实现营业收入187.75亿元,同比减少17.77%,归母净利润8.00亿元,同比增长16.35%,扣非归母净利润9.98亿元,同比增长67.95%。单季度来看,2024Q2,公司实现营业收入103.76亿元,环比增长23.53%,同比减少11.40%;实现归母净利润4.74亿元,环比增长45.16%,同比增长12.71%;实现扣非归母净利润6.94亿元,环比增长128.51%,同比增长106.83%,扣非业绩超我们此前预期。 量:公司有色金属产量同比稳步增长。2024H1,公司生产有色金属总量18.52万吨(同比增长5.65%),锡金属约4.52万吨(同比增长6.6%);生产铜金属7.03万吨(同比增长7.99%);生产锌金属6.88万吨(同比增长4.56%);生产铟锭65吨(同比增长42.42%);金621千克、银82吨。 价:24Q2,锡、锌、铜金属价格环比均上行,促进利润环比大幅增长。 2024H1,公司毛利率为11.93%,同比+4.35pct;2024Q2公司毛利率为12.52%,环比+1.32pct,同比+5.01pct。分产品来看,2024H1,锡锭毛利率约12.79%,同比+5.11pct;锌产品毛利率约37.60%,同比+3.84pct;铜产品毛利率约1.69%,同比-0.67pct。跟踪主要金属价格变化,2024Q2,锡期货收盘价均价为26.40万元/吨,环比+4.68万元/吨,锌期货收盘价均价为2.35万元/吨,环比+0.25万元/吨,铜期货收盘价均价为8.01万元/吨,环比+1.06万元/吨。2024Q2,锡精矿加工费(云南40%)均价为16636元/吨,环比+2041元/吨;国产锌精矿加工费均价为2888元/吨,环比-1066元/吨;铜精矿TC指数均价为2.67美元/吨,环比-22.72美元/吨。 资产结构持续改善,管理持续降本增效:截至24Q2,公司资产负债率从24Q1的48.08%持续下降到45.10%;24Q2,公司期间费用率3.68%,环比下降-1.61%,其中销售/管理/财务/研发费用率环比分别-0.05/-1.19/-0.45/+0.08pct,降本增效,成本压降效果明显。 固定资产报废处置拖累业绩:24H1,公司对存在毁损、拆除、淘汰、无法修复的资产账面净额为2.48亿元的固定资产进行报废处置,对公司24H1合并报表利润总额影响-2.48亿元,对归属于母公司股东的净利润影响-2.11亿元。 缅甸进口锡矿跟踪:2024年1-7月,缅甸进口锡矿砂实物量同比减少约45%,国内进口锡矿砂实物量同比减少约26%,缅甸停产影响开始体现到进口减量,预计年内锡矿供应将持续紧张。 投资建议:公司为锡、铟行业全球龙头,资源禀赋优异。2023年,公司锡金属在国内锡市场占有率为47.92%,全球锡市场占有率为22.92%,锡产销量自2005年以来始终位居全球第一;公司精铟产量全球市场占有率为4.38%,国市场占有率为6.92%,其中原生铟全球市占率约9.63%,国内市占率约15.83%。目前锡供给侧扰动不断,缅甸、印尼供应下滑均加剧供应紧张局面,需求侧电子需求稳步复苏,AI赋能有望加速电子需求修复,叠加光伏、新能源汽车等新兴需求快速增长,锡价中枢有望持续上行,公司有望深度受益。我们预计公司2024-2026年归母净利润分别为19.84/23.25/24.24亿元,对应2024年8月23日的PE分别为12X/10X/9X,维持“推荐”评级。 风险提示:锡、锌、铜价格大幅波动,安全环保风险,下游需求不及预期。

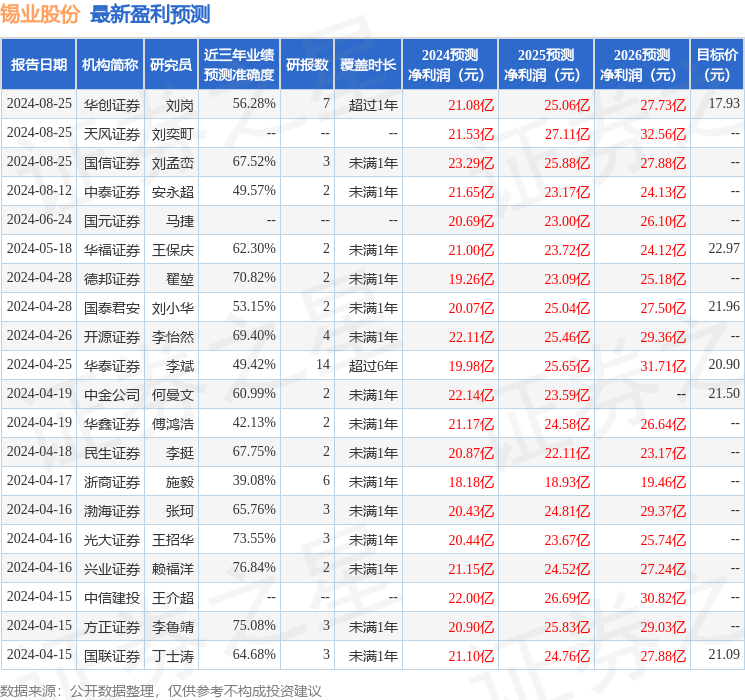

证券之星数据中心根据近三年发布的研报数据计算,兴业证券赖福洋研究员团队对该股研究较为深入,近三年预测准确度均值为76.84%,其预测2024年度归属净利润为盈利21.15亿,根据现价换算的预测PE为10.91。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级8家,增持评级2家;过去90天内机构目标均价为19.95。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论