民生证券股份有限公司徐菁近期对佩蒂股份进行研究并发布了研究报告《2024年中报点评:公司各产品均有亮眼表现,2024H1实现业绩高增》,本报告对佩蒂股份给出买入评级,当前股价为11.94元。

佩蒂股份(300673) 事件概述:公司于8月26日发布2024年中报,2024H1实现营收8.5亿元,同比+71.6%;实现归母净利润1.0亿元,同比+329.4%;其中2024Q2实现营收4.6亿元,同比+38.1%,环比+20.0%;实现归母净利润0.6亿元,同比+1316.0%,环比+34.8%。 成功摆脱2023年海外市场波动影响,公司业绩同比实现扭亏为盈。 2024H1公司在国内、国外两个市场的业务均有斩获,在国内市场,公司在压缩代理重点发展自主品牌的策略下,自主品牌业务保持了较高水平增长,同时实现毛利率稳健提升,期间费用大幅下降。2024H1公司实现毛利率26.4%,同比+11.0PCT;期间费用率12.3%,同比-10.6PCT;其中销售费用率6.0%,同比-2.8PCT;管理费用率5.9%,同比-5.8PCT;研发费用率1.7%,同比-0.9PCT;财务费用率1.7%,同比-1.2PCT,主要系汇兑收益增加所致。在国外市场,公司东南亚工厂的产能利用率和经营效率均有明显提升,凸显出在国际化经营方面的优势。此外,公司海外客户宠物零食ODM业务库存水平正常,在手订单充裕。 公司各产品均有亮眼表现,国外业务增长迅速。分品类看,公司畜皮咬胶实现营收2.6亿元,同比+87.9%,毛利率22.8%,同比+11.5PCT;植物咬胶实现营收3.0亿元,同比+114.6%,毛利率29.0%,同比+7.9PCT;营养肉质零食实现营收1.9亿元,同比+38.4%,毛利率29.9%,同比+16.8PCT;主粮和湿粮实现营收0.8亿元,同比+34.9%,毛利率22.2%,同比+3.2PCT。分地区看,公司国外实现销售收入6.9亿元,同比+87.8%,毛利率为27.1%,同比+19.8PCT。公司加强生产基地原材料采购、生产和品控管理、员工技能培训等重点方面的效率,降本增效。 全球化产地布局,产能规模持续提升。近几年,公司大力开展全球化布局,主要建设了柬埔寨基地、新西兰主粮工厂、国内新型主粮工厂等大规模的产能。越南工厂运营比较成熟,是公司目前主要的利润来源地;柬埔寨工厂已经基本实现盈亏平衡,公司今年预计将达到更高的利润水平;新西兰主粮工厂产能尚未大规模释放,未来将进入产能爬坡期。从中长期来看,随着品牌、渠道拓展和产能的联动,公司的盈利能力或将持续上升。 投资建议:我们预计公司2024~2026年归母净利润分别为1.37、1.79、2.04亿元,EPS分别为0.55、0.72、0.82元,对应PE分别为21、16、14倍。作为国内宠物咬胶类龙头,加大布局国内市场主粮市场以及海外宠物零食市场,随着海外库存压力调整结束以及产能逐步释放,公司有望获得业绩高速增长,维持“推荐”评级。 风险提示:汇率波动风险,品牌推广不及预期,原材料价格波动风险。

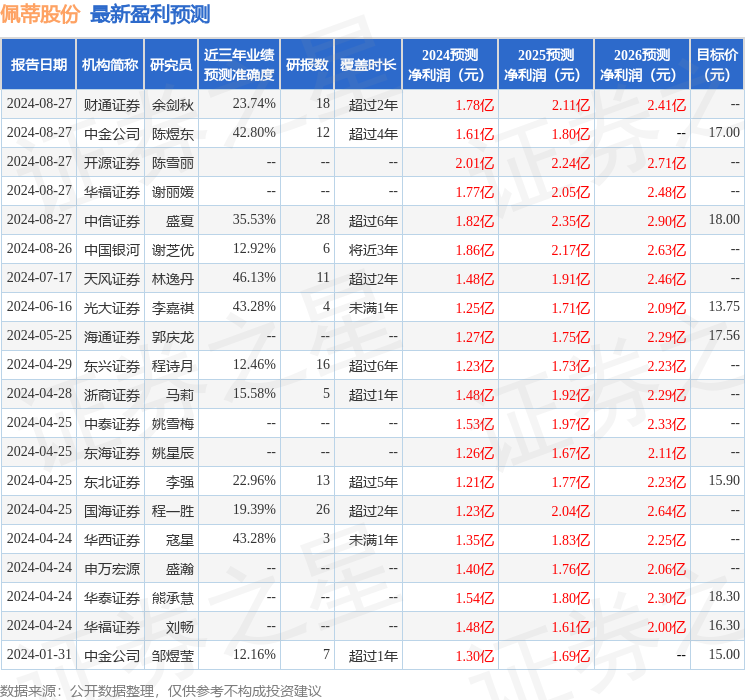

证券之星数据中心根据近三年发布的研报数据计算,天风证券林逸丹研究员团队对该股研究较为深入,近三年预测准确度均值为46.13%,其预测2024年度归属净利润为盈利1.48亿,根据现价换算的预测PE为19.58。

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级7家,增持评级3家;过去90天内机构目标均价为16.35。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论