德邦证券股份有限公司翟堃,薛磊,谢佶圆近期对神火股份进行研究并发布了研究报告《煤铝复产持续推进,盈利有望继续扩张》,本报告对神火股份给出买入评级,当前股价为15.91元。

神火股份(000933) 投资要点 事件:公司发布2024年中报。2024年上半年公司实现营业收入182.2亿元,同比-4.65%;归母净利润22.8亿元,同比-16.62%;扣非后归母净利润21.6亿元,同比-21.35%。单季度来看,24Q2实现营业收入99.98亿元,同比+4.2%,环比+21.6%;归母净利润11.94亿,同比基本持平,环比+9.4%;扣非后归母净利润11.43亿元,同比-4.8%,环比+12.9%。 电解铝业务:量利齐升,盈利能力显著。1)产销方面:2024H1公司实现电解铝产量74.99万吨,同比+3.2%;销量74.95万吨,同比+2.3%;2)毛利方面:电解铝综合售价15608元/吨,同比-5.9%;电解铝销售成本11550元/吨,同比-9.5%;单位毛利4058元/吨,同比+6.2%;电解铝业务毛利率26.0%,同比提升3.0pct。单位成本下降是吨铝盈利抬升的核心关键,一方面云南自2024年3月16日放开部分负荷管控以来,云南神火积极组织有序复产,5月中旬已全部启动;其次今年来水情况较好,云南省保供压力减少及用电量下降,云南神火6月份起电价将有所下降,丰水期间公司吨铝盈利有望继续扩张。3)未来降本仍有空间:为积极响应国家《有色金属行业碳达峰实施方案》,力争2025、2030年电解铝使用可再生能源比例分别达到25%、30%以上,公司拟在新疆投资建设80万千瓦风电项目、在云南建设2.025万千瓦分布式光伏项目,预计可发电23亿度、1800万度,分别供新疆、云南分部消纳以代替部分火电。根据公司投资者关系管理信息披露,80万KW风电项目已向新疆自治区发改委提交申报方案,并已通过评审,正在等待下发新能源建设指标,预计明年年底投产。 煤炭业务:产量下滑拖累盈利。1)产销方面:2024H1公司实现煤炭产量322.8万吨,同比-15.04%;销量315.1万吨,同比-18.75%。一季度受省内企业安全事故、政府严管理政策等因素影响,产销量不及预期,4月份起已恢复至正常水平。2)毛利方面:2024H1公司煤炭综合售价1114元/吨,同比-2.38%;销售成本为785元/吨,同比+37.07%;单位毛利329元/吨,同比-42.08%;煤炭业务毛利率为30%,同比减少20.27pct。3)储备资源:新疆五彩湾矿区5号露天矿地质储量25.32亿吨,公司持股40.07%,目前正在办理探矿权相关事宜,煤炭增量可期。 盈利预测及投资评级。综合考虑主营产品价格变动以及产能释放情况,我们略下调盈利预测,预计公司2024-2026年归母净利润为50.1、55.3、60.6亿元,按照8月20日收盘价计算,对应PE为7.1、6.5、5.9倍,维持“买入”评级。 风险提示:1)煤炭、电解铝、铝箔价格大幅下跌;2)宏观经济增长不及预期;3)新项目投产进度不及预期。

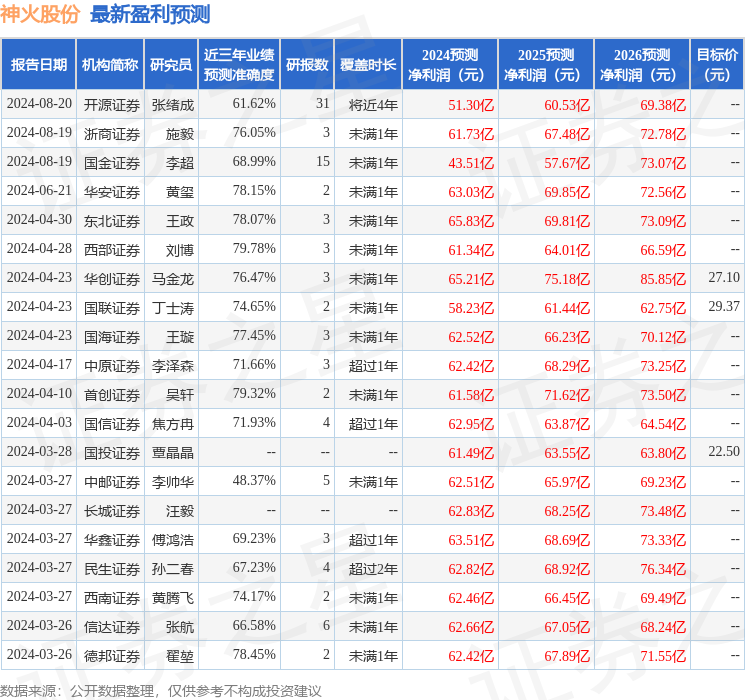

证券之星数据中心根据近三年发布的研报数据计算,西部证券刘博研究员团队对该股研究较为深入,近三年预测准确度均值为79.78%,其预测2024年度归属净利润为盈利61.34亿,根据现价换算的预测PE为5.83。

最新盈利预测明细如下:

该股最近90天内共有9家机构给出评级,买入评级7家,增持评级2家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论