■ 业绩突然变脸!“男人的衣柜”,装不下股民的眼泪

■ “徽酒老二”,跌懵了

来源 | 深蓝财经

撰文 | 吴瑞馨

在遭遇半年利润腰斩的阿里巴巴,终于传出让投资者振奋的消息。

8月23日,阿里巴巴发布公告显示,将于8月28日,公司自愿将本公司于香港联交所第二上市变更为主要上市的转换将生效。

这意味着,阿里巴巴将新增香港为主要上市地,成为在港交所、纽交所双重主要上市公司。

有些人就搞不明白了,阿里不是早就在香港上市了吗,这次又有啥区别呢?又有什么意义呢?

让小编来给大家仔细捋一下。

1

阿里或将被纳入港股通

A股投资者终于等到了

目前,阿里虽然已经在美股和港股两地上市,但在港股处于“二次上市”的状态,是指公司在两地上市相同类型的股票,通过国际托管行和证券经纪商,实现股份跨市场流通,这种方式主要以存托凭证(Depository Receipts,简称DR)的形式存在。

相比双重主要上市,二次上市流程更短、耗时更少、难度更小,但股价定价权仍在唯一的主要上市地,二次上市地相当于是主要上市地的“从属市场”。也因此公司是无法通过二次上市募集资金的。

从投资者的角度来看,“二次上市”是没有资格纳入港股通指标,内地背景的资金无法投资。

简单来说,在“二次上市”的身份下,阿里在港股流通的股份,其实来自美股市场,港股的定价权与美股股票的价格紧密相关,相当于是美股的“从属市场”。

而“双重上市”是指两个资本市场均为第一上市地。两者地位相同,可独立募集资金,且股票价格也相对独立,但也因此,双重上市需要上市公司股票发行符合两地的IPO规则,遵守两地司法权区的全部规定,上市难度会比较大。

也就意味着,两个市场的股票不再跨市场流通,价格也相对独立。不过,据公告显示,阿里在香港双重主要上市不涉及新股发行和融资。

对投资者而言,更大的意义在于,阿里如果在港股双重上市,就有机会被纳入港股通,届时,内地的A股投资者就可以直接投资阿里了。

摩根士丹利在近期的一份报告中预测,阿里巴巴在完成双重主要上市转换后,很有可能被纳入港股通,最早可能在9月发生。摩根士丹利分析,如果阿里巴巴在8月底前完成主要上市,预计港股通的纳入将在9月4日得到确认,9月6日宣布,并于9月9日市场开盘时生效。

相信已经有不少投资者已经摩拳擦掌了。

2

阿里圆梦,但上半年业绩表现让人失望

阿里的在香港的双重上市,在外界一直不是个秘密。

事实上,自阿里2019年在香港二次上市之后,阿里就曾对外宣布寻求香港主要上市转换的消息,但过程并不顺利。

2022年7月,阿里发布公告称,董事会已授权集团管理层向香港联合交易所提交申请,拟将香港新增为主要上市地,在香港联交所完成审核程序后,阿里巴巴将在香港联交所主板及纽约证券交易所两地双重主要上市。但情况很快就出现变化。2022年11月,阿里巴巴公告称,由于需要制定一份新的员工持股计划,将不会按照原计划在2022年底完成主要上市。

但那之后,阿里寻求香港主要上市转换一事就没了后续。

直到2024年5月14日,时隔一年半后,阿里巴巴才在2024财年业绩报告中透露了香港主要上市转换的新进展:“我们一直在为香港主要上市做准备,目前预计于2024年8月底完成转化。”

数据显示,2019年阿里巴巴在香港第二上市以来,大部分公众流通股已转仓到香港,在市值和交易量方面,阿里一直位列港股前三名。

若成功接入港股通,将为阿里进一步扩大来自中国内地及亚洲其他地区的投资者基础,提升其港股的流动性。

摩根士丹利根据美团、小米、理想汽车和小鹏汽车等公司的情况预测,在纳入港股通后,南向资金在前六个月内可能为阿里巴巴港股增加约120亿美元的增量流入。从长期来看,南向资金持股占比可能会稳定超过10%。

大资金的流向一直是市场的风向标。

此前,次贷危机预言者、《大空头》原型Michael Burry在二季度大幅增持了阿里,阿里成了其第一大持仓标的;

高瓴旗下基金管理平台HHLR Advisors公布的美股持仓情况也显示,阿里占其总持仓的比例从一季度的0.23%提升到了9.55%;

“中国巴菲特”段永平的H&H国际二季度也加仓了阿里,增持比例达到7.9%。

在这无疑拔高了阿里在投资者心中的投资价值。此次阿里实现双重上市后,或将有一大批A股投资者拥抱阿里。

不过值得注意的是,阿里今年上半年的表现有些拉胯。

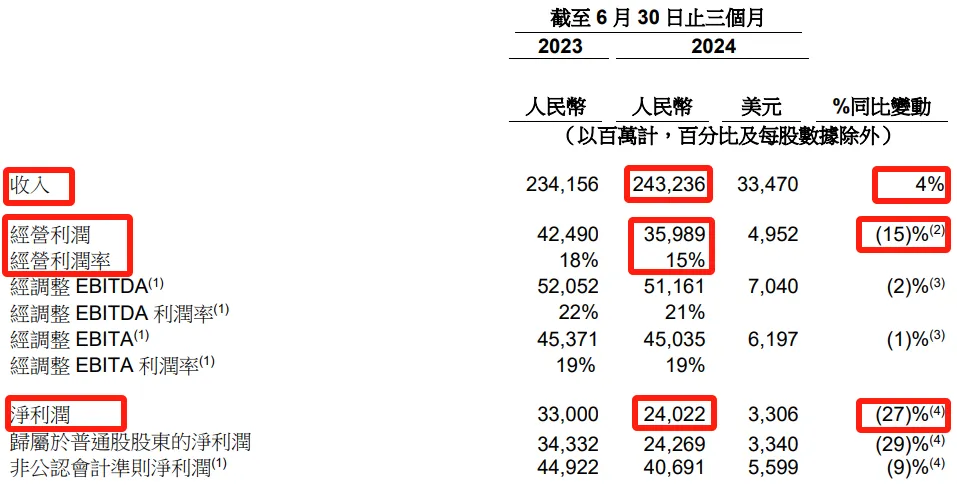

据阿里前不久发布的财报显示,截至2024年6月30日止的三个月,阿里实现收入2432.36亿,同比增长4%。但净利润240.22亿,同比减少27%,归母净利润减少29%。

加上第一季度,总体算下来,上半年阿里净利润249.41亿,同比减少54.65%,利润已经“腰斩”。

如此拉胯的业绩,或许会让投资者产生犹豫。

更多精彩内容,欢迎关注

精彩评论