西南证券股份有限公司朱会振,杜雨聪近期对华康股份进行研究并发布了研究报告《业绩短期承压,期待舟山项目建设完成》,本报告对华康股份给出买入评级,认为其目标价位为14.70元,当前股价为12.07元,预期上涨幅度为21.79%。

华康股份(605077) 投资要点 事件:公司发布2024年中报,实现营收13.6亿元,同比-0.7%;归母净利润1.4亿元,同比-25.3%。2024Q2单季度,公司实现营收7.2亿元,同比+0.8%;归母净利润0.6亿元,同比-38.5%。上半年业绩低于市场预期,营收净利短期承压。 原料价格回落致单价承压,贸易客户较快增长。1、分产品看,24H1晶体糖醇实现营收9.4亿元,同比-6.3%;液体糖醇及其他实现营收3.3亿元,同比-7.8%。公司整体销量保持相对稳定,上半年营业收入同比下降主要系去年Q1公司受海外订单高增影响存在高基数,而今年Q1市场需求更趋于稳定,同时原材料价格回落导致产品单价有所调整。2、分地区看,24H1境内实现营收7.5亿元,同比+13.6%;境外实现营收6.1亿元,同比-14.0%。去年同期地缘政治因素导致欧洲能源成本高涨,相关糖醇企业生产及成本受到影响,公司抓紧订单转移产业红利实现境外业务高增,今年公司延续境外大客户深度绑定,在去年高增速的背景下依然维持稳健。3、分渠道看,24H1直销客户营收为11.9亿元,同比-3.3%;贸易客户营收为1.7亿元,同比+21.5%。今年上半年公司境内新增贸易商18位,境外新增11位,在做好原有客户维护工作的前提下,及时跟进大客户需求,深入开展与大客户的战略合作。公司依托舟山华康的地理优势扩大销售半径,围绕现有客户渠道开发潜在目标市场,并根据不同客户与市场制定有针对性的销售方案,为下半年项目落地做好充足的准备。 盈利短期承压,股权激励助力中长期发展。1、24H1整体毛利率21.6%,同比下降2pp;净利率10.2%,同比下降3.3pp。上半年毛利率下降主要系本期股权激励摊销费用及舟山华康项目建设期费用增加导致利润减少,影响净利率随之下降。2、24H1公司销售/管理/研发费用率分别为1.8%/4.6%/4.7%,分别同比+0.4pp/+1.9pp+0.4pp,预计下半年剔除股份支付费用影响及舟山项目顺利建成后,管理费用率将有所优化提高整体效率。3、24H1公司实现经营活动产生的现金流量净额为-0.6亿元,相较于去年同期减少3.1亿元,主要系因境外融资成本偏高减少应收款融资导致销售商品、提供劳务收到的现金减少所致。 舟山一期项目进入建设关键阶段,百日攻坚蓄势待发。“200万吨玉米精深加工健康食品配料项目”分两期建设,其中一期项目“100万吨玉米精深加工健康食品配料项目”于2022年8月启动,为期2年的第一阶段即将完成,该阶段产能主要为液体糖浆类及部分晶体糖醇产品。今年6月,舟山华康举行百日攻坚誓师大会,敲响“大干一百天”的战鼓,当前项目已经到设备安装调试的关键阶段,公司将稳扎稳打直面项目建设过程中的难点痛点,在攻坚战中迎难而上,确保项目建设按时完成。在此之后为期3年的第二阶段建设即将拉开序幕,膳食纤维、变性淀粉等新的产品线会陆续投入建设。 盈利预测与投资建议。华康股份作为功能糖醇龙头,持续丰富优化产品结构,内延外伸布局新赛道,高毛利单品产能持续落地,成长性优异。尽管短期受周期波动影响,但中长期公司晶体糖醇业务的回报率依然可观,叠加舟山项目一期产能落地业绩迅速释放,看好后续公司糖醇业务持续发展。预计2024-2026年公司归母净利润分别为3.0亿元、3.8亿元、4.4亿元,对应EPS分别为0.98元、1.26元、1.45元。给予公司2024年15倍估值,对应目标价14.7元,维持“买入”评级。 风险提示:市场需求低迷风险;原材料供应及价格波动风险;汇率波动风险;产能不及预期风险。

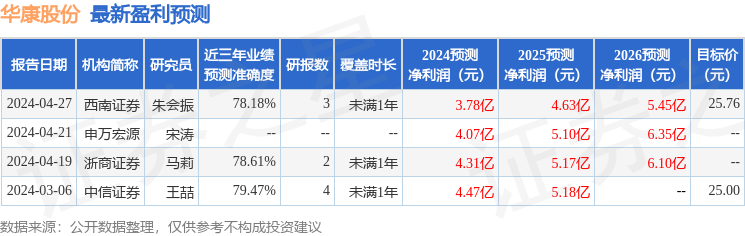

证券之星数据中心根据近三年发布的研报数据计算,中信证券王喆研究员团队对该股研究较为深入,近三年预测准确度均值为79.47%,其预测2024年度归属净利润为盈利4.47亿,根据现价换算的预测PE为6.16。

最新盈利预测明细如下:

该股最近90天内共有1家机构给出评级,增持评级1家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

精彩评论