信达证券股份有限公司蔡昕妤近期对明月镜片进行研究并发布了研究报告《点评:大单品保持较快增长,盈利能力进一步加强》,本报告对明月镜片给出买入评级,当前股价为25.06元。

明月镜片(301101) 事件:公司发布24H1业绩,实现营收3.85亿元/+5.21%,实现归母净利润0.89亿元/+11.04%,扣非归母净利润0.75亿元/+7.12%。24Q1/24Q2分别实现营收1.92/1.93亿元,同比+11.93%/-0.72%,归母净利润0.42/0.47亿元,同比+20.42%/+3.74%,扣非归母净利润0.35/0.41亿元,同比+15.04%/+1.16%。 点评: 24H1行业承压,公司迅速调整、核心产品稳健增长:24H1公司镜片业务实现收入3.2亿元/+12.08%,毛利率63.48%/+3.53pct,若剔除海外业务的不利影响,镜片业务同比增长13.98%;原料业务实现收入0.31亿元/-36.77%,毛利率27.1%/+1.96pct;成镜收入0.25亿元/-5.31%,镜架收入0.05亿元/+156.63%。 公司持续提升渠道力与分销效率,拓宽客户网络覆盖面:24H1公司直销模式收入2.13亿/-4.91%,经销模式收入1.38亿/+24.32%,直营电商收入0.31亿/+14.81%。目前,公司已与宝岛眼镜、爱尔眼科、博士眼镜、千叶眼镜、南吴眼镜、中山眼科、JINS等国内外知名眼镜连锁品牌达成合作关系。同时,公司一直以助力客户成功为导向,强化对客户的赋能支持,组织专业培训会加强客户专业水平,提升明月的美誉度;举办客户行业活动、亮相眼科眼视光学术大会、国际眼科学学术会议进一步加强行业影响力,针对客户需求形成完善的解决方案,形成差异化的竞争优势。 离焦镜享受行业红利高增,我们预计pro占比提升下公司离焦镜产品单价稳定:24H1三大明星单品占常规镜片收入占比达55.79%。①PMC超亮收入同比增长58.82%;②1.71系列收入同比增长24.4%。近视防控产品保持快速增长,“轻松控”系列收入7610.16万元,同比增长38.86%。 产品结构优化带动毛利率提升,盈利能力进一步加强。24Q1/Q2毛利率分别为58.1%/60.7%,同比提升1.9/3.6PCT。24H1销售费用7,358万元,同比增长9.5%,销售费用率19.1%,同比提升0.7pct;管理费用4,460万元,同比增长27%,管理费用率11.6%,同比提升2pct;研发费用1,472万元,同比增长31%,研发费用率3.8%,同比提升0.7pct。24H1归母净利率23.1%,同比提升1.2pct,24Q2归母净利率24.2%,同比提升1pct。 盈利预测与投资评级:消费力疲软下眼镜行业短期面临考验,但居民眼健康意识的提升是大势所趋,且配镜属于刚性消费,公司作为国内稀缺眼镜品牌,在渠道、产品、品牌力方面具备优势,我们预计公司在核心大单品带动下仍将获得较好业绩增长。考虑到当前宏观经济因素,我们预计公司24-26年归母净利润分别为1.89/2.26/2.65亿元,同比增长20%/20%/17%,对应8月22日股价的估值分别为27/22/19X,维持“买入”评级。 风险因素:新产品放量不及预期,政策风险,市场竞争加剧等。

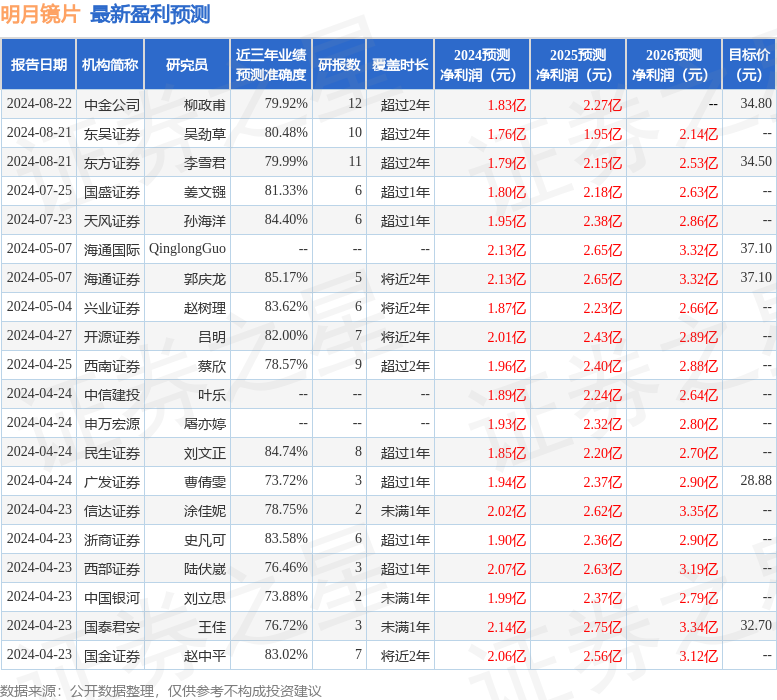

证券之星数据中心根据近三年发布的研报数据计算,海通证券郭庆龙研究员团队对该股研究较为深入,近三年预测准确度均值高达85.17%,其预测2024年度归属净利润为盈利2.13亿,根据现价换算的预测PE为23.64。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级8家;过去90天内机构目标均价为34.65。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论