7月以来,在岸和离岸人民币兑美元汇率大幅反弹,并于8月5日创下这轮反弹的高点,其中在岸人民币(CNY)较7月24日的低点升值了2.3%,虽然后续冲高回落,但截止8月20日,人民币兑美元汇率较7月24日依旧升值2%。8月20日,离岸人民币兑美元在8月5日同样创下了高点,较7月3日的低点升值2.3%。

展望后市,人民币兑美元汇率是否进入上升通道呢?我们认为当前人民币兑美元的汇率属于被动升值,因美国经济减速和降息预期。从中美利差看,人民币大幅贬值风险减弱,但未来需要看到国内经济更多改善迹象,以及资本项目和经常项目的改善,人民币兑美元才会进入升值周期。目前看,人民币兑美元大概率还是双向波动。

美国经济减速,人民币被动升值

从公布的经济数据来看,美国经济呈现明显的走弱特征,一度触发市场对美国经济衰退的担忧。然而,从消费和服务业等指标来看,美国经济衰退的风险还是很低,且美元并没有出现流动性危机。

就业市场降温,但不至于出现衰退。7月新增非农就业人数环比大跌至11.4万人,失业率超预期升至4.3%,触发“萨姆规则”衰退阈值。就业市场降温的同时,裁员人数并没有降温,主要是雇佣人数在下降,这反映出经济降温的早期,尚未进入衰退阶段。

美国制造业和服务业就业走势分化。一方面,制造业就业放缓压力大。从美国 ISM 制造业PMI的就业指数看,自从2022初美联储启动加息之后,该指数就出现趋势性下行,截至2024年7月,该指数为43.4%,较上月放缓5.9个百分点。另一方面,服务业就业仍具韧性。观察美国 ISM 非制造业PMI的就业指数,截至2024年7月,该指数为51.1%,较上月回升5个百分点。

在美国经济减速的背景下,美元指数大幅下跌,美元兑其他货币明显贬值,对冲基金做多美元的持仓大幅减少。CFTC公布的数据显示,截止8月13日当周,基金持有美元的净多持仓仅有1.85万手,2023年四季度在2万手以上。

中美利差收窄,资金外流压力减轻

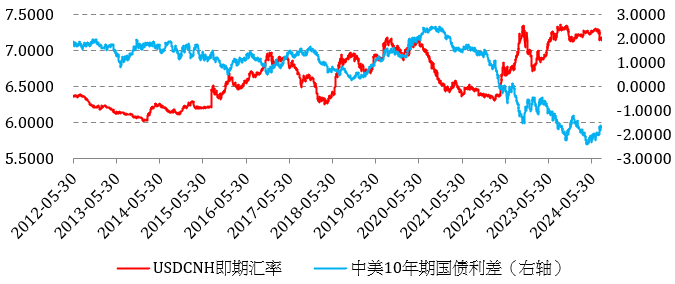

从货币政策来看,2021年至今,美联储货币政策处于紧缩的周期,利率处于限制性水平,但是中国货币政策相对宽松。于是,美元利率持续处于高位,而人民币利率持续下行,中美利差绝对值扩大,使得国际资金净流入较少,甚至出现较大的流出压力。

2024年下半年,随着美国经济减速和中国经济企稳,再加上货币政策出现切换,中美利差不断收敛,结汇增多,售汇减少,资金外流压力减轻。

图为中美利差和美元兑离岸人民币汇率走势对比

不过,从美国大选来看,美国通胀存在反弹的风险,原因在于哈里斯和特朗普都致力于财政扩张,他们上任后可能会推高物价。只不过在特朗普上任的情况下,价格上涨幅度可能会更大。哈里斯在8月16日提出的“降低美国家庭成本的议程”,可能会在十年内增加1.7万亿美元的赤字,如果住房政策被永久化实施,赤字可能会增加到2万亿美元。

人民币汇率升值周期是否开启?

当前国内经济存在结构性问题和周期性问题,经济结构转型,以新能源、高技术产业为代表的新经济增长较快,但房地产及其上下游几十个产业代表的旧经济下行,这使得经济动能切换过程中有效需求不足问题突出,类似于1998-2000年时期的改革时期。从汇率角度来看,经济增长疲软导致汇率贬值是很难避免的。

从7月的经济数据来看,国内消费出现轻微改善迹象,但力度不足,投资增速下滑,唯有出口还保持较快增长,因此人民币不大可能单边大规模升值,也不会大规模贬值,大概率双向波动。除非美国经济出现衰退,美元汇率出现趋势性贬值。目前看,美国经济“软着陆”可能性较大,美联储只会预防式降息,美元汇率贬值可能是渐进式。

从交易策略来看,投资者可以关注芝商所的美元/离岸人民币期货合约(CNH)来捕捉人民币汇率修复式升值的投资机会。芝商所的美元/离岸人民币期货有多种合约规模,可提供更大的交易灵活性和更广的市场参与。

芝商所提供全球指标性的离岸人民币期货合约 (代码:CNH) 以现金结算,按银行同业(欧洲)条款报价,可为市场参与者提供灵活、安全的工具,帮助他们管理人民币风险敞口、降低人民币融资成本,以及把握这种全球增长最快的货币带来的交易机会。

了解更多,请点击左下方阅读原文按钮访问芝商所官网全新人民币期货页面。

第三方内容免责声明

所有意见表达反映了作者的判断,可能会有所变更,且并不代表芝商所或其附属公司的观点。内容作为一般市场综述而提供,不应被视为投资建议。本信息从据信为可靠的来源获取,但我们并不保证内容是准确或完整的。我们不保证提到的任何走势将会继续或预测将会发生。过往业绩并不预示将来结果。本内容不得被解释为是买卖或招揽买卖任何衍生品或参与任何特定交易策略的推荐或要约。如果在任何司法辖区发布或传播本内容会导致违反任何适用的法律法规,那么,本内容并不针对或意图向在该司法辖区的任何人发布或传播。

精彩评论