天风证券股份有限公司吴立,王泽宇,周新宇近期对纳睿雷达进行研究并发布了研究报告《订单交付错配致24H1业绩承压,民用相控阵雷达专家蓄势待发,拾级而上!》,本报告对纳睿雷达给出买入评级,当前股价为41.32元。

纳睿雷达(688522) 事件:公司发布24年半年度报告。24H1实现营收0.73亿元,同比+0.84%;实现扣非归母净利957万元,同比-43.31%。24Q2公司实现营收0.41亿元,同比+11.43%,环比+31.13%;实现扣非归母净利622万元,同比-32.76%,环比+85.65%。 营收端:24H1营收增速承压,主要原因是23年订单较少叠加24年新增订单签署集中在5-6月,630前交付及验收项目有限。展望前瞻订单指标,24H1公司新增项目已签署合同约为5.4亿元,超公司22和23年营收总和。考虑到23年增发的超长期特别国债项目在今年第一批立项,叠加近期新增1000亿防汛抗洪专项贷款,我们预计公司25年订单仍保持旺盛。24H1合同负债6448万元,同比+725.29%。 利润端:24H1毛利率78.8%,同比+5.51pct,创21年以来历史同期最高水平;24Q2毛利率77.24%,同比+11.02pct。24H1净利润588.91万元,同比下滑69.60%,主要原因主要是:1)研发费用增加839万元,同比+29.62%;2)公司向珠海市关爱协会捐赠现金600万元人民币;3)应收款项回款稍缓从而坏账准备计提824万元。 费用端:24H1公司研发/销售/管理费率分别为50.44%/15.76%/17.82%,同比分别+11.2/-0.39/-3.95pct。24H1公司加快研发C/S/Ku波段相控阵雷达,是我们认为研发费用大幅增加的重要因素,但储备的三个大单品有望在未来提供增长动能。24H1新增订单大幅增长,销售及管理费用同比呈下降趋势,公司产品技术优势及规模优势开始凸显。 现金流:24Q2经营性净现金流4539.34万元,同比+151.60%,经营现金流显著改善,考虑到公司业务To G属性,政府结算通常在年底展开,我们预计24H2经营性现金流改善会更加显著。 成长驱动:1)气象雷达:公司进一步巩固和提升市场份额;2)水利测雨雷达:水利部正积极推进“三道防线”建设,已建成并应用水利测雨雷达20部,正在建设32部,公司已累计中标北京、天津、广西、山东等共18台测雨雷达;3)民航空管雷达:公司在空管领域已与国内多个空管局签订观测试验合作协议,相关产品处于市场推广阶段;4)低空雷达:公司于24年7月发布Ku波段双极化有源相控阵雷达,拓宽了公司产品在低空经济等领域的应用场景。此外,公司加入了珠海高新区低空经济产业联盟并担任理事长单位,探索低空经济产业链协同合作;5)防务雷达:公司已通过武器装备质量管理体系认证,并与广东省军工集团达成《防务产品战略合作协议》,共同推进全极化有源相控阵雷达在防务领域的市场化应用。 公司产品扩张(从X波段拓展到C/S/Ku波段)+下游拓展(从气象拓展到水利/低空/民航空管/军工)逻辑持续演绎,短期订单与交付错配扰动不改公司核心成长逻辑!考虑到上半年交付较少但毛利率提升及销售、管理费用控制较好,我们调整24/25/26年交付目标为70/125/160台(原为80/140/180台),调整24/25/26年净利润为2.44/5.87/8.26亿元(前值为2.77/5.50/7.44亿),维持“买入”评级! 风险提示:原材料价格波动风险,行业竞争加剧风险,技术研发风险,经营风险,应收账款风险,政府补助变化风险。

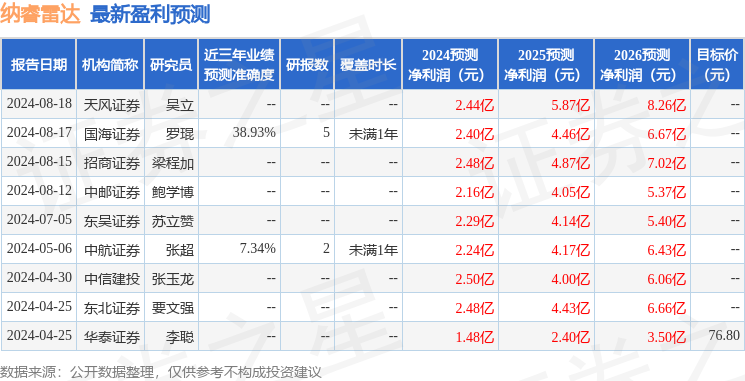

证券之星数据中心根据近三年发布的研报数据计算,国海证券罗琨研究员团队对该股研究较为深入,近三年预测准确度均值为38.93%,其预测2024年度归属净利润为盈利2.4亿,根据现价换算的预测PE为38.06。

最新盈利预测明细如下:

该股最近90天内共有5家机构给出评级,买入评级3家,增持评级2家。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论