东海证券股份有限公司黄涵虚近期对继峰股份进行研究并发布了研究报告《公司简评报告:乘用车座椅业务增长迅速,加速产业布局向全球龙头转型》,本报告对继峰股份给出买入评级,当前股价为11.03元。

继峰股份(603997) 投资要点 事件:公司发布2024年半年度报告,2024H1实现营收110.06亿元,同比+5%,归母净利润0.53亿元,同比-36%。其中继峰分部实现营收24.84亿元,同比+52%,归母净利润0.97亿元,同比+14%;格拉默实现营收86.25亿元,同比-3%,归母净利润-0.35亿元,去年同期为-0.02亿元。 乘用车座椅、出风口、车载冰箱等战略性新兴业务增长迅速。(1)乘用车座椅:公司为新势力品牌配套的两个项目分别在去年上半年和今年4月实现量产,2024H1乘用车座椅产品交付8.9万套,销售收入达8.97亿元,同比+731%,归母净利润-0.23亿元,亏损同比收窄(2)出风口:2024H1销售收入1.66亿元,同比+75%,EBIT实现盈利;在手定点达到70个左右。(3)车载冰箱:2024H1开始贡献收入,销售收入0.22亿元;在手定点达到7个。 格拉默整合持续推进,短期盈利有所承压。据格拉默财报,2024H1欧洲区实现销售收入5.61亿欧元,同比-12%,乘用车、商用车业务同比-5%、-20%;美洲区实现销售收入3.27亿欧元,同比+3%,乘用车、商用车业务同比+3%、+1%;亚太区实现销售收入2.54亿欧元,同比+3%,乘用车、商用车业务同比+7%、-4%。格拉默继续进行优化产能布局、降低固定成本、加强供应链管理、精简流程等措施,推进全球整合。 毛利率同比提升,格拉默整合、新业务投入等因素拖累管理费用率。2024H1公司毛利率为14.52%,同比+0.32pct。2024H1公司期间费用率为13.70%,同比+0.74pct,销售费用率、管理费用率、研发费用率、财务费用率分别同比-0.12pct、+1.26pct、+0.17pct、-0.57pct管理费用率短期受到格拉默整合以及乘用车座椅等新业务投入拖累,财务费用率则受益于公司以国内低成本银行贷款置换格拉默的高成本欧元贷款,利息成本有所下降。 乘用车座椅业务大单密集落地,加速产业布局,向全球龙头转型。今年以来公司乘用车座椅业务获得来自传统主机厂高端品牌、新能源汽车主机厂、头部主机厂、德国宝马等客户的多个项目定点,截至7月末,累计在手定点达18个,生命周期总销售额达到840亿元-887亿元。同时,公司加速全球产能布局,国内合肥、常州基地已投产,宁波、长春、天津、北京、福州、义乌、芜湖基地建设中,并计划携手格拉默将产能布局拓展至欧洲、东南亚。 投资建议:基于海外汽车市场销量预期、乘用车座椅业务已定点车型量产计划等调整盈利预测,预计2024-2026年公司实现归母净利润3.09亿元、8.38亿元、11.34亿元(原2024-2026年预测值为4.13亿元、8.89亿元、13.53亿元),对应EPS为0.24元、0.66元、0.90元(原2024-2026年预测值为0.33元、0.70元、1.07元),按照2024年8月15日收盘价计算,对应PE为45X、17X、12X,维持“买入”评级。 风险提示:格拉默整合不及预期的风险;全球汽车市场销量不及预期的风险;汇率波动的风险等。

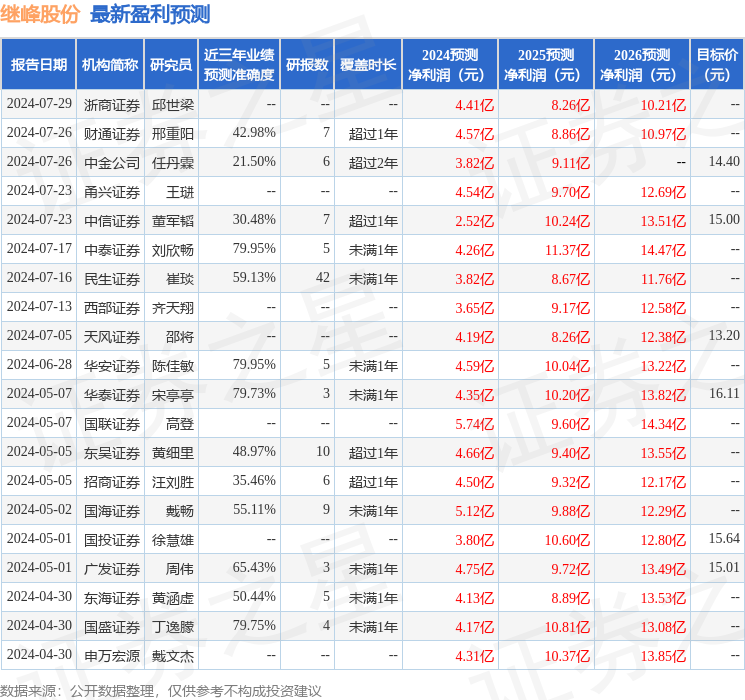

证券之星数据中心根据近三年发布的研报数据计算,中泰证券刘欣畅研究员团队对该股研究较为深入,近三年预测准确度均值为79.95%,其预测2024年度归属净利润为盈利4.26亿,根据现价换算的预测PE为32.44。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级11家,增持评级2家;过去90天内机构目标均价为13.93。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论