信达证券股份有限公司冯翠婷近期对分众传媒进行研究并发布了研究报告《24H1业绩符合预期,年中实现承诺分红,重视股东回报》,本报告对分众传媒给出买入评级,当前股价为5.86元。

分众传媒(002027) 事件:分众传媒于2024年8月8日发布2024年半年度报告。24年上半年公司实现营收59.67亿元,同比增长8.17%;营业成本20.81亿元,同比增长4.58%;销售费用11.04亿元,同比+7.46%;管理费用2.255亿元,同比+8.17%;研发费用0.288亿元,同比-12.73%。实现归母净利润24.93亿元,同比增长11.74%;实现扣非归母净利润21.97亿元,同比+11.43%。24H1投资收益3.44亿元,主要包括长期股权投资收益1.67亿元和股权基金投资项目等收益,23H1同期为2.22亿元,同比+55%。公允价值变动损益为-7346万元,政府补助2.23亿元。2024年第二季度公司实现营收32.38亿元,同比增长10.05%,环比增长18.62%;营业成本10.35亿元,同比增长2.83%,环比-1.02%;实现归母净利润14.53亿元,同比增长12.65%,环比+39.74%。实现扣非归母净利润12.52亿元,同比+6.82%。 分众传媒2024年上半年毛利率为65.13%,销售费用率为18.5%,管理费用率为3.78%,研发费用率为0.48%,归母净利率为41.79%。公司23Q4、24Q1、24Q2毛利率分别为65.41%/61.69%/68.04%,销售费用率分别为19.06%/17.62%/19.25%,管理费用率分别为4.05%/4.07%/3.54%,研发费用率分别为0.49%/0.61%/0.38%,归母净利率分别为37.94%/38.10%/44.89%。 分产品来看,分众传媒楼宇媒体/影院媒体2024年上半年营收分别为55.05亿元/4.54亿元,同比增长7.25%/20.75%。楼宇媒体营业成本为19.65亿元,同比增长6.25%;毛利为35.4亿元,同比增长7.8%;毛利率为64.31%,去年同期为63.97%。分媒体渠道来看,截至24年7月底,公司楼宇媒体数量为313.3万台,其中电梯电视媒体数量118.1万台,其中自营数量109.7万台,自营中境外媒体15.6万台。电梯海报媒体195.2万个,其中自营数量154.9万个。合作影院1835家。 24H1主要境外资产情况:中国香港全资子公司盈利1963.05万元,控股子公司中韩国子公司亏损3462.12万元,印尼子公司亏损105.06万元,中国香港子公司亏损1111.66万元,泰国子公司亏损1456.42万元,新加坡子公司盈利1725.86万元,马来西亚子公司亏损1505.84万元,日本子公司(Focus Media Japan Co.,Ltd.)亏损335.6万元,越南子公司亏损1615.22万元,印度子公司亏损638.54万元,越南子公司亏损643.51万元,日本子公司(Target Media Japan Co.,Ltd.)亏损24.15万元,阿联酋子公司亏损48.65万元。 点评: 日用消费品广告主投放确定性较高,占比提升。日用消费品广告主投放景气度较高,互联网客户投放占比降低。收入结构来看,2024年上半年,日用消费品收入38.15亿元,同比+14.2%,占比63.94%(23H1为60.54%);互联网收入5.2亿元,同比-15.9%,占比8.72%(23H1为11.21%);交通收入4.79亿元,同比+2.4%,占比8.03%(23H1为8.48%);娱乐及休闲收入2.79亿元,同比-12.4%,占比4.67%(23H1为5.77%);商业及服务收入2.08亿元,同比-9.8%,占比3.48%(23H1为4.17%);通讯收入2亿元,同比+47.5%,占比3.35%(23H1为2.45%);房产家居收入2.76亿元,同比+28.6%,占比4.63%(23H1为3.89%);杂类收入1.9亿元,同比-0.9%,占比3.19%(23H1为3.48%)。 重视股东回报,年中分红比例符合指引预期。公司24H1年中拟分红14.44亿元,分红比例57.92%,符合24年中期利润分配条件,即相应期间分红比例上限为80%。根据我们此前假设,2024年预计公司归母净利润实现51.99亿元,按照公司此前年度分红比例指引“公司发展阶段属成熟期且无重大资金支出安排的,进行利润分配时,现金分红在本次利润分配中所占比例最低应达到80%”,即全年分红金额有望达到56亿元,股息率有望达到6.7%。 盈利预测与投资评级:24上半年收入符合预期,Q2归母净利略超预期(主要系投资收益同比多1亿,政府补助Q2>Q1),分行业看日用消费同比+14%表现亮眼,互联网同比-16%较弱。我们维持前期盈利预测,预计24-26年有望实现营收133.64/146.16/158.89亿元,同比+12.3%/9.4%/8.7%;实现归母净利51.99/54.65/59.22亿元,同比+7.7%/5.1%/8.3%,对应目前PE16.05/15.27/14.1x,维持“买入”评级。 风险因素:线下消费恢复增速不及预期、广告主投放预算不及预期

证券之星数据中心根据近三年发布的研报数据计算,信达证券冯翠婷研究员团队对该股研究较为深入,近三年预测准确度均值高达83.06%,其预测2024年度归属净利润为盈利51.99亿,根据现价换算的预测PE为16.06。

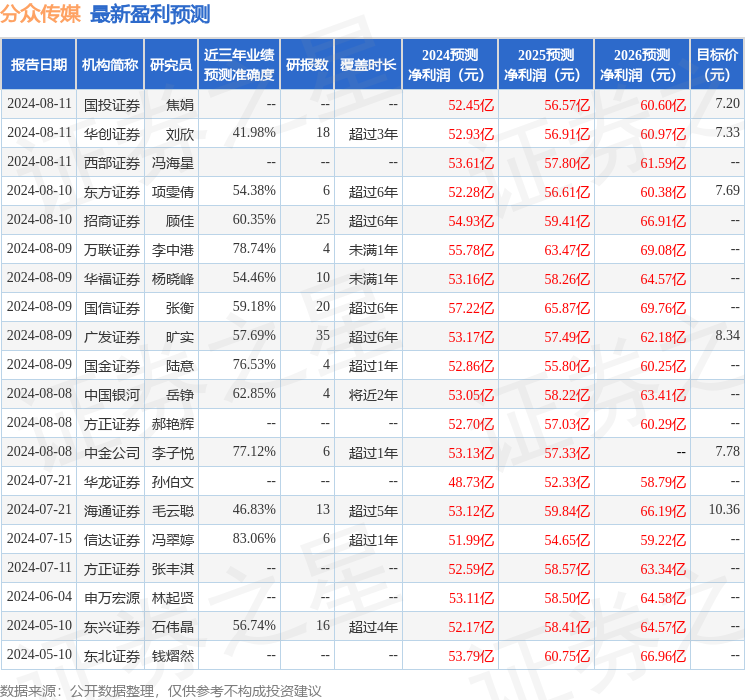

最新盈利预测明细如下:

该股最近90天内共有10家机构给出评级,买入评级8家,增持评级2家;过去90天内机构目标均价为8.58。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论