华鑫证券有限责任公司娄倩近期对温氏股份进行研究并发布了研究报告《公司事件点评报告:猪+鸡养殖成本显著下降,盈利水平逐步回暖》,本报告对温氏股份给出买入评级,当前股价为20.19元。

温氏股份(300498) 事件 2024年7月15日,温氏股份发布2024年半年度业绩预告。 投资要点 盈利水平回暖,Q2强势扭亏为盈 2024中期业绩预告中显示,温氏股份实现归母净利润12.5-15.0亿元,同比增长126.7-132.0%;实现扣非后归母净利润13.0-15.5亿元,同比增长125.4-130.2%。2024Q2之前,在消费疲软和市场供应量充足的双重作用下,生猪和黄羽鸡价格处于低位周期,盈利空间承压亏损。2024Q2实现归母净利润24.86-27.36亿元,同比增长228.1-241.0%;实现扣非后归母净利润23.52-26.02亿元,同比增长200.3-211.0%,饲料成本价格的下降以及猪+鸡的价格双回暖,2024Q2业绩实现强势扭亏为盈。预计2024下半年猪价走势依然会维持高位,同时鸡肉即将步入消费旺季,助力盈利水平进一步回升。 生猪养殖量价齐升,综合成本逐步下降 2024H1生猪养殖业务实现生猪出栏1437.42万头,同比增长22.0%,毛猪销售均价为15.32元/公斤,同比增长5.10%,实现量价齐升。业务经营收入提高的同时,生猪养殖综合成本逐月下降,从2024年1月综合成本7.8-7.9元/斤逐月下降为5月7.1元/斤,主系公司生产管理的逐步完善以及饲料成本的下降,盈利空间实现大幅回暖。自2023年4月,国内能繁母猪存栏量开始下降,行业进入产能去化阶段,直至2024年5月开始回升。按照10个月生猪生长周期进行推算,预计在行业供给量减少的背景下,猪价有望持续维持高位周期,拓宽公司盈利上升空间。预计温氏股份2024全年生猪出栏量为3200万头。 肉鸡养殖成本迅速回落,盈利空间有望持续提升 2024H1肉鸡养殖业务实现销量5.48亿只(含毛鸡、鲜品和熟食),同比减少1.04%,毛鸡销售均价13.29元/公斤,同比上升1.51%。2024H1肉鸡消费市场疲软,销量下降,但温氏股份肉鸡养殖成本迅速回落,伴随黄羽鸡价格上升,预计肉鸡养殖盈利水平大幅提升。毛鸡出栏完全成本由2024年1月6.5元/斤快速下降至2024年5月6元/斤,成本有望进一步下降。预计2024下半年,肉鸡消费将步入旺季,盈利空间有望进一步扩张。 盈利情况改善,负债率有望下降 2024H1温氏股份实现扭亏为盈,预计经营性现金流情况将会大幅改善。截至2024Q1,公司资本负债率为63.47%,预计公司将会使用盈余现金流回补盈利承压期债务,资本负债率有望进一步下降。 盈利预测 预测公司2024-2026年收入分别为1090.78、1241.02、1318.33亿元,EPS分别为1.42、1.87、1.72元,当前股价对应PE分别为14.2、10.8、11.8倍。温氏股份养殖成本下降速度超预期,同时具有充足的能繁母猪存栏以及黄羽鸡养殖规模,有望进一步拓宽收入和盈利上升空间,故给予“买入”投资评级。 风险提示 生猪养殖行业疫病风险;自然灾害和极端天气风险;产业政策变化风险;猪价上涨不及预期;饲料及原料市场行情波动风险;宏观经济波动风险。

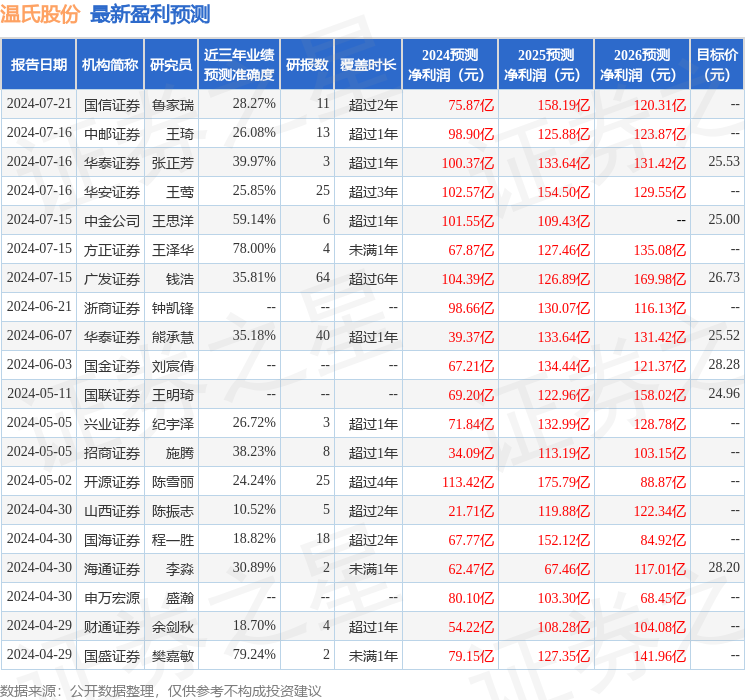

证券之星数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为79.24%,其预测2024年度归属净利润为盈利79.15亿,根据现价换算的预测PE为16.97。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级15家,增持评级3家;过去90天内机构目标均价为26.05。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论