开源证券股份有限公司吕明,周嘉乐,骆扬近期对乐歌股份进行研究并发布了研究报告《公司信息更新报告:2024H1收入增速靓眼,海外仓业务增长超预期》,本报告对乐歌股份给出买入评级,当前股价为14.38元。

乐歌股份(300729) 2024H1收入增速靓眼,海外仓业务增长超预期,维持“买入”评级 公司2024H1实现营业收入24.3亿元(同比+44.6%,下同),归母净利润1.6亿元(-63.9%),扣非归母净利润1.1亿元(+30.0%),其中资产处置损益为6213万元。单季度看,公司2024Q2实现营业收入13.1亿元(+48.1%),归母净利润0.8亿元(+74.0%),扣非归母净利润0.7亿元(+6.5%)。考虑到2024下半年为欧美传统消费旺季,跨境电商及海外仓业务有望持续增长,我们维持2024-2026年盈利预测,预计2024-2026年归母净利润分别为4.54/5.17/6.03亿元,对应EPS为1.45/1.65/1.93元,当前股价对应PE为9.9/8.6/7.4倍,维持“买入”评级。 盈利能力:低毛利海外仓业务占比提升导致毛利率承压,期间费用管控持续 公司2024H1毛利率31.3%(-4.4pct),毛利率降低主系低毛利海外仓业务占比提升,期间费用率为25.2%(-3.9pct),销售/管理/研发/财务费用率分别为16.6%/4.3%/3.1%/1.1%,同比分别-4.1/-0.1/-0.9/+1.2pct。综合影响下2024H1销售净利率为6.6%(-19.8pct),扣非净利率为4.4%(-0.5pct),销售净利率下降主系2023年1月出售海外仓产生较大非经常性收益所致。单季度看,公司2024Q2毛利率为31.4%(-3.1pct),期间费用率为24.1%(-2.4pct),综合影响下2024Q2销售净利率为6.2%(+0.9pct),扣非净利率为5.0%(-2.0pct)。 收入拆分:海外仓增长超预期,跨境电商独立站表现靓眼 海外仓业务:2024H1实现收入8.5亿元(+129.9%),毛利率15.0%(+5.4pct),截至2024年6月末,公司海外仓已累计服务超过778家出海企业,2024H1处理包裹数量超400万个,同比增加超120%,规模化优势逐渐显现,跨境物流产业链上下游的议价能力、库容利用率及周转显著提升,随着2024下半年欧美迎来传统消费旺季,公司持续布局新仓,我们预计海外仓包裹发货量有望进一步提升。跨境电商业务:2024H1实现收入9.15亿元(+20.4%),其中独立站表现靓眼,实现收入3.7亿元(+20.9%),收入占比提升至40.3%;亚马逊收入4.9亿元(+16.3%)。产品方面,公司智能家居、健康办公产品品类不断丰富,2024H1新品类销售收入占比约8%,品类拓展初见成效。随着欧美电商渗透率及健康办公、智能升降产品渗透率逐步提升,公司品类拓展战略持续推进,我们预计公司产品结构有望进一步优化,跨境电商业务收入实现稳步提升。 风险提示:海外市场不及预期、海外仓拓展不及预期、跨境电商竞争加剧。

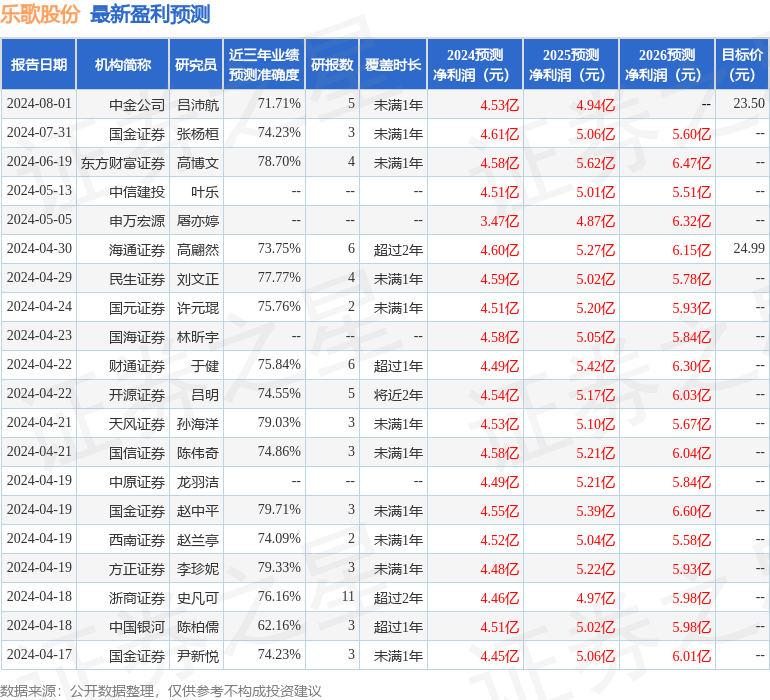

证券之星数据中心根据近三年发布的研报数据计算,国金证券赵中平研究员团队对该股研究较为深入,近三年预测准确度均值为79.71%,其预测2024年度归属净利润为盈利4.55亿,根据现价换算的预测PE为9.79。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级11家,增持评级2家;过去90天内机构目标均价为23.55。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论