山西证券股份有限公司陈振志,张彦博近期对中宠股份进行研究并发布了研究报告《国内多元化宠粮品牌运营头部玩家,内修外练深挖市场》,本报告对中宠股份给出增持评级,当前股价为18.05元。

中宠股份(002891) 投资要点: 中国宠物食品行业头部玩家,国内业务保持增长。公司创立于1998年,以代工海外品牌宠物零食起步,同时不断发展自有品牌,旗下拥有"Wanpy"、"ZEAL"、"领先"、"Happy100"等自主品牌。旗下自有品牌在国内市场知名度提升,销量及营收持续增长。目前公司在全球拥有22间现代化宠物食品生产基地,2023年公司宠物食品及用品总产量为8.53万吨,处于国内领先地位。 宠物食品行业依旧处于发展期,国产品牌异军突起。我们认为当前宠物食品行业由行业整体性高速增长转向结构性发展模式,在这个阶段,有三大因素驱动宠物食品行业继续扩容:1)量增:养宠人群继续增长,市场仍有扩容空间;2)价升:养宠科学化规范化,宠主持续精进倒逼宠食品牌品质化升级;3)新增长点:一人居、新兴年轻工作族养宠人群等趋势助推猫经济崛起。而国产品牌借助互联网及电商热潮,通过性价比、快速迭代以及本土化等差异化竞争方式不断提升自身市场份额,成功占位中高端宠物食品市场。 公司发展战略卓有成效,产能释放有望持续带动业绩。海外业务方面,公司是海外宠物食品代加工的国内龙头企业,同时也是国产品牌出海的领军者。国内业务方面,公司自有品牌以顽皮Wanpy为始,又先后将ZEAL和领先Toptrees纳入麾下,通过打造品牌矩阵,同时携手分众传媒,差异化营销加强消费者触达,实现产品向上覆盖宠粮中高端价格带。此外,公司完备的供应链体系支撑顽皮、领先等国内自有品牌冲击中高端,也保障了公司全球化优势。公司国内业务2023年实现收入10.81亿元,同比增长20.67%,未来有望成为公司第一大利润增长点。 盈利预测、估值分析和投资建议:预计公司2024-26年归母公司净利润2.84/3.65/4.35亿元,同比增长21.7%/28.5%/19.3%,对应EPS为0.97/1.24/1.48元,PE为19.3/15.0/12.6倍,首次覆盖给予“增持-A”评级。 风险提示:原材料价格波动风险;政策管理风险;因管理不当导致出现食品安全的风险;动物疫病风险;全球贸易摩擦加剧的风险;汇率波动风险;产品销售不及预期的风险,海外竞争加剧导致公司全球化战略推进受阻的风险。

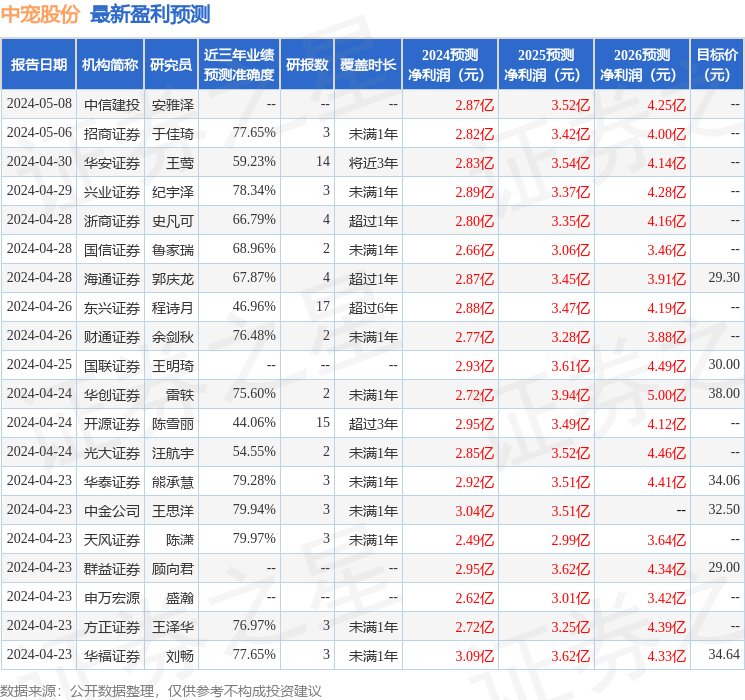

证券之星数据中心根据近三年发布的研报数据计算,天风证券陈潇研究员团队对该股研究较为深入,近三年预测准确度均值为79.97%,其预测2024年度归属净利润为盈利2.49亿,根据现价换算的预测PE为21.88。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为30.43。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论