海通国际证券集团有限公司Jasmine Wu,Huijing Yan,Yuxuan Zhang近期对洽洽食品进行研究并发布了研究报告《公司年报点评:全年营收平稳,一季度业绩亮眼》,本报告对洽洽食品给出增持评级,认为其目标价位为52.25元,当前股价为33.04元,预期上涨幅度为58.14%。

洽洽食品(002557) 投资要点: 事件:公司披露2023年年报,以及24年一季报。23年公司实现营业收入68.06亿元(YOY-1.13%),实现归母净利润8.03亿元(YOY-17.75%)。24年一季度实现营收18.22亿元(YOY36.39%),实现归母净利润2.40亿元(YOY35.15%)。 全年营收平稳,利润有所承压。23年公司营业收入实现68.06亿元(YOY-1.13%),毛利率同比降低5.21pct至26.75%,毛利额同比下降17.24%至18.21亿元。此外公司期间费用率同比下降2.51pct至13.25%(其中销售费用率同比减少1.12pct,管理费用率同比减少0.72pct,研发费用率同比提升0.17pct),此外所得税率同比减少0.61pct,因此最终归母净利润同比减少17.75%至8.03亿元,对应归母净利润率同比降低2.38pct至11.8%。 23Q4单独来看,公司营收同比下降6.9%,此外毛利率同比下降5.29pct,因此毛利额同比下降21.14%。此外期间费用率同比下降4.85pct(销售费用率同比下降2.88pct,管理费用率同比下降1.54pct)。此外所得税率同比提升3.96pct,因此最终归母净利润同比下降15.01%(对应归母利润率同比减少1.22pct)。 24年一季度收&利润高速增长。24Q1公司营收同比增长36.39%,此外毛利率同比增长1.92pct至30.43%,因此毛利额同比增长45.56%。此外期间费用率同比减少0.56pct(销售费用率同比提升1.68pct,管理费用率同比减少1.47pct,研发费用率同比减少0.45pct)。最终归母净利润同比增长35.15%(对应归母利润率同比减少0.12pct)。 聚焦瓜子和坚果品类发展,持续细分品类创新。23年公司始终聚焦瓜子和坚果品类发展,持续细分品类创新。公司根据市场需求创新打手瓜子品类,通过不断优化产品力、快速布局市场,销售额快速增长。 具体分产品来看:(1)葵花子实现营收42.7亿元(YOY-5.36%),公司高端瓜子产品“葵珍”通过不断优化产品,调整产品结构,进行圈层渗透,高端会员店、精品超市等新渠道的拓展,实现销售额持续增长。公司通过喜瓜子以及定制款瓜子,不断持续培育茶饮、餐饮等新场景。 (2)坚果类实现营收17.53亿元(YOY+8%),且毛利率同比提升1.02pct。公司坚果品类持续聚焦小黄袋每日坚果,不断进行风味化、功能化延伸,如蜜桃乌龙每日坚果、青梅乌龙每日坚果、海盐奶盖每日坚果等。屋顶盒版每日坚果礼盒通过对三四线等下沉市场持续渗透,坚果礼产品通过不断丰富产品矩阵,礼盒产品较快增长。 新场景新渠道持续拓展,海外渠道恢复性增长。23年分区域表现来看,南方地区实现销售收入21.81亿元,同比减少1.25%,东方地区实现销售收入19.38亿元,同比减少0.71%,北方地区实现销售收入13.88亿元,同比减少5.93%。此外电商模式实现销售收入7.15亿元,同比减少1.25%,海外地区实现销售收入5.16亿元,同比提升7.70%。23年分渠道来看,经销和其他渠道实现营收57.48亿元(YOY-0.77%),直营渠道(含电商)实现营收10.57亿元(YOY-3.03%)。 23年公司渠道精耕模式经过多年的不断优化,建立了标准化建设体系,总结了多种模式,截至2023年12月31日,公司渠道数字化平台掌控终端网点数量超32万家。公司持续探索新场景需求,零食量贩店、会员店增速较快,TO-B团购业务、餐饮渠道、020、营养配餐业务等新场景新渠道积极拓展。电商渠道抖音业务持续突破:运营私域全会员体系,收入持续提升。海外市场,公司持续深耕东南亚市场,渠道不断渗透深化,通过产品力持续提升,开展品牌创新推广等,总体海外销售有恢复性增长。 盈利预测与投资建议。我们预计2024-2026年公司营业收入分别为77.46/84.19/91.43亿元(24-25年原预测为75.12/82.22亿元),归母净利润分别为10.57/12.14/13.76亿元(24-25年原预测10.36/12.04亿元),对应EPS分别2.09/2.39/2.71元/股(24-25年原预测2.04/2.38元/股)。结合A股可比公司估值,给予公司25倍的PE(2024E)估值,对应目标价52.25元(原目标价51.00元,2024年25倍PE估值,+2%),维持“优于大市”评级。 风险提示。(1)食品安全风险,(2)下游需求不及预期,(3)市场竞争加剧,(4)新产品、新渠道、新市场拓展不及预期,(5)上游原材料成本价格以及费用投放波动。

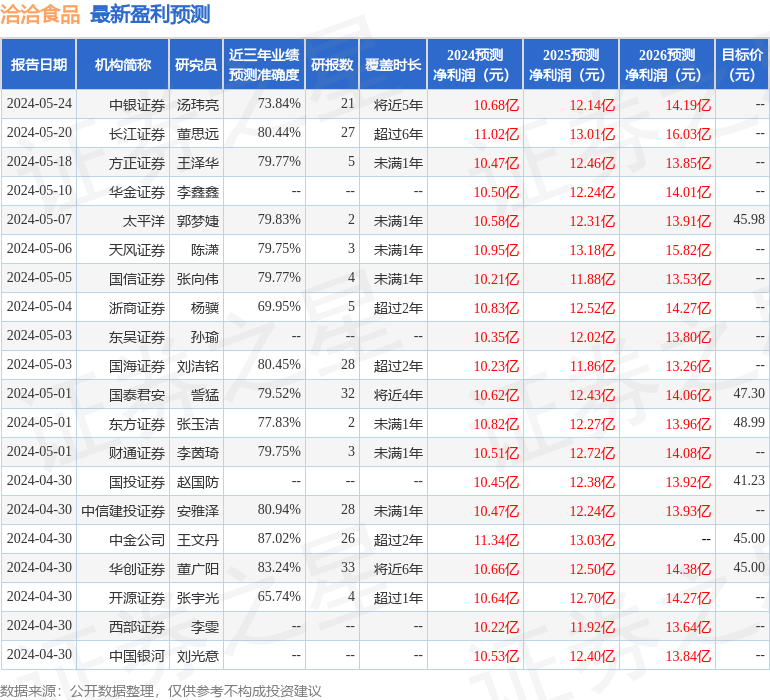

证券之星数据中心根据近三年发布的研报数据计算,中金公司王文丹研究员团队对该股研究较为深入,近三年预测准确度均值高达87.02%,其预测2024年度归属净利润为盈利11.34亿,根据现价换算的预测PE为14.75。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级29家,增持评级6家;过去90天内机构目标均价为45.41。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论