中泰证券股份有限公司张潇,邹文婕近期对索菲亚进行研究并发布了研究报告《Q1业绩表现靓丽,净利率显著改善》,本报告对索菲亚给出买入评级,当前股价为17.13元。

索菲亚(002572) 投资要点 事件:24Q1业绩表现靓丽。24Q1实现营业收入21.11亿元,同比+16.98%;实现归母净利润1.65亿元,同比+58.59%;扣非后归母净利润1.56亿元,同比+73.81%。24Q1业绩表现靓丽,扣非利润位于此前预告中枢以上。 利润率持续改善,信用减值损失造成一定拖累。23年公司毛利率同比+3.16pp至36.15%;净利率同比+1.76pp至11.34%;期间费用率同比-0.24pp至20.26%;其中,销售费用率-0.28pp至9.66%;管理费用率(含研发费用率3.54%)同比+0.19pp至10.14%;财务费用率同比-0.16pp至0.46%。降本增效及零售渠道、衣柜产品占比提升等因素带动毛利率上行,期间费用控制效果良好。减值损失对利润端造成一定拖累,其中信用减值损失1.86亿元,较22年增加1.5亿元,若剔除异常信用减值损失,归母净利润率达到12%。单Q4毛利率同比+4.07pp至37.42%;净利率同比+1.82pp至9.63%;期间费用率同比-1.72pp至19.59%。 期间费用控制得当,盈利能力同比大幅改善。24Q1毛利率同比-0.63pp至32.62%;销售净利率同比+2.47pp至8.24%。期间费用率同比-3.43pp至22.3%;其中,销售费用率-1.14pp至10.14%;管理费用率同比-1.17pp至12.15%;研发费用率同比-0.24pp至4.14%;财务费用率同比-1.13pp至0.01%。降本增效持续深化下,公司销售及管理费用率下降明显;财务费用得益于借款结构优化显著改善(24Q1财务费用同比-99.2%);整体期间费用控制得当。 现金流受经销商考核口径调整影响下降较多,营运效率提升。现金流方面,24Q1实现经营现金流-10.19亿元,同比-629.15%;销售现金流/营业收入同比-44.48pp至91.24%。现金流下降较多主要原因为经销商考核口径改变,导致销售商品、提供劳务收到的现金较上年同期减少(24Q1/23Q1分别为19.26/24.31亿元),剔除该影响因素,销售现金流同比增长。营运效率方面,24Q1净营业周期-0.45天,同比下降11.96天;其中,存货周转天数38.58天,同比下降8.61天;应收账款周转天数41.75天,同比下降20.98天;应付账款周转天数80.78天,同比下降17.63天。 投资建议:公司整家战略不断深化,驱动客单价显著提升;品牌矩阵优化后定位清晰,为后续增长提供动力,行业承压下仍具有较强韧性。我们预期公司2024-2026 年归母净利润15.05、16.58、18.17亿元,对应PE为11、10、10倍,维持“买入”评级。 风险提示:下游需求不及预期风险;市场竞争加剧风险;原材料价格大幅波动风险

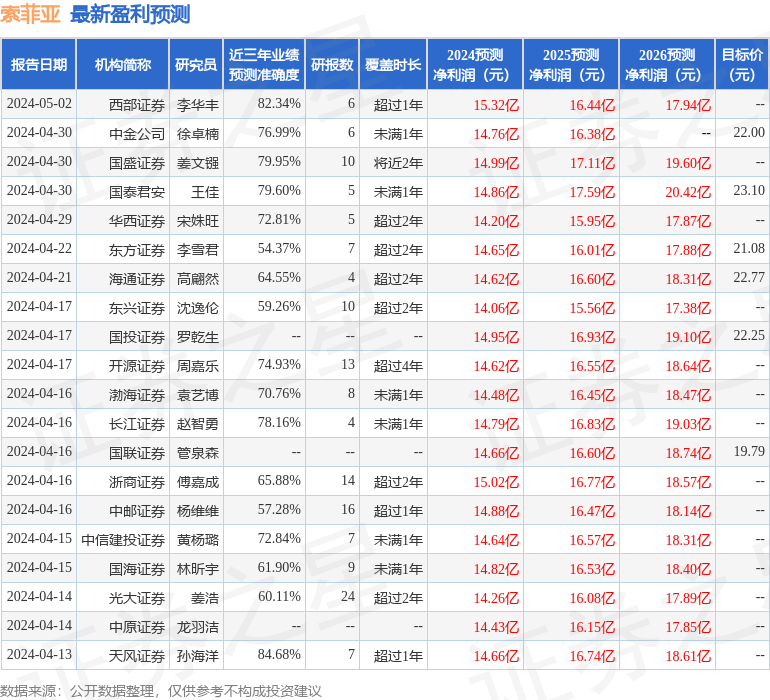

证券之星数据中心根据近三年发布的研报数据计算,天风证券孙海洋研究员团队对该股研究较为深入,近三年预测准确度均值高达84.68%,其预测2024年度归属净利润为盈利14.66亿,根据现价换算的预测PE为11.27。

最新盈利预测明细如下:

该股最近90天内共有33家机构给出评级,买入评级25家,增持评级8家;过去90天内机构目标均价为21.28。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论