太平洋证券股份有限公司周豫,刘哲涵近期对京新药业进行研究并发布了研究报告《Q1业绩超预期,盈利能力改善》,本报告对京新药业给出买入评级,认为其目标价位为18.42元,当前股价为11.44元,预期上涨幅度为61.01%。

京新药业(002020) 事件: 4月24日,公司发布2024年一季度报告,2024Q1实现营业收入10.60亿元,同比增长10.44%,归母净利润1.71亿元,同比增长13.23%。 点评: Q1收入增速稳健,业绩超预期。2024Q1收入同比增长10.44%,归母净利润同比增长13.23%,我们判断主要由于公司成品药销售不断拓展院外市场及基层医院市场,带动存量品种的销售进一步提升。 毛利率提升,盈利能力改善。2024Q1公司毛利率为51.93%,同比增加1.93pct,净利率为16.12%,同比增加0.39pct。各项费用控制良好,销售费用率为19.6%,同比减少1.33pct;管理费用率为4.90%,同比增加0.73pct;研发费用率为9.24%,同比增加0.80pct,财务费用率为-0.75%,同比减少0.13pct。 地达西尼实现商业化,创新管线持续兑现。公司首个创新药品种达西尼胶囊(EVT201)2024年3月实现上市销售。地达西尼为(GABA)A受体部分激动机制,可以避免过度抑制作用,与传统药物相比兼具有效性和安全性优势。同时其他品种的研发也不断推进,治疗精神分裂1类新药JX11502MA胶囊Ⅱb阶段临床推进中,康复新肠溶胶囊Ⅱa期完成。随着公司创新品种逐步兑现,有望持续为公司业绩提供增量。 盈利预测及投资建议 我们预测公司2024/2025/2026年收入为44.60/49.12/53.53亿元,同比增长11.54%/10.12%/8.99%。归母净利润为7.11/8.28/9.36亿元,同比增长14.89%/16.51%/12.97%。对应当前PE为13/11/9X。考虑公司院内集采影响出清,院外市场提升空间大,创新药持续提供增量,维持“买入”评级,维持目标价18.42元。 风险提示 行业政策变化风险;药品研发及上市不及预期;环保风险;产品销售不及预期。

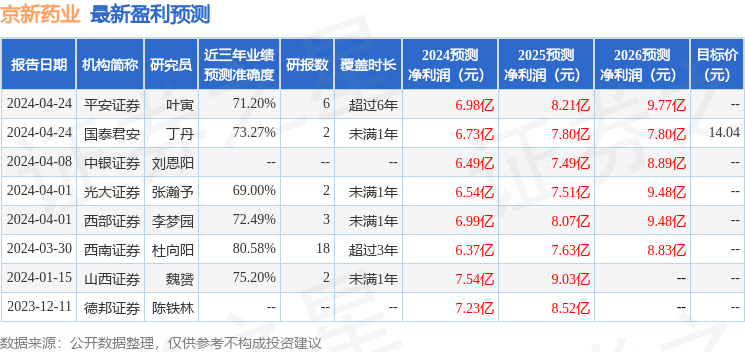

证券之星数据中心根据近三年发布的研报数据计算,西南证券杜向阳研究员团队对该股研究较为深入,近三年预测准确度均值高达80.58%,其预测2024年度归属净利润为盈利6.37亿,根据现价换算的预测PE为15.19。

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为14.04。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

精彩评论