投资要点

一、美国触发债务上限,后续需通过暂停债务上限或提高债务上限加以解决

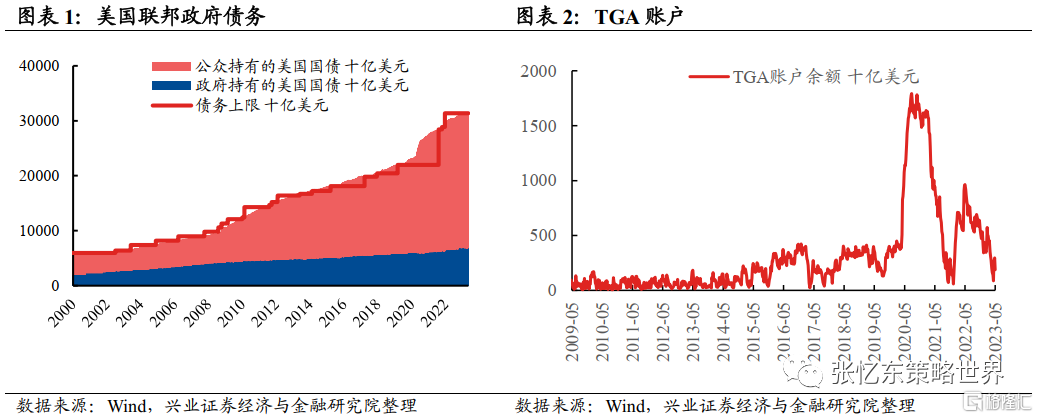

1.1、美国联邦政府触及债务上限,财政部采取非常规措施&消耗TGA账户

1月19日触及债务上限后,美国财政部长致信国会,表示即日起将采取非常规措施以避免美国政府发生债务违约,包括:1月19日至6月5日期间启动“暂停发债期”,仅通过资产负债转换维持政府运行;暂停为公务员退休及残疾基金、邮政服务人员退休健康福利基金注入新资金等。

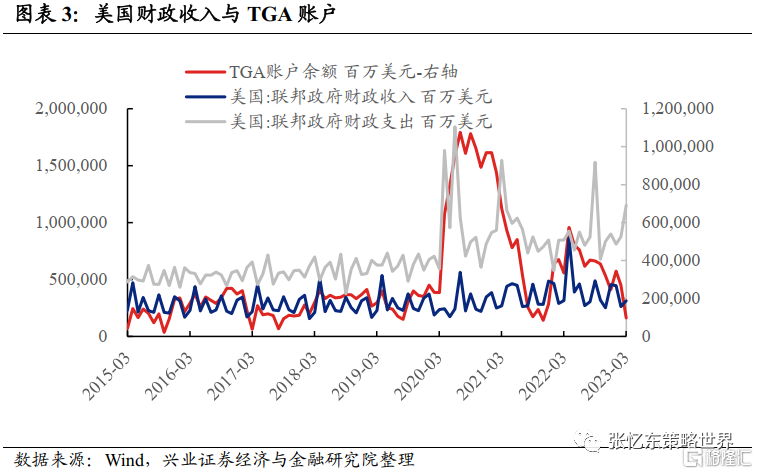

财政部还可动用一般账户余额(TGA)偿付债务和维持政府开支。非常规措施只能减少部分政府支出,而在历次债务上限危机中,TGA账户均发挥了实际支付政府运转开支的作用。截至2023年5月3日,美国TGA账户余额约为1883亿美元,较1月底的5726亿美元大幅下降。

1.2、暂停债务上限或提高债务上限是最终的解决办法

无论是非常规举措还是动用TGA账户,都是财政部的自救方法,但这些都不是长久之计。中长期措施是提高债务上限或暂停债务上限。X日是指非常规措施和现金用尽,财政部可能出现技术性违约的日期。此前美国国会预算办公室(CBO)预计非常规措施会于今年7-9月耗尽;美国财政部长耶伦最新表示,美国政府可能“最早在6月1日”发生债务违约。

提高债务上限:仅对发行债券总额做出限制,无时间限制。如2021年12月债务上限由28.9万亿美元提高至31.4万亿美元。

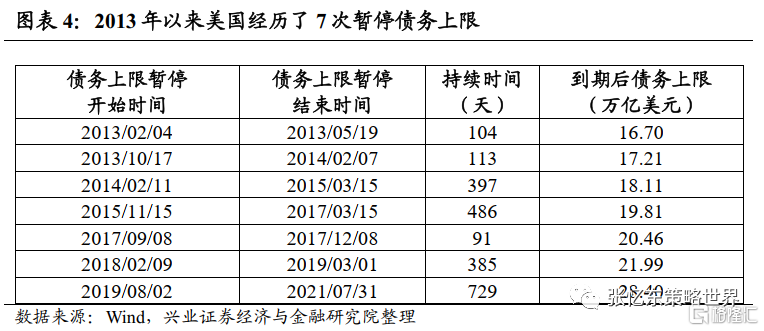

暂停债务上限:不设发债限额,有时间限制。2013年2月《无预算,无工资法案》(No Budget, No Pay)使美国政府可不再直接设定债务上限,而是设置暂停期来解决问题,在暂停期内允许财政部继续发债而不受债务上限限制,但发行量被限定在“偿还现存义务”内。暂停期过后,债务上限重新设置为原有债务上限+暂停期内新增债务。2013年以来,美国国会已7次暂停债务上限。

二、债务上限解决前后对市场的扰动大不同

2.1、债务上限解决前,避险情绪升温,股市有扰动,长债利率阶段性回落

现代美国历史上,还没有出现真正违约的情形。债务上限事件及其潜在的违约风险,主要是通过两党谈判进程等诸多不确定性因素影响资本市场,违约风险通常在“X“日前1个月左右才会被完全计入资产价格。回顾历史,除2011年、2013年外,其余几次债务上限危机阶段,市场波动相对较小。今年跟2011年、2013年相似,美国政治撕裂,国会两院分别由两党控制。2011年8月与2013年10月是距离违约最近的两次,也是对市场影响较明显的两次。

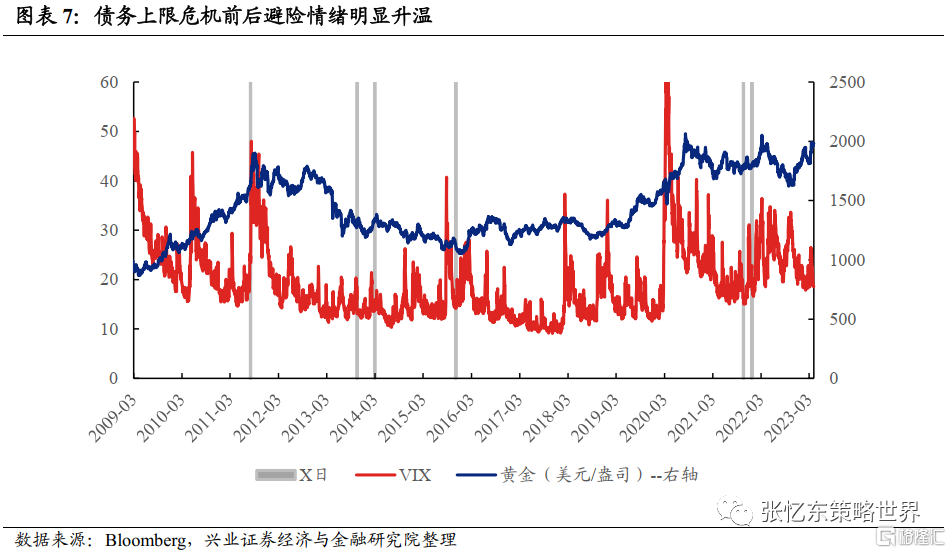

避险情绪升温:2011年债务上限危机期间,VIX指数由7月22日的17.52快速攀升至8月8日的48.0,黄金价格由7月22日的1601美元/盎司快速抬升至8月10日1793美元/盎司,涨幅达12.0%。2013年VIX指数由9月20日的13.1升值10月8日的20.3,黄金价格表现不明显。

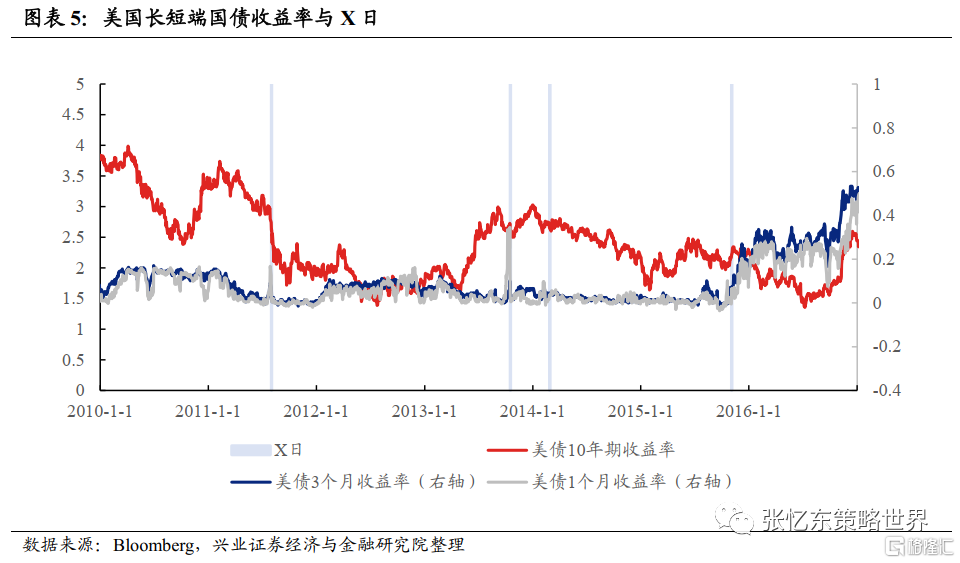

债券:短端国债潜在违约风险大,短端利率明显提升;长端国债收益率,因避险需求明显而阶段性下行。

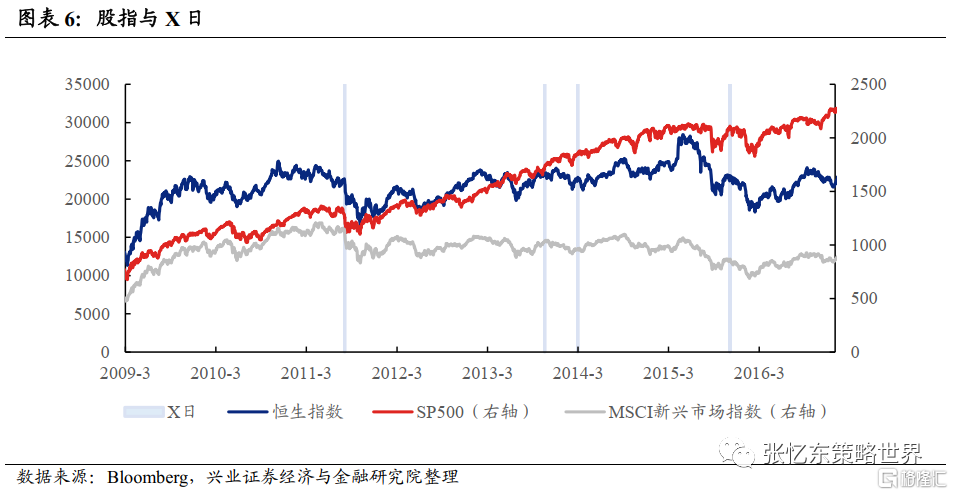

股票:普遍下跌。2011年债务上限解决前后,标普500指数自高点下跌16.7%,MSCI新兴市场指数下跌16.3%。而在2013年债务上限解决前后,标普500指数最大下调幅度为4.1%,MSCI新兴市场指数为3.4%。

2.2、债务上限提高或暂停之后,在联储政策紧缩周期内,财政部TGA账户回补或放大市场流动性收紧的作用

2.2.1、债务上限提高或暂停之前,财政部停止发债,且消耗TGA账户用于偿还公共债务或支付其他费用,相当于向市场投放流动性,在一定程度上对冲了美联储缩表对市场流动性的影响。

2.2.2、债务上限提高或暂停之后,TGA账户回补,将吸收市场流动性。在美联储缩表周期内,财政部重新发债提高TGA账户余额,美联储削减的美债需求部分将由私人部门承担,相当于放大美联储缩表的效果,冲击市场流动性。

三、2023年债务上限风波的影响,可能是有惊扰,但不至于出现系统性风险

首先,X日之前,美国两党已经围绕提高债务上限展开博弈,考虑到近年来美国政治撕裂,不排除出现类似2011年的情景。

4月26日,美国共和党旨在提高债务上限和削减政府资金的法案在众议院获得通过,但参议院多数党领袖以及白宫方面表示不支持该法案。

我们预计债务上限最终还是可以得到解决,但两党出于政治目的可能拖到最后一刻,从而对资本市场的风险偏好形成一定程度的压制。

随着X日的临近,市场扰动有望加大,当地时间5月1日,耶伦表示,美国联邦政府可能最快于6月1日突破债务上限并违约。叠加第一共和银行倒闭,当日美国3个月国债收益率快速提升17bp至5.27%。

若两党迟迟未就债务上限解决达成共识,若造成美国技术性违约或类似2011年美国长期资信评级被下调,则全球资本市场均将受到明显冲击。

其次,下半年债务上限问题解决之后,财政部将重新发债提高TGA账户余额,可能会冲击市场流动性,但隔夜逆回购(ON RRP)有望成为缓冲垫,最终有惊无险。

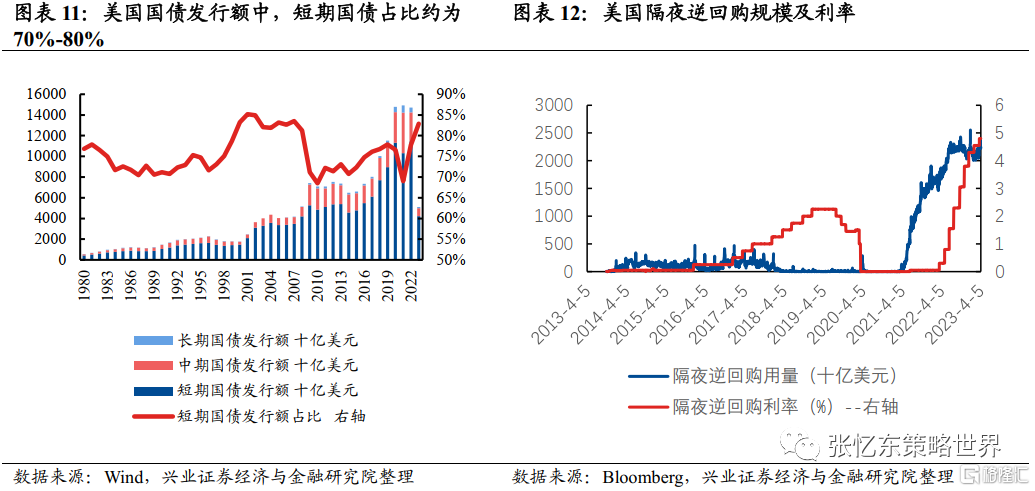

从资产配置角度来看,2016年以来发行的美债中,短期国债占比超过75%,(2021年占比仅69%)。TGA回补过程中,预计短期国债供给增加、价格下降,吸引力上升。2021-2022年国库券供应的下降限制了MMFs的投资选择,而后续资金有望由ON RRP转向短期国债配置。

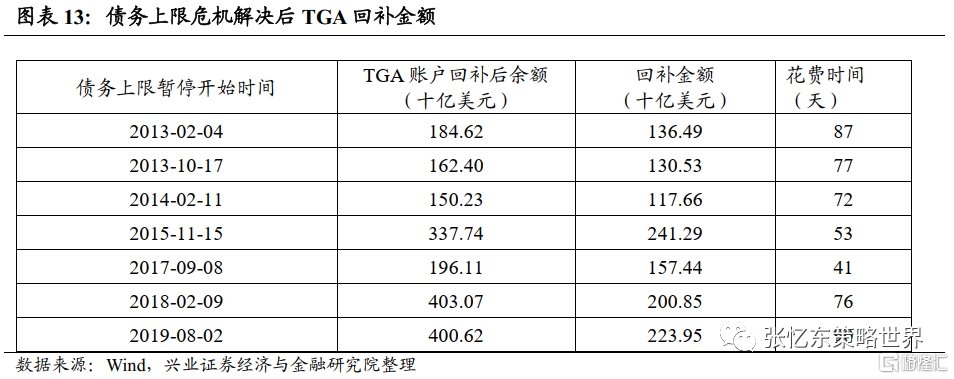

从金额角度来看,2013年以来,债务上限危机解决之后,TGA账户余额一般会在2-3月内回补至最多4000亿美元左右。假设TGA账户余额耗尽,本次债务上限危机解决之后,财政部通过发债回补TGA账户4000亿美元,按照长短期国债发行比例,若短期国债(发行国债规模的75%)由消耗ON RRP实现,约3000亿美元,则对金融市场流动性的冲击将得到明显缓冲。截至5月3日,美国逆回购协议高达22,582亿美元。

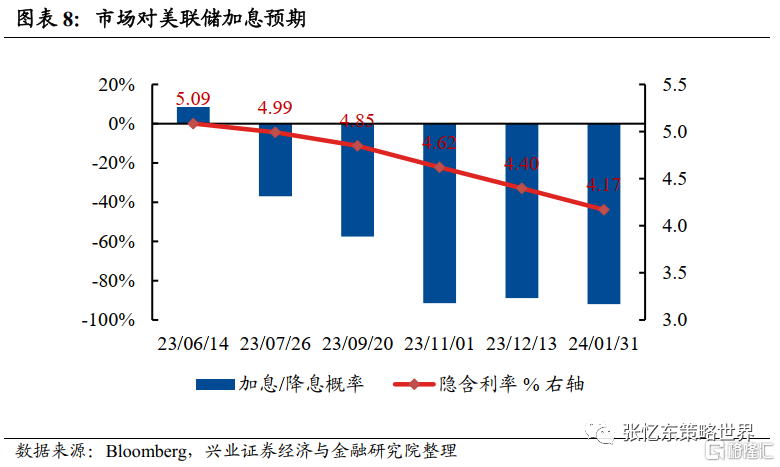

长债利率,可能短期反弹。当前市场对联储年内降息的预期过度乐观。债务上限风险解决后,长债的供给增多,若美联储保持鹰派,则美债十年期收益率在3.3%的水平难以进一步下行,反而可能短期反弹,直到经济更弱或联储转鸽。

风险提示:大国博弈风险;美联储政策紧缩超预期;美国经济下行超预期;中国经济复苏不及预期

正文

一、美国触发债务上限,

后续需通过暂停债务上限或提高债务上限加以解决

1.1、美国联邦政府触及债务上限,财政部采取非常规措施&消耗TGA账户

1月13日,美国财政部长耶伦致信国会表示,美国联邦政府债务将于1月19日达到31.4万亿美元的债务上限。她同时警告说,如果国会不采取行动提高法定债务上限,届时她将不得不采取一系列“非常措施”来继续支付政府的债务。

处理债务上限的方式首先是采取非常规举措和动用TGA账户现金,之后可能是在X日来临之前通过暂停债务上限或者提高债务上限的方式进行解决。X日是指非常规措施和现金用尽,财政部可能出现技术性违约的日期。此前美国国会预算办公室(CBO)预计非常规措施会于今年7-9月耗尽;美国财政部长耶伦最新表示,美国政府可能“最早在6月1日”发生债务违约。

1月19日触及债务上限后,美国财政部长耶伦致信国会,表示即日起将采取非常规措施以避免美国政府发生债务违约,包括:1月19日至6月5日期间启动“暂停发债期”,仅通过资产负债转换维持政府运行;暂停为公务员退休及残疾基金、邮政服务人员退休健康福利基金注入新资金等。非常规措施主要通过会计政策调整的方式推出,从而起到减少美国政府财政支出的作用,等到财政部重新获得发债权限时将会计政策重新调整至原状,并补交因会计政策调整而少付的支出。

财政部还可动用一般账户余额(TGA)偿付债务和维持政府开支。非常规措施只能减少部分政府支出,而在历次债务上限危机中,TGA账户均发挥了实际支付政府运转开支的作用。截至2023年5月3日,美国TGA账户余额约为1883亿美元,较1月底的5726亿美元大幅下降。

1.2、暂停债务上限或提高债务上限是最终的解决办法

无论是非常规举措还是动用TGA账户,都是财政部的自救方法,但这些都不是长久之计。中长期措施是提高债务上限或暂停债务上限。

提高债务上限:仅对发行债券总额做出限制,无时间限制。如当前债务上限总额为2021年12月确定的31.4万亿美元,由28.9万亿美元提高至31.4万亿美元。2013年以前,解决债务上限的方式仅提高债务上限额度这一选择,即事先确定好具体上限规模。

暂停债务上限:不设发债限额,有时间限制。2013年2月,奥巴马签署了《无预算,无工资法案》(No Budget, No Pay),该法案使美国政府不再直接设定债务上限,而是设置暂停期来解决问题,在暂停期内允许财政部继续发债而不受债务上限限制,但发行量被限定在“偿还现存义务”内。暂停期过后,债务上限重新设置为原有债务上限+暂停期内新增债务。2013年以来,美国国会已7次暂停债务上限。

二、债务上限解决前后对市场的扰动大不同

2.1、债务上限解决前,避险情绪升温,股市有扰动,长债利率阶段性回落

债务上限如果无法得到妥善解决、美国违约,将带来严重影响。但在现代美国历史上,还没有出现真正违约的情形。债务上限事件及其潜在的违约风险,主要是通过两党谈判进程等诸多不确定性因素影响资本市场,违约风险通常在X日前1个月左右才会被完全计入资产价格。回顾历史,除2011年、2013年外,其余几次债务上限危机阶段,市场波动相对较小。

今年跟2011年、2013年相似,美国国会参、众议院分别由民主党和共和党控制。2011年8月与2013年10月是距离违约最近的两次,也是对市场影响较为明显的两次。2011年债务上限危机临近X日才最终解决,叠加了欧债危机及美国长期资信评级遭下调等多重重要宏观事件,市场波动剧烈,而2013年是在X日前一天债务上限才得以解决,即便如此,由于并未拖到最后一刻,且此前已经经历过2011年的冲击,因此与2011年相比,2013年各类资产受影响较小。

避险情绪升温:债务上限危机使得市场风险偏好出现明显波动,VIX指数上升。2011年债务上限危机期间,VIX指数由7月22日的17.52快速攀升至8月8日的48.0,黄金价格由7月22日的1601美元/盎司快速抬升至8月10日1793美元/盎司,涨幅达12.0%。2013年VIX指数由9月20日的13.1升至10月8日的20.3。

债券:短端国债潜在债违约风险大,短端利率明显提升;长端国债收益率,因避险需求明显而阶段性下行。在2011年8月2日债务上限上调前,10年美债利率从7月25日3.00%的局部高位快速下降至8月2日的2.61%,3个月美债利率从7月25日的0.03%快速上升至7月29日的0.09%;而在8月5日,标普公司对美国主权评级下调后,10年美债利率继续快速下降,一度降至8月10日的2.11%。而2013年,10年期国债收益率从9月5日的3.0%下降至10月底的2.5%,3个月美债收益率从低位的0%提升至10月15日的0.1%。

股票:普遍下跌。如上文所述2011年债务上限解决前后,市场在多重因素影响下波动加剧,因而全球主要股票市场均有明显调整,标普500指数自高点下跌16.7%,恒指下跌14.7%,MSCI新兴市场指数下跌16.3%。而在2013年债务上限危机解决前后,各类资产受影响相对较小,标普500指数最大下调幅度为4.1%,恒指为2.7%,MSCI新兴市场指数为3.4%。

2.2、债务上限提高或暂停之后,在联储政策紧缩周期内,财政部TGA账户回补或放大市场流动性收紧的作用

除了对于大类资产的影响,在联储政策紧缩周期内,债务上限解决前后,财政部TGA账户的变化对市场流动性的影响同样值得关注。2023年债务上限将在一定程度上抵消或放大美联储缩表对市场流动性的影响。

2.2.1、债务上限提高或暂停之前,财政部停止发债、消耗TGA账户相当于向市场投放流动性

在债务上限提高或暂停之前,财政部停止发债,且消耗TGA账户用于偿还公共债务或支付其他费用,相当于向市场投放流动性,在一定程度上对冲了美联储缩表对市场流动性的影响。美联储缩表过程中,持有证券资产减少起到收缩流动性的效果,但是在负债端的TGA的减少反而会产生向市场投放流动性的效果。

2.2.2、债务上限提高或暂停之后,TGA账户回补,将吸收市场流动性

债务上限暂停或提高之后,财政部将重新提高TGA账户余额,相当于从市场回收流动性,在一定程度上将放大联储缩表的影响,冲击市场流动性。在美联储缩表周期内,财政部重新发债提高TGA账户余额,美联储削减的美债需求部分将由私人部门承担,大致分为银行、货币基金、一级交易商、散户等。对市场流动性的影响机制在于私人部门购买国债,则美联储资产负债表中负债端准备金规模或ON RRP规模下降,相当于放大美联储缩表的效果。

三、2023年债务上限风波的影响,

可能是有惊扰,但不至于出现系统性风险

3.1、X日之前,美国两党已经围绕提高债务上限展开博弈,考虑到近年来美国政治撕裂,不排除出现类似2011年的情景

当前,美国会两党正围绕提高债务上限展开博弈。一方面,主张自由市场政策、信奉有限政府的共和党以债务上限为由限制政府的财政支出,干扰民主党政府的正常施政节奏,为2024年总统大选积累政治资本;另一方面,考虑到拜登政府支持率持续低迷,民主党政府冒着失去选民风险而削减财政支出的可能性较小,民主党希望能够无条件尽快提升债务上限。两党分歧较大。

美国共和党旨在提高债务上限和削减政府资金的法案在众议院获得通过。当地时间4月26日,众议长麦卡锡(共和党)提出的债务上限法案《限制、节约、增长法案》以217-215票获得众议院批准,该法案规定,到明年3月31日前,暂停把债务上限控制在现行规定的31.4万亿美元;如果两党能在这一时限之前同意把债务上限再提高1.5万亿美元,则这一时限作废。此外,法案还规定,联邦政府预算年均增长需控制在1%;收回未使用的应对新冠疫情资金;削减对美国国税局预算;不再对大学生贷款进行减免;取消针对新能源相关减税措施等。

这一方案预计将难在民主党控制的参议院获得通过。美国参议院多数党领袖舒默驳斥了共和党的债务上限法案,称其为“美国违约法案”。白宫发布声明称,美国总统拜登将否决众议院议长、共和党领袖麦卡锡提出的债务上限方案。白宫称众议院共和党人必须在没有任何要求和条件的情况下打消违约的可能性,并解决债务上限问题。

回顾历史,由于美国政府违约这一问题非常严重,因而美国两党虽然多次就债务上限展开博弈,但都能在“最后一刻”达成解决债务上限危机的协议。例如2011年8月,国会在最后一刻,8月12日通过法案提高债务上限避免违约。由于政府违约的严重程度极大,导致两党谁都无法承受放任违约之重,我们预计债务上限最终还是可以得到解决,但两党处于政治目的可能拖到最后一刻从而对资本市场的风险偏好形成一定程度的压制。

随着X日的临近,市场扰动有望加大,当地时间5月1日,耶伦表示,美国联邦政府可能最快于6月1日突破债务上限并违约。叠加第一共和银行倒闭,当日美国3个月国债收益率快速提升17bp至5.27%。

若两党迟迟未就债务上限解决达成共识,若造成美国技术性违约或类似2011年美国长期资信评级被下调,则全球资本市场均将受到明显冲击。当地时间5月3日,白宫经济顾问委员会(CEA)在报告中警告称,如果发生债务违约,美国经济将受到“严重损害”,其中最为灾难性的长期违约情景,可能导致830万人失业,股市暴跌45%。

3.2、下半年债务上限问题解决之后,财政部将重新发债提高TGA账户余额,可能会冲击市场流动性,但隔夜逆回购(ON RRP)有望成为缓冲垫,最终有惊无险

下半年债务上限问题解决之后,财政部重新发债提高TGA账户余额,冲击市场流动性,带来美债长端收益率上行扰动。当前市场对联储年内降息的预期过度乐观。债务上限风险解决后,长债的供给增多,若美联储保持鹰派,则美债十年期收益率在3.3%的水平难以进一步下行,反而可能短期反弹,直到经济更弱或联储转鸽。但当前充裕的隔夜逆回购(ON RRP)有望成为流动性的缓冲垫,最终有惊无险。

为什么我们认为当前充裕的隔夜逆回购(ON RRP)有望成为流动性的缓冲垫?

在此之前,我们先来看隔夜逆回购 ON RRP[1]。

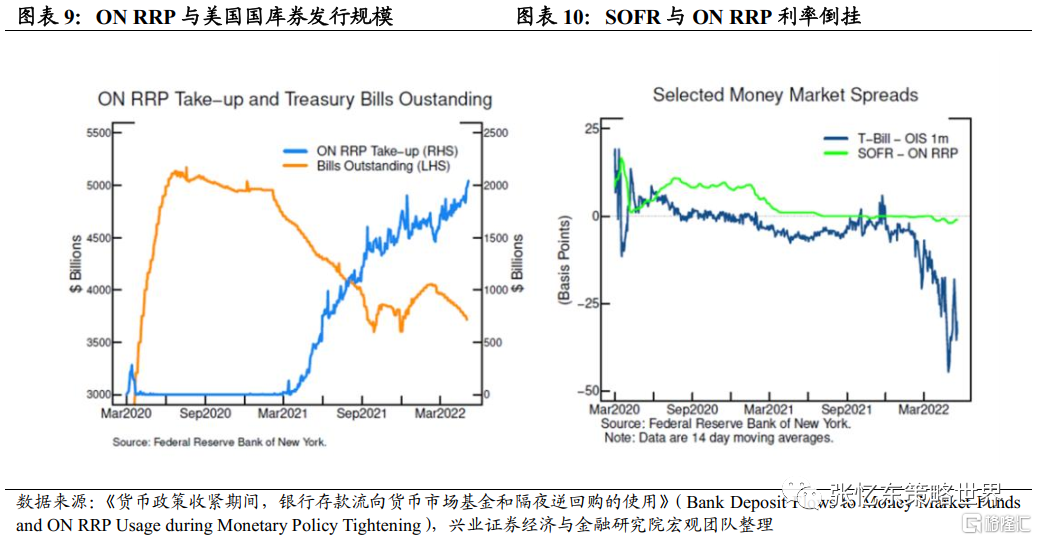

ON RRP工具是美联储的一项补充政策工具,用于帮助控制联邦基金利率并将其保持在FOMC设定的目标范围内。符合ON RRP使用条件的交易对手方非常广泛,包括一级市场交易商、银行、MMFs和政府赞助的企业。MMFs是使用ON RRP设施的主要机构:ON RRP的使用量在2021年中开始增加,并在2022年5月中旬达到了2万亿美元,其中MMFs(主要是政府MMFs)的使用量为1.7万亿美元。

货币基金持有的ON RRP记在美联储负债端,但由于ON RRP针对特定机构,不能用于交易支付,货币基金存放在ON RRP的资金能够获取一定的利息。。因此在低利率和高流动性的时期,ON RRP是货币基金存放剩余流动性的主要方式之一。

2021年以来货币基金持有的ON RRP份额快速攀升,主要有以下几个原因:1)自新冠疫情以来,MMFs的管理资产规模(AUM)继续保持在高位(约4万亿美元)。2)国库券供应的下降限制了MMFs的投资选择。3)银行不缺流动性,担保隔夜融资利率(SOFR)与ON RRP利率持续倒挂,存放在联储的ON RRP工具相较于其他金融机构的回购交易吸引力上升,因此MMF大量使用ON RRP。

[1] 《货币政策收紧期间,银行存款流向货币市场基金和隔夜逆回购的使用》(Bank Deposit Flows to Money Market Funds and ON RRP Usage during Monetary Policy Tightening);Itamar Drechsler, Alexi Savov, and Philipp Schnabl;2022.09

隔夜逆回购(ON RRP)有望成为流动性的缓冲垫,主要由于:

从资产配置角度来看,2016年以来发行的美债中,短期国债占比超过75%,(2021年占比仅69%)。TGA回补过程中预计短期国债供给增加、价格下降,则短期国债吸引力上升。2021-2022年国库券供应的下降限制了MMFs的投资选择,而后续资金有望由ON RRP转向短期国债配置。

从金额角度来看,2013年以来,债务上限危机解决之后,TGA账户余额一般而言会在2-3月内回补至最多4000亿美元左右。假设财政部TGA账户余额耗尽,本次债务上限危机解决之后,财政部通过发债回补TGA账户4000亿美元,按照长短期国债发行比例,若短期国债(发行国债规模的75%)由消耗ON RRP实现,约3000亿美元,则对金融市场流动性的冲击将得到明显缓冲。因为截至5月3日,美国逆回购协议高达22,582亿美元,远高于TGA预计回补金额。

风险提示

大国博弈风险;美联储政策紧缩超预期;美国经济下行超预期;中国经济复苏不及预期。

精彩评论