段永平表示:自己对腾讯的投入不到1%,不算实质性投入,透露自己还有加仓的可能性。

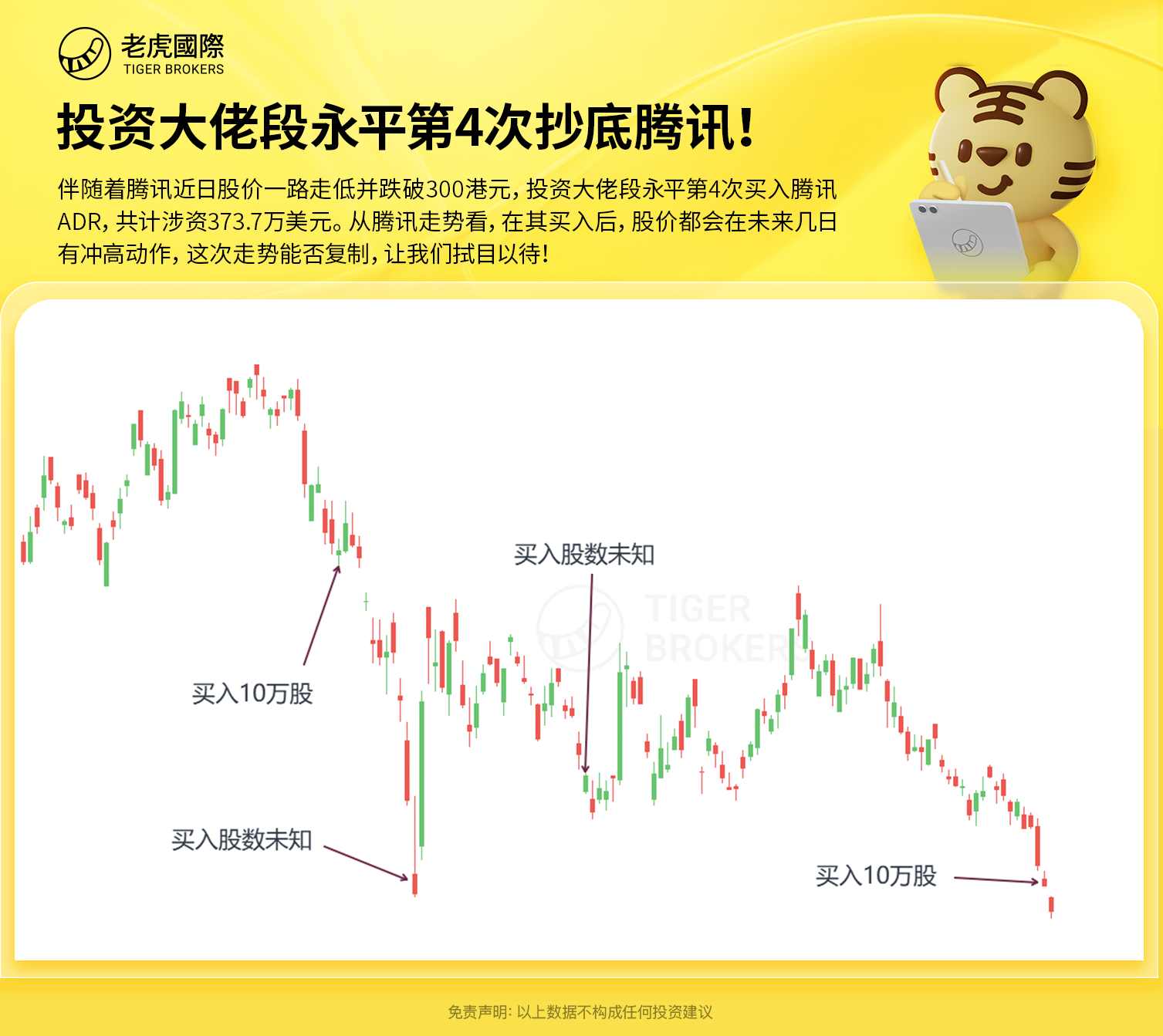

伴随着腾讯近日股价一路走低并跌破300港元,投资大佬段永平第4次买入腾讯ADR,共计涉资373.7万美元。从腾讯走势看,在其买入后,股价都会在未来几日有冲高动作,这次走势能否复制,让我们拭目以待!

截止美股收盘,腾讯控股(ADR)下跌3.47%,报收37.32美元。

机构称下半年修复确定性较高,多数券商仍旧维持了腾讯的”买入“评级

信达证券指出,预计腾讯控股 22Q2 营收 1341 亿元,同比下降 3%,环比下降 1%;毛利率42%,同比下降 3.4pct,环比下降 0.1pct;Non-IFRS 净利润 252 亿元,同比下降 26%,Non-IFRS 净利率 18.8%,同比下降 5.8pct,环比下降 0.1pct。

信达还指出腾讯22Q2业绩相对承压,主要由于疫情在部分区域爆发导致核心业务参与方的消费意愿不足所致,预计游戏及广告业务在下半年均有望实现逐步复苏。

中信证券研报称,随着外部环境逐步稳定、视频号商业化加速、游戏新产品陆续上线,腾讯营收有望在二季度逐步回升。同时,持续优化成本结构将有利于利润释放。

瑞银分析称,保持对腾讯未来几年的收入呈低双位数增长预测,但预计盈利增长为近收入的两倍,主要由于高毛利分部市场的高速增长及更好的成本控制。目标价为420港元。

中金则维持腾讯“中性”评级,研报中称,预计今年次季收入同比下降3%至1339亿元人民币(下同),经调整净利润同比下降20%至273亿元。另下调今明两年收入预测1%/2%至5721亿元和6357亿元,下调今年经调整净利润4%至1162亿元,目标价下调4%至410港元。

腾讯股价跌回5年前,公司大规模回购能否“挽救”股价?

就在一年多前,腾讯股价一度创出新高。最近两年受到反垄断、限制未成年人网络游戏等监管政策、新冠疫情以及第一大股东减持等多重因素叠加影响,腾讯股价不断下行,迄今已距离最高点出现腰斩。

腾讯的估值也已经回落到20倍附近,与传统制造业的估值相仿。腾讯的护城河变浅了吗?它的未来在哪里?悲观者看到了腾讯股价过去五年不涨,而乐观者看到的是以极低的价格买入最优质公司的机会。

大规模回购正在展开

6月27日,腾讯第一大股东Prosus及Naspers宣布,将开始有序地场内出售Naspers集团所持腾讯股份,所获资金将支持Prosus及Naspers的股份回购计划。

在第一大股东宣布减持的同时,腾讯就展开了每天规模约为3亿元的股份回购。公告显示,6月28日腾讯回购股份83万股,此后的12个交易日中均保持相似的回购规模,这批回购的总规模已经达到39亿元。腾讯控股则在今年以来共计回购约100.1亿港元。

数据统计还显示,此前腾讯回购股份的年份主要为2018年、2019年、2021年。2018年累计耗资8.87亿港元,2019年累计耗资11.61亿港元,2021年累计耗资约26亿港元。

腾讯的回购力度正在增强,但与国际知名IT公司相比依然不够。巴菲特当前的第一大重仓股苹果公司,自2012年一季报以来,共使用了4500亿美金回购了38%的股份;META在过去五年时间中回购了约700亿美金的股票,微软则在过去五年回购了约870亿美元股票。

分析人士认为,回购并注销是实实在在提升市场信心,进而提升股东回报的行为。正如巴菲特所说,公司整体的业务增长率并不重要,重要的是每股收益增长率,回购并注销就像把一张比萨少分几份,如果公司的股票可以低价回购,那么每块比萨上分到的奶酪就会更多。

精彩评论