7月26日,阿里巴巴集团发布公告称,董事会已授权集团管理层向香港联交所提交申请,拟将香港新增为主要上市地。在完成审核程序后,阿里将在香港联交所主板及纽交所两地双重主要上市。

受此消息影响,阿里巴巴港股股价应声大涨,盘中一度涨超6%,随后维持高位震荡,截至收盘,报104.5港元/股,收涨4.92%。港股恒生科技指数上涨逾1.3%,京东集团、美团、腾讯控股跟涨。

有分析认为,实行双重主要上市之后,预计国际投资者将更多配置阿里港股,可能给港股市场注入新的流动性。同时,阿里港股有望纳入港股通,便于内地投资者直接共享其成长红利。

阿里同时发布2022财年报告显示,截至2022年3月31日止财政年度,阿里全球年度活跃消费者约13.1亿,并在消费者业务领域完成了国内年度购买用户超过10亿里程碑,提前两年完成该目标。

尽管阿里并不是首家申请双重主要上市的中概股企业,但从市值和交易量上看,阿里的选择都有更强的信号意义。此举至少传递三个明确信号:

一,双重主要上市渐成主流。相关公司可以更好应对单一市场的不确定性,从而更好应对外部环境变化带来的挑战。

二,背靠庞大的中国市场,成为企业发展的底气,也便于国内投资者共享其成长红利。

三,港交所近年来积极改革,在全球金融市场的竞争力和吸引力持续提升。实际上,阿里等中概股企业带来的市场流动性增加和定价能力提升,有利于香港进一步巩固和增强国际金融中心地位。

阿里巴巴集团董事会主席兼首席执行官张勇表示,这个决定的目的是希望让更广泛多元的投资者,尤其是阿里数字生态参与者,能共享阿里的成长和未来。阿里对中国的经济和未来充满坚定的信心。

阿里申请香港纽约双重主要上市

根据公告,阿里巴巴目前在香港联交所主板第二上市,将会按照香港上市规则申请香港为主要上市地,预期将于2022年年底前生效。

在香港联交所完成审核程序后,阿里将在香港联交所主板及纽约证券交易所两地双重主要上市。其后,阿里在美国挂牌的存托股和在香港上市的普通股将可以继续互相转换,投资者可继续选择以其中一种形式持有阿里股份。

与二次上市不同,采取双重主要上市的公司会同时拥有两个第一上市地,且两市场股票无法跨市场流通,股价表现相对独立。从公司角度来讲,双重主要上市有助于扩大股东基础,提升全球市场影响力,既便于后续融资,也可进一步将业务扩展至其他市场。

据了解,自2019年在香港二次上市以来,阿里巴巴大部分流通股已转至香港注册。数据显示,2022年上半年,阿里股份于香港市场的日均交易量约7亿美元,于美国市场的日均交易量约32亿美元。

这意味着,作为阿里业务开展的主要市场,阿里始终受到中资和亚太资金的高度关注。此次阿里新增香港作为主要上市地,在技术层面上水到渠成,也符合市场过去一段时间以来的预期。

阿里在公告中表示,公司预期双重主要上市地位将有助于扩大投资者基础及带来新增的流动性,尤其是可触达更多位于中国及亚洲其他地区的投资者。

选择在港双重主要上市,也体现出阿里对中国市场未来的信心。在公布相关消息时,张勇强调,阿里对中国的经济和未来充满坚定的信心。

超出商业的决定

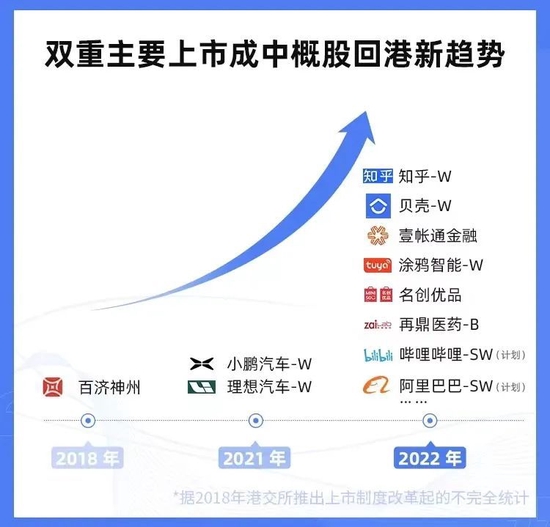

2018年香港联交所上市制度改革后,越来越多中国科技公司选择在美国和香港两地上市,但在交易机制设计上,大多以美国为主要上市地,在香港挂牌多采用“二次上市”模式。

近段时期以来,双重主要上市正在成为中概股回港的主流模式。截至目前,已有知乎、贝壳、小鹏、理想等9家中概股公司实现双重主要上市。

客观而言,在当前背景下,这一选择能为中概股公司有效规避海外监管风险,也无疑将给内地投资者提供更多选择,让中国投资者能够更好分享中国经济增长的红利,提高国内资本市场的资源配置效率,是充分保障国内国外投资者利益的最优商业选择。但是观察阿里巴巴这家企业的选择,仅从商业视角肯定是不够的。

很多人应该都记得,2014年阿里巴巴在纽交所IPO。但此前,阿里巴巴一直将香港作为其第一上市地的首选,并已经在香港开展了相关路演。

但囿于当时的条件限制,最终未能如愿登陆港交所,阿里才转战纽交所。赴美上市前夕,阿里巴巴仍公开表示:未来条件允许,我们将回归国内资本市场,与国内投资者共同分享公司的成长。

2018年,香港联交所启动上市制度改革,这也为包括阿里在内的大量国内互联网公司在港上市创造了更有利条件。2019年11月,阿里巴巴在香港二次上市。此后,阿里巴巴大部分流通股已转至香港注册。至此,增加香港为主要上市地已经水到渠成。

这背后有阿里巴巴对香港的特殊情怀。

对阿里巴巴来说,中国市场是其核心业务开展的主要市场,在香港双重主要上市,意味着能够更加靠近了解阿里的中国市场投资者。但对阿里来说,这不只是一个好的商业决定,更是超出商业逻辑的大势所趋。企业发展自身获得了创造商业价值的能力,也时刻校准自身的社会价值罗盘。

正如其股东信中所说,作为平台企业,天然地具有社会性,阿里平台上多种参与者的广泛合作不仅带来了各种业务形态的创新,也创造了巨大的就业机会。尽管今年由于新冠肺炎疫情等带来巨大不确定性,但预计仍有超5800名应届大学毕业生加入阿里。2021年,随着国家历史性地实现全面脱贫,阿里巴巴脱贫基金也升级为乡村振兴基金,并从产业振兴、人才振兴、科技振兴三个方向全面助力乡村振兴。去年下半年,阿里巴巴提出《助力共同富裕十大行动》,希望通过多业务联动、长周期规划、兼顾商业价值和社会价值,从浙江开始,在技术创新、经济发展、就业和弱势群体的关怀等方面,有步骤、有节奏地去落实行动。通过多年积累的商业基础设施和能力,阿里巴巴也在抗疫保供中为保障消费者所需出一份力,尽一份心。

张勇认为,不能形成能力沉淀的长期主义是虚无主义,不能创造价值的业务将无法健康、可持续的发展。“越是在不确定性陡增的时代,越要积极寻求真正有价值的变化。”

读懂这些,或许能更好理解阿里巴巴的选择。

不容忽视的导向性效应

作为流通市值超2万亿港元的优质龙头公司,阿里此次回港双重上市也具有极强的标志性意义。

中央财经大学数字经济融合创新发展中心主任陈端认为,阿里这种体量规模的新经济企业选择两地双重上市会形成一种导向性效应。

这种导向性作用不仅体现在可以带动更多中概股企业选择以两地双重上市的模式回归,还对提升香港证券市场在新经济领域的定价权、巩固香港作为国际金融中心的战略地位有积极价值。

根据“全球金融中心指数”(GFCI),目前香港为全球第三大金融中心,排名仅次于纽约和伦敦,发展潜力巨大。彭博数据显示,受益于港股通等互联互通机制逐步完善,截至今年2月16日的30天里,香港股市日均成交额跃升至250亿美元左右,已大幅超越伦敦交易所,相当于同期纽交所的六成。

分析人士认为,阿里选择在港双重上市,将显著拉高香港联交所上市公司的盈利能力、科研投入等技术指标。对香港联交所而言,包括阿里在内的更多优质交易标的,也将加强其对全球市场的吸引力。

此外,可能由此引发的新一轮中概股回归热潮,也将带动中国香港和内地资本市场的活跃,增加民间资本的投资热情。“这将为抑制由于疫情等原因导致的中国经济下行趋势起到难以估量的作用。”中国人民大学财政金融学院金融学教授郑志刚表示。

值得关注的是,中概股企业选择双重主要上市,并不影响其在美国的上市地位。长期以来,海外资金对中国科技企业的发展作用显著,阿里等一批中概股公司在美上市,也增进了全球资本对中国企业和中国市场的了解。

香港联交所以开放包容、发展创新而享誉国际,系列改革创新举措有助于提升香港作为企业首选上市地的声誉,也极大鼓励了更多中概股与其双向奔赴。分析人士认为,受益于这些改革创新举措,阿里巴巴在港双重主要上市,也将显著拉高香港联交所上市公司的盈利能力、科研投入等技术指标。对香港联交所而言,包括阿里巴巴在内的更多优质交易标的,将进一步提升其对全球优质企业和资本的吸引力。

精彩评论