在seeking alpha上发现了一篇关于腾讯结构的分析文章,名为《Tencent On An Operating Table - How To Look At The Business》,觉得挺有意思的,就选择了一些观点,分享给大家。

孵化器

作者的观点其实是在于Mohnish Pabrai的角度出发,这个人深受巴菲特影响的价值投资者,他所创办的the Pabrai Investments Funds,自2000年创办以来,其投资者的累计回报率高达671%。

而他提出了一种商业模式,叫做孵化(Spawning),为了更接地气,这里理解成孵化器。意思来自于生物学中青蛙产卵。雌性青蛙会在水中孵卵,几周后,会诞生出小青蛙。而这种母青蛙用来比喻成为催生相关和无关业务的公司,进而催生出新业务。虽然不是所有的蝌蚪都能顺利成青蛙,但是活下来的青蛙,却能壮大母青蛙的家族体系。

Spawning的方式,根据公司的意图,也有不同的方式,比如苹果就是在其主要业务中不断扩张,丰富自己的服务业务。而腾讯这种就是走控股流。

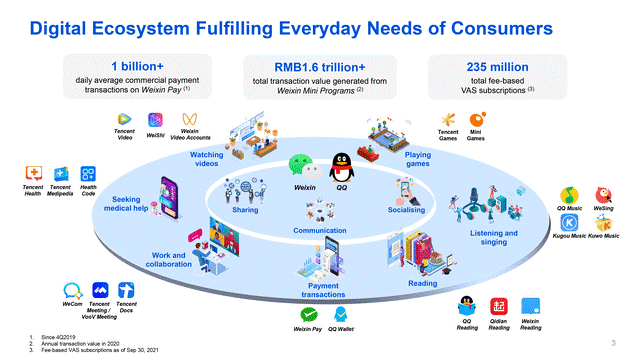

说到这里,深谙腾讯商业风格的人或许就能很快明白了,腾讯一向是钱多任性,也善于并乐于积极投资有潜力的标的公司。而像腾讯这种顶级的孵化器的共同点是来自各种企业、产品、服务或投资的多样化收入来源,以及一种非常省税的经营方式,因为他们将税前收益投资于新项目。这两种品质使顶点产卵者不仅成为一个巨大的业务,而且可能是一个美妙的投资。这样说的原因主要有二:

1、像腾讯这种体量的企业,由于不断追求多个方向扩张,也经历了一波指数级别的增长。自上市以来,腾讯市值已大幅增长了57183%。拿一个指标来对比的话,5年前买腾讯股票,那么收益是132%,而同期标普500指数的涨幅为116%。

2、第二个原因是在于业务的多元化,这让腾讯拥有着广阔的风险敞口。比如最近大火的元宇宙,哪怕小马哥表明,公司拥有大量探索和开发元宇宙的技术和能力。但是市场并没有买单,腾讯的股票不涨反跌,但是这个风口腾讯真的没有获利一丝一毫嘛?并不是,早先腾讯早已入股“元宇宙第一股”ROBLOX。

两个火箭筒

Mohnish Pabrai 最近对波士顿学院的学生发表演讲时,描绘了小马哥经营腾讯的方式,即两个火箭筒方法。首先,他强调,只有两家大公司知道如何有效地分配资本并执行它。这两家公司就是亚马逊和腾讯。

而腾讯的第一个火箭筒就是高素养、高适配的软件工程师。腾讯的软件工程师有多强,从腾讯的“写轮眼”就能看出来。超强的复刻能力,能让腾讯快速开发出其他领域的产品,游戏也好,其他服务也好。

而腾讯另外一个火箭筒就是“钞能力”。充裕的现金流一直都是腾讯的王牌。文章讲了一个小故事,大体是,小马哥每年都会查看现金流表以及公司产生的自由现金流。并假设可分配资金为22亿美元,那么小马哥会拿着1亿美元去研发部分,问需要多少开发人员,之后甩下1亿美元,跑去投资部门,将剩余的21亿美元全给他们,供他的投资部门进行投资,或者收购相关企业。

而这两个火箭筒给腾讯带来的年投资回报率分别为65%,35%。所以小马哥发射完两个火箭筒非常开心~并表示明年继续~~

以上就是文章的主要观点,如果对原文感兴趣,可以自行前往查阅。

精彩评论