在经历了连续两周的诱空之后,本周完美诠释了什么叫逼空行情。

周一跳空暴跌诱空之后,周二横盘震荡了一下,周三高开高走,周四再次跳空高开。如果从周一的低点算起,道指三天不到的时间暴涨3.5%,这个涨幅确实足够惊人,也给空头坑的够惨。

市场发生了什么?我们还是来简单复盘下。周一大盘暴跌,这主要是因为市场担心「恒大会演变成下一个雷曼」,进而引发全球流动性危机,正好多头也想收集更多的筹码,于是就顺势让大盘跌破50日均线,造成大回调即将到来的假象,标准的一个诱空行情。

标普500成分股本周的表现

周二开始,9月的美联储议息会议如期而至,市场对美联储不会削减购债规模已经有了提前的判断,鲍威尔的观点虽然相对偏鹰派,但因为明确了削减购债规模期间不会加息,多头再一次进入狂欢。

现在各方面的信息综合来看,今年11月大概率是要开始削减购债规模了,美联储还给了一个明确的结束时间,那就是明年6月。按照鲍威尔的尿性,完成QE之后,估计还要磨蹭个一年半载的,才会开始加息。也就是说,美联储在未来两年,应该不会进入加息周期。

美联储不加息,那市场就一直是宽松状态,美股自然就涨涨涨。我们早在很久之前的文章里面说过,美联储削减购债规模,并不会让美股暴跌。现在每个月购债1200亿美元,你就是削减到200亿美元,那也是在继续放水。只要市场上的资金和流动性继续泛滥,指望美股暴跌,那无疑于痴人说梦。

当前的市场不要轻易去做空,但我们确实要注意一件事,那就是板块之间的资金轮动。在上周末的文章,我非常明确的表达了一个观点,那就是「美股有三条腿,软件服务、硬核科技和超级巨头,后面两个其实没什么泡沫,但软件服务尤其是SaaS板块的泡沫已经远超科网泡沫时代」。

这一周的走势,可以说完美印证了这个判断。相信很多朋友应该已经发现,SaaS板块已经开始明显走弱。如果不是CRM的暴涨,SaaS板块这周的回撤绝对不小,而SaaS板块领涨的龙头已经开始明显弱于大盘,NET单周收跌0.8%、SHOP单周收跌2.85%、TWLO单周收跌2.74%、ADBE单周收跌4.85%、OKTA收跌1.83%。

一些新上市的SaaS公司,经历了前段时间的无脑暴涨,也在上周五明显出了回落。DOCN收跌5.85%、ASAN收跌3.58%、SQSP收跌4.02%、DOCS收跌2.27% 、UPST收跌2.57%………其他我就不一一举例了,可以肯定的一件事,SaaS板块出现了一些微妙的变化。

出现这样的变化,主要是因为美国十年期国债收益率的变化。9月23日,美国十年期国债收益率突然暴涨9.97%,从1.302%上涨到1.434%,30年期美债收益率涨超10.4个基点,也刷新日高至1.9125%。这是美国长期国债收益率自去年3月疫情爆发以来创下近18个月的最大涨幅。

美债收益率上涨,其实对股市是好事。因为这意味着资金从债市流出,这些资金实际上也没地方去,最终也就只能回到股市,所以能够带动美股进一步上涨,但问题是,美债收益率的上涨,这会对成长股的估值造成较大的冲击。

我们都知道,因为美国十年期国债是无风险资产,所以收益率就往往决定了全球资产价格的定价。举个简单的例子,假如一家成长股公司的PE是50,这意味着未来50年,每年的年化收益是2%。这个时候,美债收益率如果超过2%,投资者就没必要买这家成长股了。另外美债收益率的上涨,也会影响企业借贷资金的成本,影响利润增长。

具体美债收益率和成长股估值之间的关系,大家可以去自己进一步深度了解下。现在科技巨头和芯片板块的市盈率差不多平均也就是30多倍,美债收益率除非超过3%,不然这些板块的投资价值还是很大,所以并不会造成太大的波动。

但问题是SaaS板块,我们知道很多SaaS公司都是按市销率估值的,因为很多公司都是亏损的,没办法按PE估值,这也就造成了SaaS板块的估值远比其他板块高。远的不说,就拿SaaS板块市值第二和第三的两大王者来说吧(第一是微软),ADBE的市盈率是52,CRM的市盈率是115,就这么高的市盈率,竟然还是SaaS板块最便宜的两家公司。

有个简单的说法,那就是5倍的市销率相当于30倍的PE,很多SaaS公司动辄几十倍的市销率,甚至还有超过50倍的,这意味着该板块有很多公司的实际PE起码超过300了。所以一旦美债收益率持续上涨,SaaS板块的回调必然就会发生。

历史是最好的老师,今年2月份其实已经发生过一次,当时美债收益率飙升到1.6%之后,芯片板块还在不断创新高,FAAMG也没怎么跌,但SaaS板块却出现了相当大的回调,很大程度上就是因为被杀估值了。现在美国十年期国债收益率明显已经突破了关键阻力位,未来几个月的风险绝对不低。

当前恒大流动性危机的担忧、美联储货币政策的变化等之类的影响,基本告一段落。接下来的美股将要回归基本面,毕竟财报季马上要到了。按照以前的经验来看,美股在10月15日之前都会相对比较安全,因为当前没有什么重要公司的财报,财报没公布之前,市场就主要是炒作财报,短线也没啥什么风险,大家这个时间段可以逢低买入。

美股的财报季一般是以银行金融板块开始,零售消费股结束,10月25日~30日则是最关键的几天,所有的巨头都会在这个时间段公布三季度财报。有一件事必须要提醒大家,三季度财报季的风险绝对不低。最近几周公布财报的巨头,我们都看到了财报见光死的现象,这其中三家公司最具代表性:ADBE公布财报后暴跌4%、FDX公布财报后暴跌9%、NKE公布财报后暴跌6%,这也给接下来的财报季蒙上了一层阴影。

ADBE象征着高估值的成长股,在后疫情时代增速放缓之后,进入杀估值的阶段;FDX则是因为人力成本和运输成本的激增,导致利润率的下滑;NKE则因为全球供应链的危机,导致未来的增长前景不明朗;三种不同的增长困境,其实可以代表很多行业,

美股上市公司或多或少都会面临这三大难题之一。如果你持有的公司,可能面临这三大困境,财报季真正来临时,或许你应该要考虑减仓的事。

现在美股最大的问题,其实是公司股价都在高位,企业的基本面完全撑不住当前的估值,之所以还能涨,主要是因为美联储政策的强势护盘,市场对公司未来预期定价实在太完美了。ADBE、FDX和NKE的财报实际上都不差,仅仅是因为一些小瑕疵,基本就遭到了投资者的抛售。未来的财报季,除非财报远超预期,否则见光死的现象将会时有发生。

未来一周,大家要密切关注美债收益率的变化,一旦飙升至1.5%以上,这意味着美股新一轮的板块轮动很可能会发生。资金将从高估值的成长股流向低估值的价值股。杀估值是非常恐怖的一件事,因为这个时间段,企业的基本面越来越好,但股价却在不断往下走,这主要是源于估值逻辑的变化。

举两个简单的例子,阿里巴巴从2020年9月至今,季度营收从1500亿元增长到了2200亿元,但股价却是从高位腰斩,这中间并不是因为业绩不好,而是监管政策的不确定性导致估值下杀;ZM在去年10月创下历史新高之后,季度营收从6亿增长至10亿的过程中,但因为增速在后疫情时代放缓,股价也是高位腰斩。

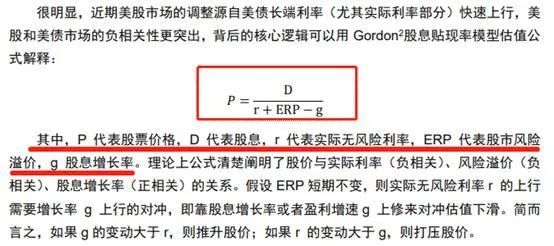

股息贴现率模型公式清楚阐明了股价与实际利率为负相关关系,假设ERP短期不变,则实际无风险利率r(美债实际利率)快速上行将严重打压美股估值,导致市场大幅回调、高波动。

由于实际无风险利率r(美债实际利率)上行,未来美股的支撑、乃至进一步上涨将需要增长率g的提升或风险溢价ERP再次大幅回落来实现,而显然,价值股的盈利增长将更受益于经济复苏,因而当前价值股投资价值日益凸现,这解释了近期美股市场风格的明显切换。

所以,我们必须要对杀估值充满警惕,以及要及时应对板块轮动的变化。

精彩评论