知乎赴美IPO后,将成为继B站、快手、微博之后,第四家在境外上市的内容社区平台。

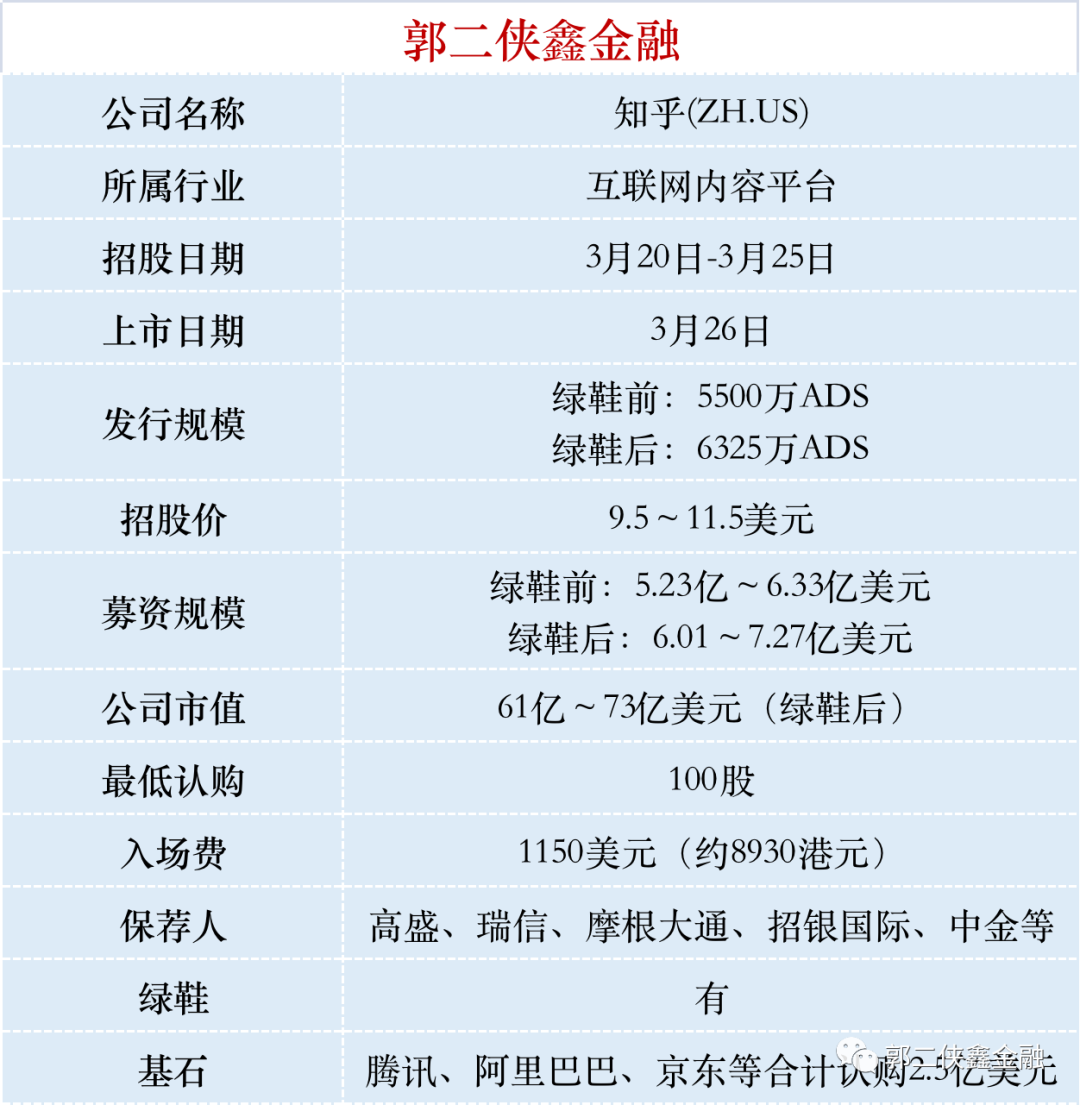

一、招股信息

二、公司概况

知乎成立于2010年,目前已经覆盖问答社区、会员服务体系「盐选会员」、搜索、热榜等一系列产品和服务,并建立了包括图文、视频、直播等在内的多元媒介形式。

根据第三方数据,就2020年平均移动月活用户和收入而言,知乎已是中国最大的问答式在线社区,也是中国前五大综合在线内容社区之一。

2020第四季度,知乎平均MAU(月活跃用户数)达到7570万人,同比增长33% ,平台累计拥有4310万内容创作者,已贡献3.53亿条内容,其中包括3.15亿个问答,平均每个月的浏览者为4.69亿。

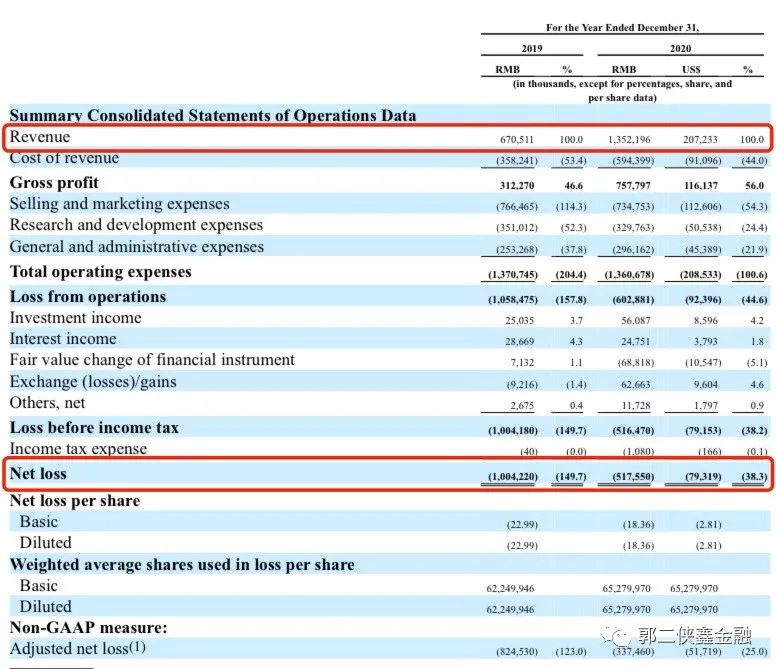

财务数据显示,2020年知乎总营收13.52亿元,2019年为6.71亿,同比增长101.5%;2020年净亏损5.18亿,2019年为10.04亿,同比收窄51.6%。

目前知乎的商业模式主要有三种:

第一种是靠如开屏广告、信息流广告、banner位广告的在线广告收入;

第二种是包括专栏、现场和录制讲座、有声读物以及各种高级电子书和电子杂志等付费会员服务收入;

第三种则是为商家提供在线营销解决方案的内容商务解决方案收入。

其中“在线广告”为知乎的主要收入来源,招股书显示,2020年知乎在线广告收入为8.43亿元,同比增长46%,占比高达62.4%;付费会员收入3.2亿,同比增长264%,占比23.7%;于2020年初推出的首创性商业内容解决方案收入1.36亿,占比10%。

包括在线教育、电商在内的其他服务则收入5263万,同比增长1083%。不同收入板块的贡献值和成长曲线,意味着知乎在商业多元化布局上初见所成。

赛道方面,中国在线内容社区的市场规模从2015年的386亿元人民币增加到2019年的2758亿元人民币,预计到2025年将进一步增至1.3万亿元人民币,较2019年复合年增长率为30.3%

知乎是一个高知人群为主的社区,高高在上,不接地气,对道德有洁癖,所以造成知乎的商业化潜力很差,单用户价值偏低。

知乎的招股说明书把我看哭了...... 通俗的讲,知乎的月活数据大概是B站的1/3,快手的1/7,但是由此产生的收入,大概只有B站的1/7,快手的1/20。第三方给知乎估的用户全生命价值(LTV),大概是另外几个平台的1/5。知乎用户大概比B站快手抖音用户抠3倍......

在此次IPO前,知乎曾进行了8轮融资,除去未披露金额的一轮融资,融资金额累计超过8.8亿美元,投后估值近35亿美元(约245亿人民币),前期投资者包括创新工场、腾讯、启明、快手等,其中腾讯是其第二大股东,持股12.3%。

此次IPO,阿里巴巴、京东、腾讯、Lilith Games将参与私募配售,合计认购2.5亿美元等值股份。

三、综合点评

先看看2021年以来在美股上市的中概股表现,除了第一高中教育破发外,其它全部飘红,胜率非常高。

知乎光鲜破圈数据背后,仍然是未解决的“商业与内容的平衡点”难题,虽然2020年亏损大幅收窄,但仍未彻底改变盈利模式单一且长期亏损的问题;另一方面,不断有老用户“逃离”,表示平台环境日渐浑浊,再也不是当初那个知乎了。

综合性的内容社区在国内较垂直内容社区更受欢迎,而破圈的B站与坚持小而美的豆瓣当前的处境则从侧面印证了这一观点,对于知乎来说,破圈势在必行。

至于知乎未来将强化布局的视频领域,也将面临抖音、快手、B站、视频号的激烈竞争,知乎能否占有一席之地,还未可知,正如知乎在招股书中说的那样:仍然处于商业化初级阶段。

四、预测中签率

美股IPO没面向散户的公开认购,只有机构和合格个人投资者(资产800万以上)才能拿到份额。我们国内可以认购是承销商拿货分配给散户,分配权在券商手里,中签多少取决于拿了多少货,有多少人认购。

美股打新分配原则:

普惠制为第一原则,券商会尽可能让参与打新的投资者都能中签一点。

再采用申购数量优先,以剩余股份向申购数量多的投资者再平均分配更多股数。

历史新股中签率:一般申购100股,中签5~10手;申购500股,中签20~30手;申购1000股,中签30~50股。

三家可以申购知乎的券商都要申购,美股新股基本上都是雨露均沾的分配方式,不会中签太多,吃大肉的可能性不大,但至少可以喝点汤。

五、本人操作计划

郭二侠计划用三家券商各申购1000股,满仓干的级别。

美股打新没有认购手续费,不能融资,中签也没有任何费用,没有资金成本,而且在认购结束次日就会上市,资金占用时间短,非常适合摸奖。

精彩评论