10月29日消息,本周四新东方-S 发布公告,将于10月29日-11月3日招股,公司拟发行851万股股份,其中公开发售51.06万股,国际发售799.94万股,每股发行价不超过1399港元,每手10股,预期将于11月9日上市。

上一交易日新东方 美股收报165.9美元,跌1.72%,1399港元的最高定价较美股收市价溢价约8.8%。

新东方同样设立回拨机制,若公开发售股份认购达10倍或以上但少于40倍,则由国际发售回拨至公开发售,香港公开发售股份将增加至765,900股,占H股总发售股数的9%;

若公开发售股份认购达40倍或以上但少于80倍,香港公开发售股份将增加至1,021,200股,占H股总发售股数的12%;

若公开发售股份认购达80倍或以上,则由国际发售回拨至香港公开发售,香港公开发售股份将增加至2,042,400股,占H股总发售股数的24%。

甲组一手入场费约14130.98港元。

乙组头为4000股,申购所需资金约5652390.89港元。

据悉,新东方是一家集教育培训、教育产品研发、教育服务等于一体的大型综合性教育科技集团,于2006年9月7日在美国纽约证券交易所成功上市,成为中国大陆首家海外上市的教育培训机构。

截至2020年5月31日,按总计净营收以及学校、学习中心网络计,新东方是中国最大的民办教育服务提供商。于2019年计,新东方是K12校外辅导、海外备考服务及海外留学咨询的领导者之一。

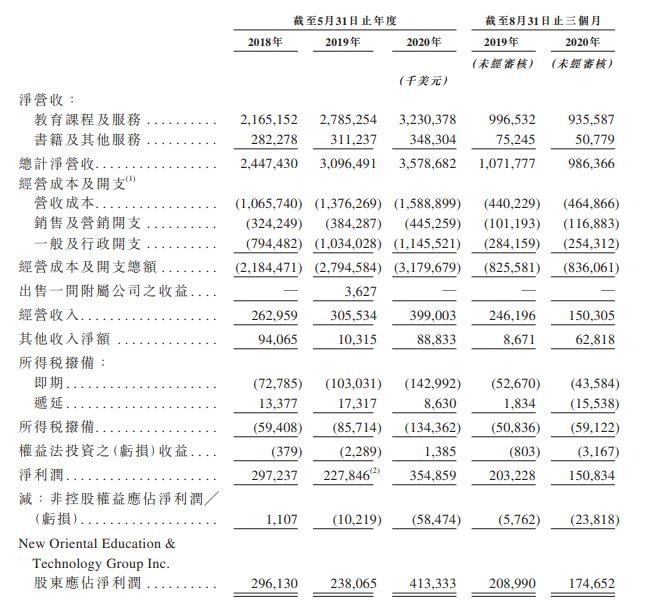

财务数据方面,公司2018财年至2020财年总收益分别为24.47亿美元、30.96亿美元及35.79亿美元,年复合增长率20.92%,净利润分别为2.97亿美元、2.28亿美元及3.55亿美元,年复合增长率9.26%。截至2020年8月31日止三个月,公司收入9.86亿美元,净利润1.51亿美元,受疫情影响同比下滑25.78%。

增长的主要原因是跨学科的K-12校外辅导在低线城市和农村地区的渗透率增加、对优质教育的需求不断增加、学校课程的难度增加,以及对中国优质教育服务的持续且长期的需求。

尽管2020年线下K-12校外辅导同样受到了疫情带来的负面影响,但由于中国的疫情已逐步得到控制,预期该市场于2021年将快速反弹。

筹资用途方面,公司拟将股份发售所得款项净额用于以下用途:约40%投入于技术建设以改善学生的学习体验,约30%用于促进业务增长和地域扩张,约20%用于战略投资并购,约10%用于一般性企业用途。

精彩评论