投资要不要重仓?

一方面,巴菲特和芒格不止一次强调,当好的机会出现在眼前时,要全力出击。

这体现在巴菲特对于看好的公司高度集中持有,而芒格基金会只持有三支股票,其中一部分是伯克希尔,另一部分是开市客(Costco),还有一部分是李录的基金。

但另一方面,巴菲特给普通人的投资建议却是,去买指数基金。

实际上,对于是否重仓,巴菲特和芒格都曾谈过他们的看法。

结合巴菲特和芒格同样反复强调的“能力圈”、“真正的理解”,问题答案自然也就呼之欲出了。

正如巴菲特所说:“对于真正知道自己在干什么的人来说,分散投资在实操方面的意义非常小。分散是为了预防无知。”

作为一枚追随巴芒投资的书呆子eason,在这篇文章中考古了巴菲特芒格在股东大会上针对这一问题的讨论,并附上了自己的理解,很值得一读。

以下是全文:

1984年,哥伦比亚大学商学院为庆祝本杰明·格雷厄姆与戴维·多德合著的《证券分析》一书发行50周年召开了一个大型研讨会。

格雷厄姆希望巴菲特能对自己已经出版的《聪明投资者》一书进行修订后再版发行,以当时巴菲特的名气,经他修订后的图书必然能有一个很好的销量。

但是巴菲特和自己的导师在很多问题上都难以达成共识,特别是在资产组合方面,巴菲特信奉的集中投资和格雷厄姆主张的分散投资形成了强烈的对比,所以巴菲特并没有完成这本的修订,只是给这本书写了序。

——《滚雪球》第46章《两难抉择》

投资到底该不该重仓?

如果你是一个“一无所知的投资者”,巴菲特会强烈推荐你去买指数基金。但如果你是一个“价值投资者”,你就应该重仓,因为从定义上,“价值投资”的前提就是你对价格背后的“价值”有一定程度的理解。

还记得巴菲特那张只能打20个孔的卡片吗?你要小心谨慎地打每一个孔,而不是在极短的时间内把一辈子的打孔机会全用完了。

1996年伯克希尔股东大会关于分散投资的问答

问:我对你如何看待分散投资很感兴趣,以及你是如何进行集中投资的。我研究了你过往很多年的年报,在有些年份你的投资组合中持有了很多流通证券,而在1987年这一年你只持有3只股票。

看上去,对于一只新建仓的股票,你的持仓从不低于整体持仓的5%也不高于10%,我想知道我的结论正确吗?

巴菲特:这肯定是不正确的。我们的有些持仓你无法从年报中获得,因为在我们最新的年报中只列出了持仓市值超过6亿美元的股票,显然没有列出的股票仓位会更小。

有时,这是因为这没列出的公司是些小公司,我们没办法买到足够多的股票;有时是因为在我们(刚开始)买入某家公司后,这家公司的股价就上涨了;有时甚至是因为我们正在售出一些公司的股票。所以,(这部分持仓)没有任何魔术的地方。而这又回到了你关于“分散投资”的问题。

我们认为,对于真正知道自己在干什么的人来说,分散投资在实操方面的意义非常小。

分散是为了预防无知。我的意思是,如果你为了保护自己不被市场击败,你就买入所有的股票,这一点并没有错。对于不知道如何分析企业的人来说,这是一个完美有效的策略。

而对于知道如何分析企业、评估企业的人来说,拥有50只、40只或30只股票简直疯了。因为根本不存在这么多优秀的企业,并且单个人类理解这么多企业也是不太可能。然而,如果你有1家超级优秀的企业,但同时你又将钱投入到吸引力列表上排在第30家、第35家的公司,这种做法在查理和我看来是神经错乱的。

这(分散)是传统的做法。如果你要做的就是达到平均水平,这种做法可能会让你保住你的工作。但在我们看来,(分散)实际上是在承认你不理解你持有的企业。

从个人的投资组合来说,我实际上只持有1只股票(伯克希尔),但我理解这只股票。这让我非常自在。我需要持有28只股票来达到“适度的分散”吗?那会非常荒谬。

在伯克希尔集团内,我可以选出3个业务,如果我们只拥有这3项业务(或子公司anyway)而我所有的钱都在伯克希尔,我会非常高兴。我喜爱我们能找到更多好企业的现实,我们能不断地添加好的业务,但是3个优秀的企业足以让你在一生中获得很好的回报。

而且实际上平均下来一个人连3家都找不到。如果你观察这个国家的财富如何形成的话,他们不是依靠一个拥有50只股票的投资组合赚取财富的,他们是依靠识别一家优秀的企业。可口可乐就是一个著名案例,很多人的财富是靠它获得的。

而且(问题在于)世界上不存在50家可口可乐,事实上连20家都没有。如果有20家,那很好,我们可以发疯似的对它们进行分散投资,然后得到与那家真正的可口可乐正好相等的回报。

但实际上,你找不到这么多家;并且实际上,你也不需要那么多家。真正优秀的企业就算经历了长时间的经济变迁和竞争也能被保护得很好,我说的是那种能够抵御强大竞争对手的企业。3家这样的企业会比100家平庸的企业好得多。

而且,持有3家这样的企业也更加安全。我是说,持有3家容易识别的优秀企业比持有50家家喻户晓的大企业的实际风险要少得多。

金融课教授人们进行分散投资让我震惊。

如果我不得不押注未来30年我的家庭赖以生存的经济来源,我宁可从我的组合中挑出3家,而不是对50家企业进行分散投资。

查理有什么要补充的吗?

芒格:他(巴菲特)想说的是,现代投资课程中所教授的很多东西都是废话!(oh,你可以看到芒格得意的微笑和摇头~)

巴菲特:咯咯咯,你想要更详细说一下吗?

芒格:你不能信任这些东西……现代投资组合理论……

巴菲特:它派不上用场。它能教会你怎么获得平均收益,但是我认为任何五年级的小学生都能想明白怎么获得平均收益。

(组合理论)描述得更详细了,包含了很多希腊字母(难懂的概念),附加了很多东西让你觉得你进入了高级比赛,但实际上没有任何附加价值。

芒格:我对现代投资组合理论感到非常困惑,因为我从某种意义上来说学习精神错乱(从他人的非理性中学习理性)。

巴菲特:哈哈,我们经常一起出没(学习如何变得精神错乱)。(讽刺)

芒格:我通常用一些理论模型对精神错乱(非理性)进行分类。但我发现我甚至无法对现代投资组合理论进行分类。

它包含了一些非常奇怪的东西。

巴菲特(总结):如果你找到3个非常优秀的企业,你会变得非常富有。如果你理解它们,糟糕的事情不会发生在它们3个身上,这就是它们的特点。

芒格:顺便说一句,如果你真正理解巴菲特所说的话,1周之内你就可以修完这门课程,这可能是为什么(现代投资组合理论)如此精神错乱。

巴菲特:那么大祭司就与平民没有差别了。

2017年Daily Journal股东大会:霍斯叔叔的寓言

问:我的问题是关于你于1998 年在加利福尼亚州为“金融官员基金会”(the Foundation of Financial Officer)所作的演讲的。

在那次演讲中,你批评了许多基金会投资组合的复杂性和高费用,你明确地说,“将基金会所有资金都长期投资于三家优秀的国内公司,就足够安全且足够丰富了。” 你以Wicker基金会和可口可乐为例。

所以,如果现在你有一个10亿美元的基金会,只投资于3只股票会让你舒服吗?

芒格:我修改一下你的问题。不多样化的投资组合是否让我舒服?

芒格基金会持有三支股票。其中一部分是伯克希尔,另一部分是开市客(Costco),还有一部分是李录的基金,其他的只是一些零碎的头寸。我舒服吗?组合足够安全且丰富吗?我非常舒服。

我的投资组合包含的股票个数不多,里面没有包含很多股票名字,其他人能像我一样觉得舒服吗?无论是持有人还是投资者对大组合中的很多股票都不会很了解。如果他们像我那样做,他们的结果会更好。

三只股票就足够了吗?Costco 失败的可能性有多大?伯克希尔哈撒韦失败的可能性有多大?李录在中国的投资组合失败的可能性有多大?它们任何一个失败的可能性都几乎为零。那么,他们三个都失败的可能性呢?

这是一个我年轻时就想到的好思想。当我还是一名律师、开始用我微不足道的积蓄进行投资时,我试图弄清楚如果我每年想跑赢市场10%,我的投资组合的分散程度应该是多少。

我解决了这个问题,我没有用任何公式,我用高中代数就计算出来了。而且我意识到,如果我的投资时长是30到40年、而我投资组合始终不超过3只股票、我的平均持有期为3 到4年,我有99%的概率会做得很好。

自我用我的小铅笔算出这个结果的那一刻开始,我一秒钟都没有再相信过他们的那些胡说八道。为什么要多样化?多样化适用于那些什么都不懂的人。巴菲特称他们为“一无所知的投资者”。

如果你是一个“一无所知的投资者”,(通过多样化的方法)你会达到平均水平。但是,如果你不是一个一无所知的投资者,如果你真的有能力找到更有效的方法,3个就足够了,选择50个股票反而会损害收益率。去他的,1个就足够了。如果你找到了1个确定的机会,你为什么还需要其他的?

我们付钱给这些教授,让他们把这些废话教给年轻人。企业金融教课程的问题在于,这些人因胡言乱语而获得报酬。这(课程)对你的帮助在于,你知道他们在胡说八道,但其他人相信了这些人的胡说八道(那么,你能更容易地跑赢市场)。

如果你有一个霍斯叔叔,他的生意非常安全且强大。他告诉你只要你去他的公司工作,他会把公司的一切都留给你。你不需要任何多样化。你不需要任何企业金融课教授的指导,你应该去霍勒斯叔叔那里工作。

这是确定的,你只需要一个确定的机会!有时市场就会给你相当于霍勒斯叔叔的机会。当这样的机会出现时,找一个大平底锅走到馅饼车前。像这样的馅饼车可不会经常出现。当这样的机会出现时,你必须有决心和魄力去抓住机会。

我很幸运,在很小的时候就从死去的曾祖父那里学到了这一点。我一生都花在与死人相处上了。他们比现在活在地球上的大多数人优秀多了。你可以从逝者身上学到很多东西。你随便伸手去拿一本书,就可以与逝者交流,与他们沟通很容易、没有沟通障碍。所以我非常建议你们与已死之人交朋友,这对我的帮助很大。

当你找到那些很少的机会时,你必须采取激进的行动。这就是芒格方式。

我是间接地从一个我不曾蒙面的人那里学到了这一点。他是我妈妈的外公。他是爱荷华州的先驱者,曾参加黑鹰战争(将印第安人西迁的战争)。

在经历了一番巨大挫折之后,最终他成为了镇上最富有的人,他拥有了银行等产业。我妈妈了解他,因为她去过他在爱荷华州阿尔戈纳的住所,镇中心的大房子,铁栅栏、宽敞的草坪、大谷仓。

英厄姆曾祖父晚年时这样教导我母亲,“你的一生中只有几个机会”。让他发家致富的只是少数几个机会。当爱荷华州的黑土地很便宜时,这家伙接管了爱荷华州的农田。每次发生恐慌时,他都会买几个农场,并将它们出租给节俭的德国人。

在爱荷华州将农场租给德国人是不会赔钱的买卖。但他只抓住了几个机会,恐怕真实世界的情况就是这样……你不会有一百万个绝妙的想法。

珠穆朗玛峰

“1951年年底,我还是把自己75%左右的资产都投资到了GEICO。”

从1958年11月开始,巴菲特在桑伯恩地图公司上投入了合伙公司1/3的资产。

到1964年11月,巴菲特的合伙公司拥有超过430万美元的运通公司股票。它还在另外两家公司押了大赌注:得克萨斯海湾制造公司460万美元,纯石油公司350万美元,这两家都是“烟蒂”。这三项投资已经占了整个投资组合的一半多。而到1965年,仅对运通公司的投资就占了1/3。

合伙公司1962年成立的时候,只有720万美元的资金。巴菲特一点儿也不害怕集中加仓,他一直不停地买进运通公司的股票,到1966年已经在该股票上花了1300万美元。

他觉得合伙人们应该了解一个新的“基本准则”:“我们远远没有像大多数投资机构那样,进行多样化投资。

也许我们会将高达40%的资产净值投资于单一股票,而这是建立在两个条件之上的:我们的事实和推理具有极大可能的正确性,并且任何大幅改变投资潜在价值的可能性很小。”

投脑煎蛋:如果按照私募新规单只个股不能超过25%的仓位要求,巴菲特在他私募生涯中的绝大部分时刻可能都要面临基金业协会或者证监会的指控。

进入伯克希尔时代,巴菲特的策略实际上只有更激进,而绝非变得保守。如果说私募时代巴菲特仍然对整体组合有个大概的架构,伯克希尔时代,巴菲特的投资只有一种策略:买到不能再买。

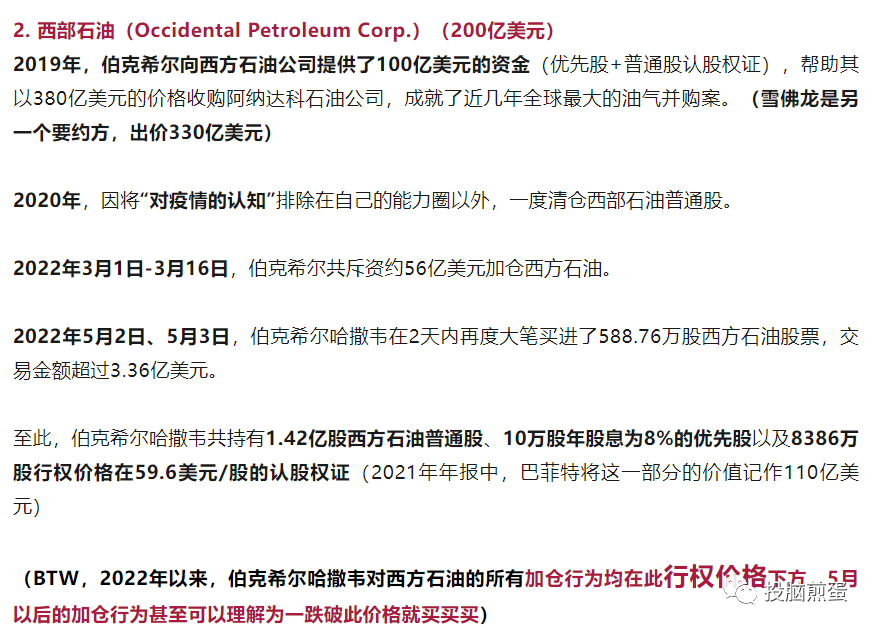

也就是要么已经收购了100%的股份(伯克希尔、内布拉斯加家具城、波仙珠宝、喜诗糖果、飞安等等等等),要么卖家不肯再卖(在伯克希尔能源公司的收购中巴菲特只能1个百分点、1个百分点地增持),要么价格在买入后超过了巴菲特的心理价位,如西方石油:

所以什么是价值投资的策略呢?

巴菲特和芒格眼中其实根本没有没有所谓“重仓”的概念。

他们做的仅仅是不惜一切代价抓住眼前少数的机会。

我的观点更为极端。我认为在某些情况下,一个家族或者一个基金用90%的资产来投资一只股票,也不失为一种理性的选择。实际上,我希望芒格家族能够大体上遵守这样的投资路线。而且我发现,到目前为止,伍德拉夫基金会90%的资产仍保留其创办人当初提供的可口可乐股票,事实证明这种做法是很明智的。

——《穷查理宝典——查理芒格的智慧箴言录》

精彩评论