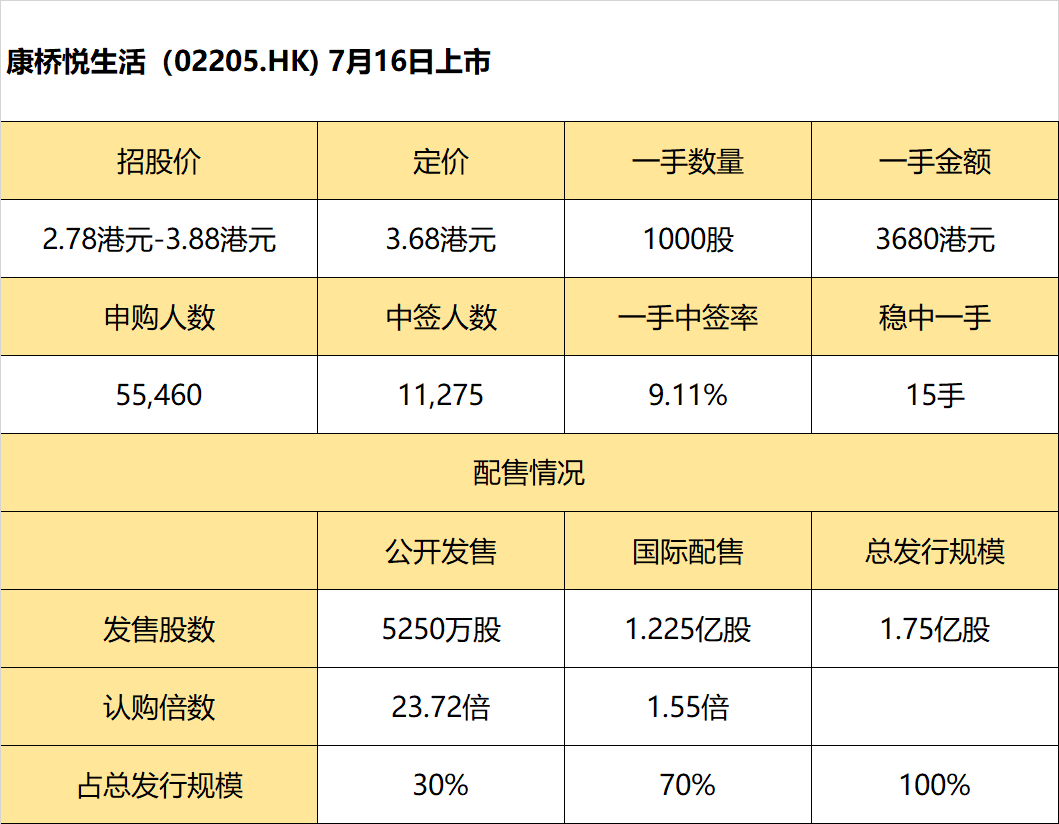

7月15日,康桥悦生活发布公告,公司全球发售1.75亿股股份,其中香港发售股份5250万股,国际发售股份1.225亿股,另有15%超额配股权;最终发售价厘定为每股发售股份3.68港元,每手买卖单位1000股;建银国际为独家保荐人,预期股份将于2021年7月16日于联交所主板挂牌上市。

老虎资讯整理相关数据如下:

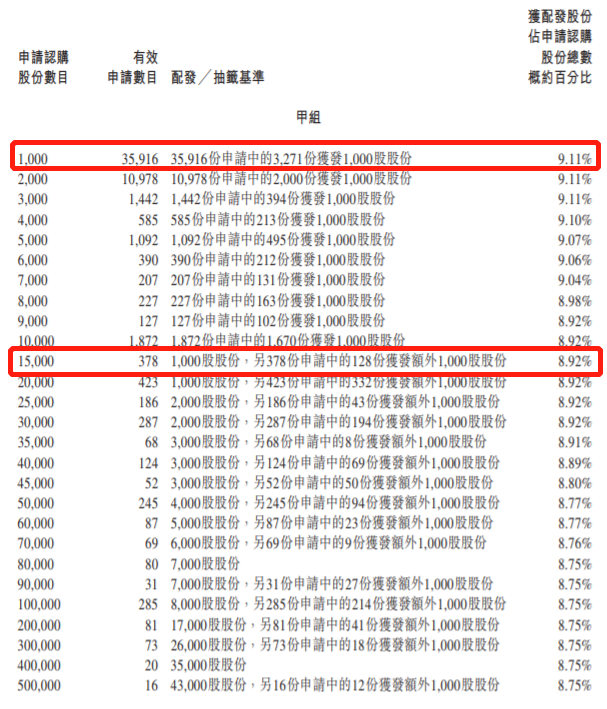

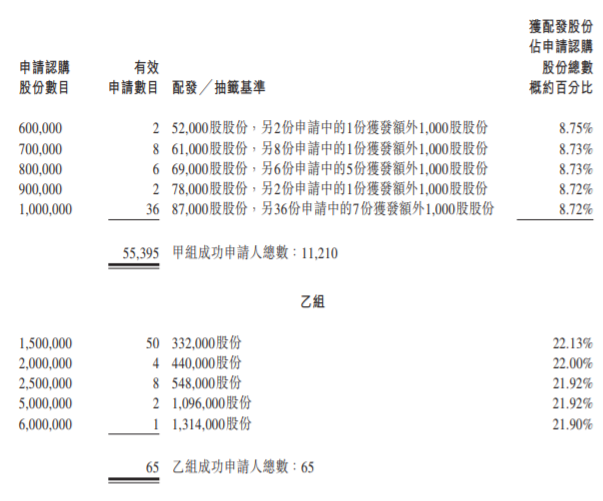

分配结果:

甲组每手1000股,一手中签率9.11%,认购15手稳中一手。

乙组头为150万股(1500手),获配332000股(332手)。

根据国际发售初步提呈发售的发售股份已获适当超额认购。合共2.44亿股国际发售股份(包括基石投资者认购数目)已获认购,相当于国际发售项下初步可供认购的发售股份总数约1.55倍。香港公开发售项下初步提呈发售的香港发售股份已获适度超额认购。合共接获55,460份有效申请,认购合共4.15亿股香港发售股份,相当于香港公开发售项下初步可供认购的香港发售股份总数约23.72倍。

基于最终发售价每股发售股份3.68港元及根据基石投资协议,基石投资者已按总金额约2.483亿港元的最终发售价认购6746万股发售股份,合共相当于全球发售项下初步可供认购的发售股份总数的约38.6%(任何超额配股权获行使前)及全球发售完成后已发行股份总数的约9.6%(任何超额配股权获行使前)。

按最终发售价每股发售股份3.68港元计算,假设超额配股权并无获行使,估计公司将收取的全球发售所得款项净额约为5.825亿港元。倘超额配股权获悉数行使,公司将就因行使超额配股权将予发行的2625万股股份收取额外所得款项净额约9350万港元。倘超额配股权获悉数行使,公司拟按比例基准调整所得款项净额的拟定用途。

精彩评论