英为财情Investing.com –虽然全球疫情远未平复,经济萎缩,失业率接近历史高位,但美股在2020年仍在飙升,有的还创下了历史新高。但随着财报季对现实情况进行“核验“,这一切可能都会改变——交易员已经开始增加看空押注,风险资产也表露出疲软的迹象。

这或意味着债券和类似债券的资产很可能会接替股市成为市场主导力。如果发生这种情况,则表明债券收益率将跌至更低的水平,而股市的防御性板块也将受益。2020年下半年,挑战可能更大。

看空押注激增

曾在3月份因为疫情影响而大幅下跌的纳斯达克100指数,不仅收复了所有失地,而且升至历史新高。现在,期权交易者开始大量押注,随着财报季开始进入高峰期,这些股票将从纪录高位回落。

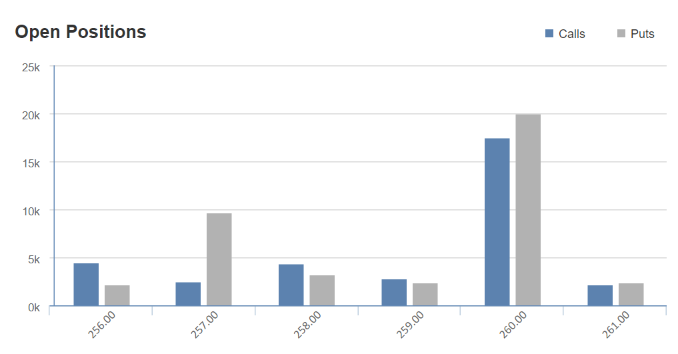

最近几天,纳斯达克100ETF、即Invesco QQQ Trust (NASDAQ:QQQ)的8月21日、执行价格为260美元的看跌期权未平仓合约增加了近1.3万手。看跌期权的买入价约为7.75美元。这表明交易员押注,到八月中旬,QQQ将从现在的260美元左右跌至252.25美元或更低。

同样地,押注之后QQQ表现继续疲软的合约数量也有所增加。9月18日到期、执行价格为230美元、买入价为6.7美元左右的看跌期权未平仓合约增加了大约9500份。这意味着交易员押注,到9月中旬,QQQ 的交易价格可能跌至223.30美元附近。

类似的交易也出现在某些关键的科技股身上,例如亚马逊 (NASDAQ:AMZN)、英伟达 (NASDAQ:NVDA)和美国超微公司AMD (NASDAQ:AMD)。8月21日到期、执行价格为3100美元的亚马逊看跌期权,8月21日到期、执行价格为55美元的AMD看跌期权,以及8月21日到期的英伟达看跌期权,其未平仓合约均有所增加。

对于更广泛的标普500指数而言,期权市场显示出投资者大量押注股指急剧回调。未平仓合约最集中的是12月18日到期的2500点看跌期权,持仓超过7.7万手;紧随其后的是2000点的看跌期权,未平仓合约有7.2万手。当前,该指数大约在3200点左右交投,这意味着投资者押注标普500到今年年底至少下跌30%。而自2016年年中以来,标普500还从来没有跌到2000点。

风险追逐模式即将终结?

受打击的可能不仅仅是科技股。此前大幅走高的金属铜最近也出现了回调。从技术上看,该金属已经超买。这种经常被用来衡量全球经济增长的金属,在技术图表上显示出了看跌的反转形态——“急涨奔逃”。这可能导致铜价从目前的2.90美元回落至2.65美元。

风险规模情绪正卷土重来

假设投资者正为一个较预期疲软的财报季做准备,或者至少为财报季后的抛售做准备,那么债券收益率可能会继续从当前水平下降。美国十年期国债收益率缓慢下行,在技术图表上正接近一个非常重要的支撑位,即50个基点。

如果风险资产承压,收益率下降幅度进一步扩大,则投资者可能会涌入股市防御性更强的领域,例如公用事业、必需消费品和医疗保健板块。这意味着在市场动荡时期,这些行业的表现可能优于大市。

自三月低点以来,股票等风险资产的上涨无疑是史无前例的。但是,这种历史性的涨势可能会在某个时候结束。毕竟,没有任何指数或股票能够无限地急剧上升。不过,如果出现回调,也可能令投资者感到乐观,因为它将允许市场重新调整,并开始第二轮上涨,并可能成为长期和可持续反弹的开始。

精彩评论