6月16日,美联储将基准利率上调75个基点至1.50%-1.75%区间,加息幅度为1994年以来最大。

美联储利率决议公布后,美股波动后回落,纳指涨1.06%,道指涨0.2%,标普500指数涨0.48%;美国10年期国债收益率上升至3.425%;现货黄金短线走低9美元,现报1814.36美元/盎司;美元指数DXY短线走高超40点。

美联储FOMC经济预期:

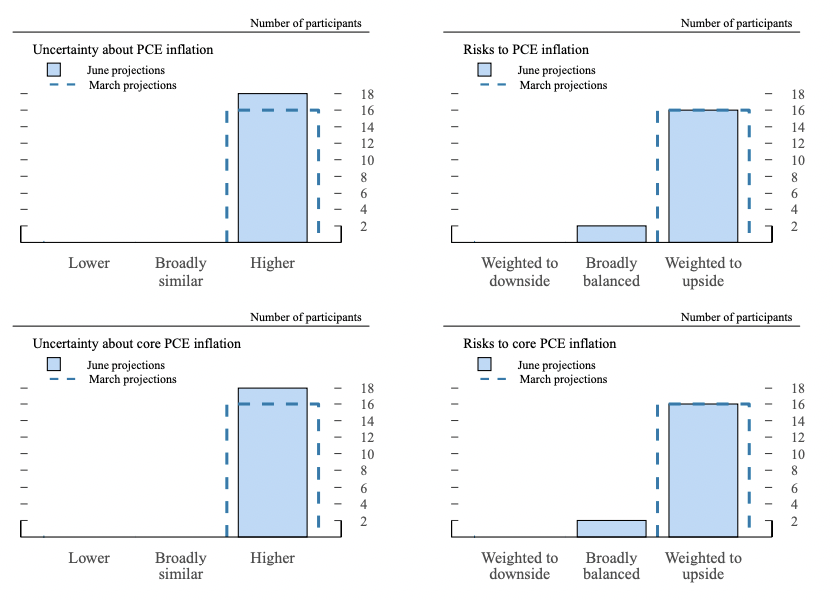

2022、2023、2024年底联邦基金利率预期中值分别3.4为%,3.8%,3.4%。(3月预期分别为1.9%,2.8%,2.8%)

2022、2023、2024年底PCE通胀预期中值分别为5.2%,2.6%,2.2%。(3月预期分别为4.3%,2.7%,2.3%)

更长期联邦基金利率预期中值为2.5%,3月预期为2.4%。

2022、2023、2024年底GDP增速预期中值分别为1.7%,1.7%,1.9%。(3月预期分别为2.8%,2.2%,2%)

2022、2023、2024年底核心PCE通胀预期中值分别为4.3%,2.7%,2.3%。(3月预期分别为4.1%,2.6%,2.3%)

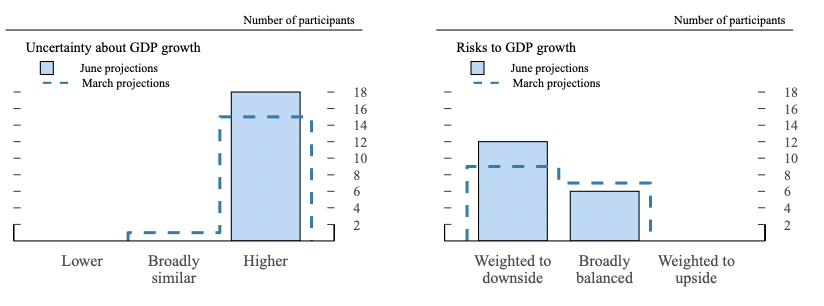

美联储经济预期中的图表显示,FOMC与会者中多数认为实际GDP面临较高的不确定性,风险倾向下行。

美联储经济预期中的图表显示,FOMC与会者中多数认为失业率面临较高的不确定性,风险倾向上行。

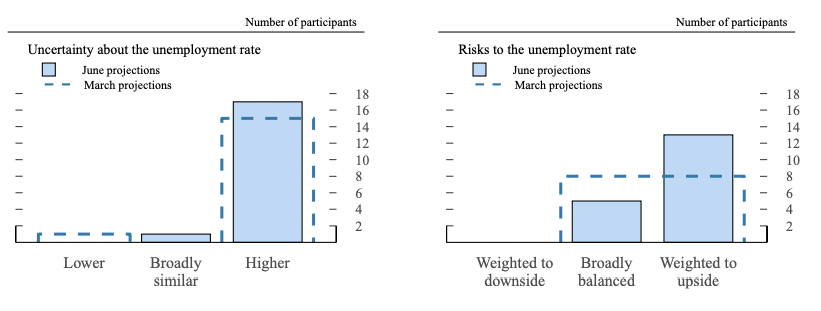

美联储经济预期中的图表显示,FOMC与会者中多数认为PCE通胀、核心PCE通胀面临较高的不确定性,风险倾向上行。

美联储FOMC声明:

美联储表示“坚决承诺”将通胀率恢复到2%;

通货膨胀仍然居高不下,反映出与大流行相关的供需失衡、能源价格上涨、更大的价格压力。

委员们以10-1的投票比例通过此次的利率决定。(上次会议为一致同意)

资产负债表缩减将按计划进行。

在评估适当的政策立场时,将继续监测收到的信息对经济前景的影响。

如果出现可能阻碍委员会实现目标的风险,委员会准备酌情调整货币政策立场。

将贴现利率从1.0%上调至1.75%。

高度关注通胀风险。

整体经济活动似乎有所回升。

美联储点阵图中值显示:

18名委员中,有13名预计到2022年底联邦基金利率区间将达到或高于3.25-3.5%;18名委员中,有16名预计到2023年底联邦基金利率区间将达到或高于3.50-3.75%。

据CME美联储观察显示,美国利率期货定价美联储在7月有93.4%的概率加息75个基点,9月加息50个基点的概率为55%。

精选评论:

分析师Jonnelle Marte:美联储FOMC声明的新措辞称,美联储“坚决致力于将通胀率恢复到2%的目标。”

Rik Stevens分析师:我们仍认为收益率曲线的倒挂将更类似于上世纪90年代,而不是上两个(加息)周期,当时2/10年期美债收益率曲线只是温和倒挂。美联储更积极的加息周期以及经济放缓的背景,应该会让美债收益率暂时保持趋平的倾向。

投资策略师Brian Jacobsen:为了让通胀回落,美联储愿意让失业率上升,并冒着经济衰退的风险。考虑到加息的幅度,这对鲍威尔来说并不是沃尔克时刻,但他这次的举动就像是迷你版的沃尔克。

Michael Arnold分析师:FOMC在经济出现降温迹象的情况下大举加息,反映出美联储对近期通胀预期上升的担忧。鲍威尔决心不重蹈上世纪70年代工资-物价螺旋上升时期的覆辙。由于美联储做出了1994年以来最大的加息举动,并发出了进一步收紧政策的信号,落后于形势的美联储已经做好了迅速追赶的准备。

Steve Matthews分析师:美联储乔治投反对票令人惊讶,她被认为是长期以来的通货膨胀鹰派,在早些年也曾作为鹰派持不同意见,但在过去的一年里,她变得更加温和和中间派。即便如此,鸽派的异议仍是新的情景。

Mark Gokhman分析师:首先,现在显然是一场疯狂的低成交量拉锯战,但熊赢了。我认为,2022年利率预期中值从上次会议的1.9%上调至3.4%是强硬的,这不仅是因为加息本身,还表明,如果数据推动美联储现在变得更加强硬,我们可以看到他们在未来的会议上进一步加息。

Neil Dutta分析师:经济增长放缓和美联储更加激进是导致衰退的原因。对于那些一直希望美联储回应选民对通胀问题呼吁的政治领导人来说,要小心自己的愿望(能否实现)。

精彩评论