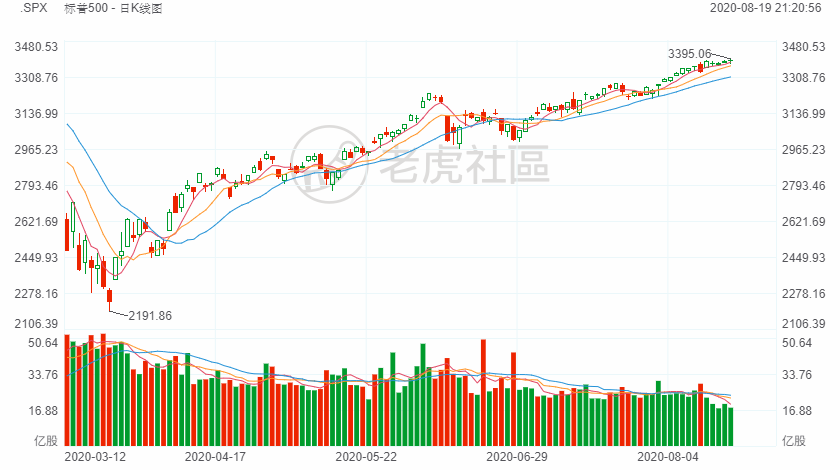

标普500距离历史新高仅一步之遥,然而因为分散投资而持有标普500指数ETF基金的投资者,正被迫“看好”五大科技股。

据来自标普道琼斯指数公司的数据,标普500指数中前五大科技股的市值占比超过23%,而前10大成份股公司市值之和在该指数总市值中占比更接近30%,这是至少40年来的最高占比,高于2019年底的22.7%,少数几只巨头的上涨正推动标普500指数的前进。

值得一提的是,尽管一些华尔街的基金经理强调,标普500指数头部股票集中可能带来潜在的风险,集中有助于推动牛市,但之后所导致的崩盘也更加严重。但高盛最新发布的研报则强调,标普500指数未来一年仍有13%的上涨空间。

五大科技股支配标普500

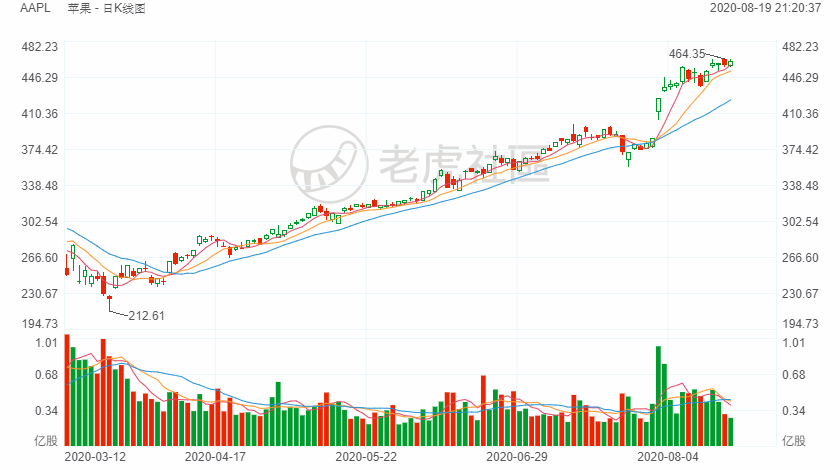

北京时间8月19日,苹果公司股价收于462.25美元,市值1.98万亿美元,距离2万亿美元大关只差约1%。标普道琼斯和彭博的数据显示,目前苹果在标普500指数中的权重占比达到6.5%,超过了IBM公司在35年前创下的6.4%的纪录。

截至8月19日收盘,苹果股票的市盈率为33.83倍,较标普500指数溢价约30%,为十年以来最高的水平。苹果仅仅是美股科技巨头影响股票市场的一个代表公司。

据来自标普道琼斯指数公司的数据,当前标普500指数前10大成份股公司市值之和,在该指数总市值中占比已高达30%,这是至少40年来的最高占比,高于2019年底的22.7%。

五大科技股的疯狂拉升掩盖了更多美股上市公司的糟糕表现,虽然标普500指数今年以来的收益已转为上涨,收复疫情造成的失地后,但是标普500指数的大部分成分股,实际上并未享受到太多好处。根据一份统计数据显示,今年标普500指数中个股涨跌比为1:1.7。

跌的公司比涨得公司更多,但年内指数却仍能收涨的重要因素在于,五大科技巨头的股价涨幅惊人,而五大科技公司对标普500指数有着支配性的影响。比如,苹果公司的股价年内涨幅早已超过50%,亚马逊公司的股价年内涨幅更是超过70%。

指数投资者被迫“看好”科技股?

在这种情况下,标普500指数似乎正在远离它最初的定位。

标普500指数,是记录美国500家上市公司的一个股票指数,该指数是在1957年开始编制的,它最初的成份股包含了425种工业股票、15种铁路股票和60种公用事业股票,根据纽约证券交易所上市股票中绝大多数普通股票的价格计算而成。也正因为它包含的公司很多,所以它的指数数值很精确,能够反映出非常广泛的市场变化。

也正因为其被视为综合指数,能够有效的分散投资,因此该指数被指数基金投资者广泛关注。但标普500指数当前的现实是,它更像是一只科技主题指数,这意味着那些流向标普500ETF的被动资金,实际上正“看好”科技股。

造成这一问题的因素在于,标普500指数是一个市值加权指数,市值越高,权重就越大。根据公开的数据,在2018年的前七个月的标普500指数收益中,标普指数99%的上涨是由谷歌、苹果、亚马逊、微软等六大科技股贡献的。

也就是说,即便投资者并不看好科技股,但持有跟踪标普500指数的ETF基金,实际上意味着投资者正被迫“看好”科技股,而且是少数的几只。但反过来,一旦这少数几只科技股的势头出现变化,也意味着将对投资者带来重大风险。

少数几家科技股支配着标普500指数,市值占比持续提升的情况,令许多投资者想起了另一个泡沫。在2017年加密货币的牛市末期,比特币市值占比仅仅用一个多月的时间从就62.8%下降到32.81%,接近50%的跌幅。而在牛市期间,比特币一只标的的市值,就占加密货币总市值高达60%以上的份额,但比特币的市值占比成为当时的反向指标。

失真的标普500指数还能走多远?

五大科技股在标普500指数中的支配地位,已经引起许多投资者的高度警惕。

根据媒体报道,华尔街大多头、美国宏桥信托投资集团(BTIG)首席股票和衍生品策略师Julian Emanuel警告称,目前美股市场最大的赢家们可能已处于泡沫中,建议投资者考虑削减他们对大型科技股的风险敞口。

Julian Emanuel表示,科技股存在不成比例的风险。这就是投资者担心出现泡沫的地方。被称为“FAAMG”股票的五大科技股——Facebook、苹果、亚马逊、微软和谷歌——是最脆弱的,在顶部和底部板块之间的相对表现上存在失调,或者说是泡沫。

华尔街人士警告称,当科技股泡沫破裂时,标普500指数不会毫发无损,因为该指数对大型科技公司也有巨大敞口,考虑到目前市场上的风险因素,市场存在回调的可能。

值得一提的是,2020年的美股的整体估值比2009年要高得多。这背后的一大因素的科技股占比巨大,2009年时只占18.4%,而今则占32%。此外,能源股的市值占比下降,从12.4%下降到3%。

五大科技股对标普500指数的“扭曲”,早就引起了一些基金经理的关注,但最终的表现实际上远远超出投资者的预期。

早在两年前,Smead资本管理公司首席执行官兼首席投资官Bill Smead就认为,如果指数中某个行业的大盘股数量太多,这是一个不好的迹象。Smead说:“1929年的RCA股票,六十年代的漂亮50,1981年的石油股,1999年的科技股和2005年的银行股,在市场崩盘前都曾释放出过类似的信号。在每个时代,特定行业股票的大量集中有助于推动牛市,但之后所导致的崩盘也更加严重。”

即便如此,科技股的泡沫或者标普500指数的走势,仍然一如既往的超出预期。

就在最近,虽然市场再度争论标普500指数因为五大科技公司变得失真,但一些机构投资者依然认为科技股将继续推动泡沫,标普500指数依然有不错的上涨空间。

高盛在8月14日发布的研报中称,考虑到美国的增长前景和新冠肺炎疫苗的前景,美股可能还会有更大的上涨空间。这份报告认为,对美国经济增长观点的市场计价仍有上升空间,尤其是考虑到早期疫苗的前景正在改善;只要增长改善是主导因素,这就可能与股市进一步上涨保持一致,即使近期实际收益率下降的趋势出现逆转,2020年底批准疫苗和2021二季度年底广泛分发疫苗作为上调美国经济增长的核心理由。

关于指数的上涨空间,高盛研报中称,标普500指数在年底的隐含水平可能在3600点以上,而未来12个月则有望升至3800点。这意味着高盛判断标普500指数未来一年内仍有13%的上涨空间。

精彩评论