Lululemon(NASDAQ:LULU)今年迄今其表现严重落后于标准普尔500指数和纳斯达克100指数。该公司于6月5日公布了其2024财年第一季度收益,其中收入和收益分别同比增长11%和7.7%,超过预期。该公司一直在稳步扩大其国际市场的市场份额,然而由于压力和创新问题,其美国市场的增长一直落后。对于2024财年全年,该公司预计其收入将增长11-12%,至约107.5亿美元,这是自2021财年以来的最低增长速度,而每股摊薄收益预计将与收入增长速度相同。

从2023年末约43%的峰值下跌为该股创造了一个有吸引力的切入点,因为随着其美洲市场趋于稳定,同时继续以稳定的速度在国际市场上获得市场份额,同时保持财务纪律,2025财年及以后的增长应该会重新加速。

国际市场不断增强,但美国市场增长滞后;收入指引显示,公司增速创21财年以来新低。

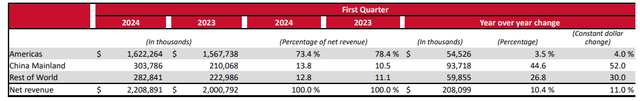

Lululemon公布了2024财年第一季度的业绩,按固定汇率计算,收入同比增长11%至22亿美元,超出预期。在22亿美元的收入中,美洲收入占总收入的73.4%,同比增长4%,而国际收入占总收入的其余26.6%,同比增长40%。与此同时,虽然美洲地区的可比销售额同比持平,但其国际市场的可比销售额增长了29%,其中男装类别的增长率为15%,高于女装类别的10%。

引人注目的一点是,该公司专注于开拓国际市场,国际市场在总收入中所占的份额越来越大。该公司采用的市场营销模式包括通过高效率的商店和电子商务网站进行全渠道分销,以及引人注目的产品创新线、本地活动和品牌活动来提高知名度。在财报电话会议上,卡尔文·麦克唐纳表达了他的乐观态度,他表示,随着公司在北美以外地区的业务扩张,他预计未来几年国际收入将增长到总收入的50%。

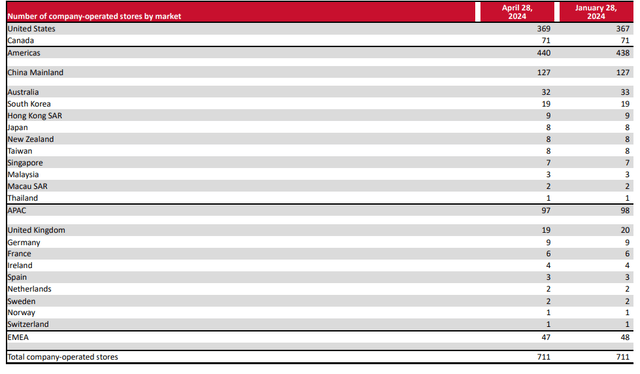

不过,美国市场的可比销售额同比持平,整体同比增长4%主要得益于公司自营店的扩张。本季度,Lululemon共开设了5家新店,其中2家位于美国。除了不确定的美国经济环境影响消费环境外,管理层将疲软归因于错失女装类别的机会,他们未能优化颜色搭配,尤其是紧身裤,同时一些小尺码的商品库存耗尽。尽管美国市场的开局较弱,但管理层仍对其增长前景持乐观态度,因为该公司希望结合本地参与、社区激活和品牌活动来吸引新客户,并通过其商店和电子商务网站推动销售。与此同时,该公司正在稳步扩大男装类别的市场份额,不过女装类别仍然贡献了总收入的65%。此外,Lululemon可以通过多种创新方式推动客户参与,从而通过其会员计划提高消费额,该计划目前在北美拥有2000万会员。

在前瞻性指引方面,管理层对美国的消费环境持谨慎态度,劳动力市场正在走弱,这可能会在短期内给消费者的可自由支配支出带来压力。因此,他们预计24财年的收入同比增长11-12%至107-108亿美元,这是自21财年以来的明显放缓。在门店开设方面,该公司预计将开设35至40家新自营门店,其中5至10家将在美洲,其余将在国际市场,主要是中国大陆。我相信,鉴于其在国际市场开设门店的数量不断增加,随着美洲,尤其是美国市场的稳定,该公司的收入贡献应该会继续增长。

与此同时,该公司仍致力于其产品创新路线图,计划在今年晚些时候推出新款女式紧身裤和多功能泳衣系列,并采用新的技术解决方案和款式。在男装类别方面,他们最近推出了一款Smooth Spacer连帽衫,为运动后恢复提供凉爽感,同时推出了采用Show Zero技术的Polo衫。此外,他们的Pace Breaker和Zeroed系列也表现出色,他们计划在今年晚些时候扩大这两个系列的销量,同时随着他们继续占据更多的男装市场份额,男鞋的需求也超出了预期。

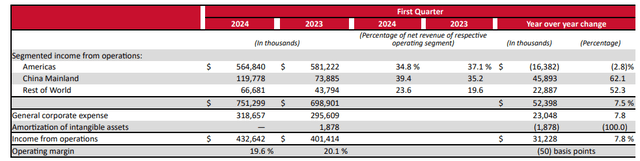

转向盈利,该公司创造了4.33亿美元的GAAP营业收入,利润率为19.6%,比上年下降了50个基点。虽然国际营业收入利润率有所扩大,但美国的营业利润率却有所下降。与此同时,营业费用的增长速度也快于整体收入的增长,达到12.7%,这导致整体利润率下降。展望未来,管理层预计营业利润率将比上年增加10个基点,而每股摊薄收益预计在14.27美元至14.47美元之间,比上年增长12.5%,因为该公司从更高的每位客户的消费额中释放了更高的运营杠杆,尤其是当它继续推动品牌激活以吸引和留住客户,同时创新其产品线并在国际上获得市场份额时。

然而,为了在2024财年之后重新加速增长,其美洲市场需要实质性复苏。尽管随着美国经济出现疲软迹象,9月降息的可能性正在增加,但仍有可能陷入短期衰退,消费支出将继续受到抑制。与此同时,在其国际扩张计划中,Lululemon也有可能面临来自本土品牌的更大竞争。此外,它还面临来自NIKE、Deckers Outdoor等品牌的竞争,尽管Nike的增长正在放缓,但根据普遍预期,Deckers Outdoor和Lululemon的增长速度都相似。因此,鉴于该公司计划在2024财年开设35-40家门店,如果需求达不到预期,尽管其在男女产品类别上都有创新,它仍可能面临一些利润压力。

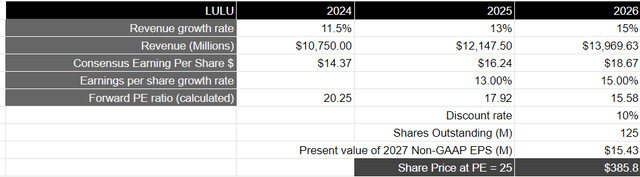

展望未来,假设Lululemon实现其2024财年的收入目标,然后在低至中等水平重新加速,随着其美洲市场趋于稳定,同时通过产品创新、品牌活动和渠道优化等方式吸引、留住和推动每个客户的更高消费量,它将继续在国际市场上获得市场份额,到2026财年,它应该能创造近140亿美元的收入。

在盈利能力方面,其摊薄每股收益应与收入增长同步,因为随着新店开张、新店优化、电子商务网站数字足迹扩大以及会员计划使用范围扩大,营销渠道中每位客户支出增加,单位经济效益得到改善。这意味着,2026财年摊薄每股收益约为18.67美元,按10%折现,相当于现值15.43美元。

以标准普尔500指数为代表,该指数成分股公司在10年内平均盈利增长8%,市盈率为15-18,考虑到这段时间内预计的盈利增长率,Lululemon的市盈率至少应为该指数的1.5倍。这意味着市盈率为25,目标价为385美元,这意味着其股价较当前水平有32.5%的上涨空间。

Lululemon股价从2023年底的峰值下跌约43%至当前水平,为长期投资者创造了一个有吸引力的投资机会。尽管Lululemon的收入增长将在2024财年放缓,但其国际扩张的战略举措,同时继续加强其产品创新和品牌活动以重振美洲地区的增长,应该会开始产生效果,尤其是在通胀开始下降,从而导致提前降息的可能性增加的情况下。假设美国和整个美洲地区能够避免衰退,我们应该会看到2025财年及以后的增长回归,特别是随着该公司继续开设新店,同时扩大其电子商务业务并扩大其会员计划。

精彩评论